ثبت أنها مستقرة: يجب أن يظل الطلب على الأصول السائلة عالية الجودة من قبل الحاملين مستقراً على مدى السنوات الثلاث المقبلة، حيث يحتاجون إلى هذه الأصول لتلبية أغراض محددة، مثل مطابقة الأصول مع الالتزامات أو متطلبات تنظيمية أخرى.

متطلبات الإفصاح والتقارير

إطار متطلبات الإفصاح في الركيزة الثالثة

قائمة المصطلحات

قائمة المصطلحات

النهج المعياري لتقييم

كفاية

رأس

المال (SACAP)

التعرض لمخاطر الائتمان المعيارية (SCRE)

حساب اطار متطلبات الحد الأدنى لرأس المال لمخاطر الائتمان الصادر عن البنك المركزي السعودي كجزء من تبنيه للإصلاحات النهائية بعد الأزمة وفقًا لمعايير بازل III

النهج المعياري لمخاطر الائتمان للأطراف المقابلة (SCCR)

اطار متطلبات الحد الأدنى لرأس المال لمخاطر الائتمان للأطراف المقابلة (CCR) وتعديل تقييم الائتمان (CVA) الصادرة عن البنك المركزي السعودي كجزء من اعتماده للإصلاحات النهائية بعد الأزمة وفقًا لمعايير بازل III.

النهج المعياري لمخاطر السوق (SMAR)

اطار متطلبات الحد الأدنى لرأس المال لمخاطر السوق الصادرة عن البنك المركزي السعودي كجزء من اعتماده للإصلاحات النهائية بعد الأزمة وفقًا لمعايير بازل III.

النهج المعياري لمخاطر التشغيل (SOPE)

اطار متطلبات الحد الأدنى لرأس المال للمخاطر التشغيلية الصادرة عن البنك المركزي السعودي كجزء من اعتماده للإصلاحات النهائية بعد الأزمة وفقًا لمعايير بازل III.

نسبة

الرافعة المالية المعيارية (SLEV)

إطار عمل نسبة الرافعة المالية الصادر عن البنك المركزي السعودي كجزء من اعتماده للإصلاحات النهائية بعد الأزمة وفقًا لمعايير بازل III

نسبة

تغطية السيولة المعيارية (SLCR)

نسبة

التمويل المستقر الصافي المعيارية (SNSF)

1. مقدّمة

أصدرت لجنة بازل للرقابة المصرفية وثيقة لإطار بازل III: استكمال إصلاحات ما بعد الأزمة في ديسمبر 2017. والتي تتضمن متطلبات الإفصاح المعدلة والتي تهدف إلى تعزيز الشفافية من خلال تحديد الحد الأدنى لمتطلبات الإفصاح للسوق عن المعلومات المتعلقة بممارسات إدارة المخاطر وكفاية رأس المال لدى البنوك. وسوف يتيح هذا للمشاركين في السوق الحصول على معلومات أساسية عن التعرضات للمخاطر، وإطار إدارة المخاطر، ومدى كفاية رأس المال التنظيمي للبنوك، ويقلل من عدم التماثل في المعلومات، ويساعد في تعزيز القدرة على مقارنة ملفات تعريف المخاطر لدى البنوك داخل الولايات القضائية وعبرها. وعلاوة على ذلك، فإن إفصاح البنوك وفقًا للركيزة الثالثة من شأنه أن يسهل أيضًا المراقبة الإشرافية مع تعزيز الحوافز للبنوك لتنفيذ إدارة قوية للمخاطر.

من بين المراجعات الرئيسية لإطار الركيزة الثالثة متطلبات الإفصاح المتعلقة بالتالي:

أ) مخاطر الائتمان ومخاطر التشغيل ونسبة الرافعة المالية ومخاطر تعديل تقييم الائتمان (CVA)؛

ب) الأصول المرجحة بالمخاطر (RWAs) كما تم حسابها من خلال النماذج الداخلية للبنك ووفقًا للنهج المعياري؛

ج) الإفصاحات المتعلقة بالإطار المنقح لمخاطر السوق

د) نظرة عامة على إطار إدارة المخاطر، ومخاطر الأصول المرجحة بالمخاطر، والمقاييس الاحترازية الرئيسية؛ و

هـ) عبء الأصول؛ و

و) قيود توزيع رأس المال

تم إصدار هذا الإطار من قِبل البنك المركزي السعودي في إطار ممارسة السلطة المخولة للبنك المركزي السعودي بموجب قانون البنك المركزي الصادر بالمرسوم الملكي رقم م/36 بتاريخ 1442/04/11هـ، ونظام مراقبة البنوك الصادر بتاريخ 1386/01/01هـ.

يحل إطار العمل هذا محل جميع النشرات/ التعليمات/ القواعد المتعلقة بمتطلبات الإفصاح في الركيزة الثالثة التي أصدرها البنك المركزي السعودي سابقًا.

2. نطاق التطبيق

1.2 تشكل متطلبات الإفصاح جزءا لا يتجزأ من إطار بازل. ما لم يُذكر خلاف ذلك، فإن الجداول والقوالب تنطبق على جميع البنوك المحلية سواء على أساس موحد، والذي يشمل جميع الفروع والشركات التابعة، أو على أساس مستقل.

2.2 لا ينطبق هذا الإطار على فروع البنوك الأجنبية العاملة في المملكة العربية السعودية.

3.2 ويجب على البنوك تقييم مدى إمكانية تطبيق متطلبات الإفصاح على أساس التزاماتها المحددة للامتثال.

3. تواريخ التنفيذ

1.3 ستدخل متطلبات الإفصاح حيز التنفيذ اعتبارًا من 1 يناير 2023.

2.3 تنطبق متطلبات الإفصاح على تقارير الركيزة الثالثة المتعلقة بالفترات المالية التي تشمل أو تأتي بعد تاريخ تنفيذ التقويم المحدد، مما يعني أن المجموعة الأولى من النماذج/الجداول ستغطي البيانات اعتبارًا من 31 مارس 2023.

4. المبادئ التوجيهية لإفصاحات الركيزة الثالثة للبنوك

1.4 ينبغي على البنوك ضمان الامتثال للمبادئ التوجيهية التالية التي تهدف إلى توفير أساس متين لتحقيق إفصاحات شفافة وعالية الجودة عن مخاطر الركيزة الثالثة والتي ستمكن المستخدمين من فهم ومقارنة أعمال البنك ومخاطره بشكل أفضل:

المبدأ 1: ينبغي أن تكون الإفصاحات واضحة

2.4 ينبغي تقديم الإفصاحات في شكل يمكن فهمه من قِبل أصحاب المصلحة الرئيسيين (على سبيل المثال المستثمرين والمحللين والعملاء الماليين وغيرهم) وأن يتم التواصل من خلال وسيلة يمكن الوصول إليها. ينبغي إبراز الرسائل المهمة وتسهيل العثور عليها. ينبغي شرح القضايا المعقدة بلغة بسيطة مع تحديد المصطلحات المهمة. ينبغي تقديم معلومات المخاطر ذات الصلة معًا.

المبدأ 2: ينبغي أن تكون الإفصاحات شاملة

3.4 ينبغي للإفصاحات أن تصف الأنشطة الرئيسية للبنك وجميع المخاطر المهمة، مدعومة بالبيانات والمعلومات الأساسية ذات الصلة. ينبغي وصف التغييرات المهمة في التعرضات للمخاطر بين فترات إعداد التقارير، إلى جانب الاستجابة المناسبة من جانب الإدارة.

4.4 ينبغي أن توفر الإفصاحات معلومات كافية من حيث النوعية والكمية حول عمليات وإجراءات البنك لتحديد وقياس وإدارة هذه المخاطر. يجب أن يكون مستوى التفاصيل في هذا الإفصاح متناسبًا مع تعقيد البنك.

5.4 ينبغي أن تكون أساليب الإفصاح مرنة بدرجة كافية لتعكس كيفية قيام الإدارة العليا ومجلس الإدارة بتقييم وإدارة المخاطر والإستراتيجية داخليًا، مما يساعد المستخدمين على فهم قدرة البنك على تحمل المخاطر أو رغبته في المخاطرة بشكل أفضل.

المبدأ 3: ينبغي أن تكون الإفصاحات ذات معنى للمستخدمين

6.4 ينبغي للإفصاحات أن تسلط الضوء على المخاطر الحالية والناشئة الأكثر أهمية التي يواجهها البنك وكيفية إدارة تلك المخاطر، بما في ذلك المعلومات التي من المرجح أن تحظى باهتمام السوق. عندما يكون ذلك ذا معنى، يجب توفير الروابط لتسلسل البنود في بيان المركز المالي أو بيان الدخل. ينبغي تجنب الإفصاحات التي لا تضيف قيمة إلى فهم المستخدمين أو التي لا تنقل معلومات مفيدة. علاوة على ذلك، يجب إزالة المعلومات التي لم تعد ذات معنى أو أهمية بالنسبة للمستخدمين.

المبدأ 4: ينبغي أن تكون الإفصاحات متسقة مع مرور الوقت

7.4 ينبغي أن تكون الإفصاحات متسقة مع مرور الوقت لتمكين أصحاب المصلحة الرئيسيين من تحديد الاتجاهات في ملف مخاطر البنك عبر جميع الجوانب المهمة لأعماله. ينبغي تسليط الضوء على الإضافات والحذف والتغييرات المهمة الأخرى في الإفصاحات من التقارير السابقة، بما في ذلك تلك الناشئة عن التطورات المحددة أو التنظيمية أو السوقية للبنك، وتوضيحها.

المبدأ 5: ينبغي أن تكون الإفصاحات قابلة للمقارنة بين البنوك

8.4 وينبغي لمستوى التفاصيل وشكل عرض الإفصاحات أن يمكّن أصحاب المصلحة الرئيسيين من إجراء مقارنات ذات مغزى للأنشطة التجارية والمقاييس الاحترازية والمخاطر وإدارة المخاطر بين البنوك وعبر الولايات القضائية.

5. ضمان بيانات الركيزة الثالثة

1.5 يتعين على البنوك وضع سياسة رسمية معتمدة من مجلس الإدارة للإفصاح عن معلومات الركيزة الثالثة والتي تحدد الضوابط الداخلية والإجراءات الخاصة بالإفصاح عن هذه المعلومات. وينبغي وصف العناصر الرئيسية لهذه السياسة في تقرير نهاية العام للركيزة الثالثة أو الرجوع إليها في مكان آخر حيث تتوفر هذه العناصر.

2.5 يتحمل مجلس الإدارة والإدارة العليا مسؤولية إنشاء وصيانة هيكل فعال للرقابة الداخلية على الإفصاح عن المعلومات المالية، بما في ذلك إفصاحات الركيزة الثالثة. ويجب عليها أيضًا التأكد من إجراء المراجعة المناسبة للإفصاحات. يجب أن تخضع المعلومات التي تقدمها البنوك بموجب الركيزة الثالثة، على الأقل، لنفس مستوى المراجعة الداخلية وعمليات الرقابة الداخلية مثل المعلومات التي تقدمها البنوك لتقاريرها المالية (أي يجب أن يكون مستوى التأكيد هو نفسه بالنسبة للمعلومات المقدمة ضمن جزء مناقشة الإدارة والتحليل في التقرير المالي).

3.5 يجب على واحد أو أكثر من كبار المسؤولين في البنك أن يشهدوا كتابيًا على أن جميع إفصاحات الركيزة الثالثة قد تم إعدادها وفقًا لعمليات الرقابة الداخلية المتفق عليها من قِبل مجلس الإدارة.

6. موقع إعداد التقرير

1.6 يتعين على البنوك نشر تقريرها الخاص بالركيزة الثالثة في وثيقة مستقلة توفر مصدرًا يمكن الوصول إليه بسهولة للتدابير الاحترازية للمستخدمين. يمكن إضافة تقرير الركيزة الثالثة إلى التقارير المالية للبنك أو تشكيل قسم منفصل منها، ولكن يجب أن يكون من السهل على المستخدمين التعرف عليه. يُسمح بوضع إرشادات على متطلبات الإفصاح في ظروف معينة، كما هو موضح في القسم 2.7. ويجب على البنوك أيضًا أن توفر على مواقعها الإلكترونية أرشيفًا لفترة الاحتفاظ لمدة 10 سنوات لتقارير الركيزة الثالثة (ربع السنوية ونصف السنوية والسنوية) المتعلقة بفترات التقارير السابقة.

2.6 يتعين على المساهمين إرسال نسخة من الإفصاحات إلى البنك المركزي السعودي عبر عنوان البريد الإلكتروني.

7. عرض متطلبات الإفصاح

1.7 النماذج والجداول:

1.1.7 يتم تقديم متطلبات الإفصاح إما في شكل نماذج أو جداول. يجب إكمال النماذج بالبيانات الكمية وفقًا للتعاريف المقدمة. ترتبط الجداول عمومًا بالمتطلبات النوعية، ولكن المعلومات الكمية مطلوبة أيضًا في بعض الحالات. يمكن للبنوك اختيار التنسيق الذي تفضله عند تقديم المعلومات المطلوبة في الجداول.

2.1.7 تمشيًا مع المبدأ 3 في القسم 6.4، ينبغي أن تكون المعلومات المقدمة في القوالب والجداول ذات معنى للمستخدمين. تم تحديد متطلبات الإفصاح في هذه الوثيقة التي تستلزم التقييم من البنوك على وجه التحديد. وعند إعداد هذه الجداول والنماذج الفردية، ستحتاج البنوك إلى النظر بعناية في مدى اتساع نطاق تطبيق متطلبات الإفصاح. إذا اعتبر البنك أن المعلومات المطلوبة في قالب أو جدول لن تكون ذات معنى للمستخدمين، على سبيل المثال لأن مبالغ التعرضات والأصول المرجحة بالمخاطر (RWA) تعتبر غير ذات أهمية، فقد يختار عدم الكشف عن جزء أو كل المعلومات المطلوبة. وفي مثل هذه الظروف، سيكون البنك ملزمًا بشرح سبب اعتقاده بأن هذه المعلومات ليست ذات معنى بالنسبة للمستخدمين، وذلك من خلال تعليق سردي. ينبغي أن يصف المحافظ المستبعدة من متطلبات الإفصاح وإجمالي الأصول المرجحة بالمخاطر (RWA) التي تمثلها تلك المحافظ.

3.1.7 بالنسبة للقوالب، يتم تحديد التنسيق ليكون إما ثابتًا أو مرنًا:

أ) عندما يتم وصف تنسيق النموذج على أنه ثابت، يتعين على البنوك ملء الحقول وفقًا للإرشادات المقدمة. إذا لم يُعتبر الصف/العمود ذا صلة بأنشطة البنك أو إذا كانت المعلومات المطلوبة غير ذات معنى للمستخدمين (على سبيل المثال غير مهمة من منظور كمي)، يجوز للبنك حذف الصف/ العمود المحدد من القالب، ولكن لا يجوز تغيير ترقيم الصفوف والأعمدة اللاحقة. يجوز للبنوك إضافة صفوف وأعمدة إضافية إلى النماذج ذات التنسيق الثابت إذا كانت ترغب في توفير تفاصيل إضافية لمتطلب الإفصاح عن طريق إضافة صفوف فرعية أو أعمدة فرعية، ولكن لا يجوز تغيير ترقيم الصفوف والأعمدة المحددة في النموذج.

ب) عندما يتم وصف تنسيق النموذج بأنه مرن، يجوز للبنوك تقديم المعلومات المطلوبة إما بالتنسيق المقدم في هذه الوثيقة أو بالتنسيق الأكثر ملاءمة للبنك. لم يتم تحديد صيغة محددة لعرض المعلومات النوعية في الجداول. مع ذلك، يجب على البنوك الالتزام بالقيود المفروضة على العرض، إذا تم تحديد هذه القيود في النموذج (على سبيل المثال، نموذج CCR5 في القسم 20). بالإضافة إلى ذلك، عندما يتم استخدام عرض مخصص للمعلومات، يجب على البنك تقديم معلومات قابلة للمقارنة مع تلك المطلوبة في متطلبات الإفصاح (أي بمستوى مماثل من التفصيل كما لو تم استكمال النموذج/ الجدول كما هو موضح في هذه الوثيقة).

2.7 الإرشادات:

1.2.7 يجوز للبنوك الإفصاح في وثيقة منفصلة عن تقرير الركيزة الثالثة الخاص بها (على سبيل المثال، في التقرير السنوي للبنك أو من خلال التقارير التنظيمية المنشورة) عن النماذج/ الجداول بتنسيق مرن، والنماذج بتنسيق ثابت حيث يتم استيفاء المعايير الواردة في القسم 2.2.7. وفي مثل هذه الظروف، يتعين على البنك أن يشير بوضوح في تقريره للركيزة الثالثة إلى الأماكن التي تم فيها نشر متطلبات الإفصاح. يجب أن تتضمن هذه الإرشادات في تقرير الركيزة الثالثة ما يلي:

أ) عنوان ورقم متطلبات الإفصاح؛

ب) الاسم الكامل للوثيقة المنفصلة التي تم نشر متطلب الإفصاح فيها؛

ج) رابط ويب، حيثما كان ذلك مناسبًا؛ و

د) رقم الصفحة والفقرة في الوثيقة المنفصلة التي يمكن العثور فيها على متطلبات الإفصاح.

2.2.7 يجوز للبنوك الكشف عن متطلبات الإفصاح الخاصة بالنماذج ذات التنسيق الثابت في وثيقة منفصلة غير تقرير الركيزة الثالثة، بشرط توافر جميع المعايير التالية:

أ) المعلومات الواردة في الوثيقة المحددة تعادل من حيث العرض والمحتوى تلك المطلوبة في النموذج الثابت وتسمح للمستخدمين بإجراء مقارنة ذات مغزى مع المعلومات المقدمة من البنوك التي تكشف عن نموذج التنسيق الثابت:

ب) تعتمد المعلومات الواردة في وثيقة الإرشادات على نفس نطاق التوحيد المستخدم في متطلبات الإفصاح؛

ج) إن الإفصاح في الوثيقة المشار إليها إلزامي؛ و

د) يتحمل البنك المركزي السعودي مسؤولية ضمان تنفيذ معايير بازل، ويخضع لقيود قانونية في قدرته على طلب رفع التقارير عن المعلومات المكررة.

3.2.7 لا يمكن للبنوك الاستفادة من الإشارات الإرشادية في وثيقة أخرى إلا إذا كان مستوى الضمان بشأن موثوقية البيانات في الوثيقة المنفصلة يعادل مستوى الضمان الداخلي المطلوب لتقرير الركيزة الثالثة أو أكبر منه (انظر الأقسام الخاصة بموقع إعداد التقرير والضمان أعلاه).

8. وتيرة وتوقيت الإفصاحات

1.8 تختلف وتيرة الإفصاح كما هو موضح في نماذج الإفصاح والجداول بين التقارير ربع السنوية ونصف السنوية والسنوية اعتمادًا على طبيعة متطلب الإفصاح المحدد. يلخص الملحق 2 وتيرة وتوقيت الإفصاحات لكل جدول.

2.8 يجب نشر تقرير الركيزة الثالثة للبنك بالتزامن مع تقريره المالي للفترة المقابلة. إذا كان من المطلوب نشر تقرير الإفصاح بموجب الركيزة الثالثة خلال فترة لا يصدر فيها البنك أي تقرير مالي (على سبيل المثال نصف سنوي)، فيجب نشر الإفصاحات في أقرب وقت ممكن ويجب ألا يزيد الفاصل الزمني عن الحد الأقصى لمدة 30 يومًا للإفصاحات ربع السنوية و60 يومًا للإفصاحات نصف السنوية والسنوية من نهاية فترة إعداد التقارير المالية العادية.

9. الإفصاحات بأثر رجعي والإفصاح عن المقاييس الانتقالية وفترات إعداد التقارير

1.9 في النماذج التي تتطلب الإفصاح عن نقاط البيانات لفترة إعداد التقارير الحالية والسابقة، لا يكون الإفصاح عن نقطة البيانات للفترة السابقة مطلوبًا عند إعداد تقرير عن مقياس لمعيار جديد لأول مرة ما لم يتم ذكر ذلك صراحةً في متطلبات الإفصاح.

2.9 ما لم يتم تحديد خلاف ذلك في نماذج الإفصاح، عندما يكون البنك تحت نظام انتقالي يسمح به المعيار، فيجب رفع تقرير عن البيانات الانتقالية ما لم يكن البنك متوافقًا بالفعل مع المتطلبات المحملة بالكامل. ينبغي على البنوك أن تصرح بشكل واضح ما إذا كانت الأرقام المعلنة محسوبة على أساس انتقالي أو كامل. عندما ينطبق الأمر، يجوز للبنوك العاملة في ظل نظام انتقالي أن تكشف بشكل منفصل عن الأرقام الكاملة بالإضافة إلى المقاييس الانتقالية.

3.9 ما لم يتم تحديد خلاف ذلك في نماذج الإفصاح، يجب أن تكون البيانات المطلوبة للإفصاحات السنوية ونصف السنوية والربع سنوية للفترة المقابلة المكونة من 12 شهرًا وستة أشهر وثلاثة أشهر على التوالي.

10. الملكية الفكرية والمعلومات السرية

1.10 في حالات استثنائية، حيث قد يؤدي الإفصاح عن بعض البنود المطلوبة بموجب الركيزة الثالثة إلى الكشف عن موقف البنك أو انتهاك التزاماته القانونية من خلال جعل المعلومات التي هي ذات حقوق ملكية أو سرية بطبيعتها متاحة للعامة، لا يحتاج البنك إلى الكشف عن تلك العناصر المحددة، ولكن يجب عليه الكشف عن معلومات أكثر عمومية حول موضوع المتطلبات بدلاً من ذلك. ويجب عليه أيضًا أن يشرح في التعليق السردي على متطلب الإفصاح حقيقة عدم الكشف عن بنود المعلومات المحددة وأسباب ذلك.

11. السرد النوعي المصاحب لمتطلبات الإفصاح

1.11 ينبغي على البنوك أن تكمل المعلومات الكمية المقدمة في كل من النماذج الثابتة والمرنة بتعليق سردي لشرح أي تغييرات كبيرة على الأقل بين فترات إعداد التقارير وأي قضايا أخرى تعتبرها الإدارة ذات أهمية للمشاركين في السوق. يخضع تحديد الشكل الذي يتخذه هذا السرد الإضافي لتقدير البنك.

2.11 تسمح الإفصاحات الطوعية الإضافية عن المخاطر للبنوك بتقديم المعلومات ذات الصلة بنموذج أعمالها والتي قد لا يتم اكتشافها بشكل كافٍ من خلال فهم وتحليل أي أرقام مقدمة. ويجب أن يكون مصحوبًا أيضًا بمناقشة نوعية. يجب أن يتوافق أي إفصاح إضافي مع المبادئ التوجيهية الخمسة لإفصاحات الركيزة الثالثة للبنوك المذكورة أعلاه.

12. نظرة عامة على إدارة المخاطر والمقاييس الاحترازية الرئيسية والأصول المرجحة بالمخاطر

1.12 متطلبات الإفصاح بموجب هذا القسم هي كالتالي:

1.1.12 نموذج KM1 - المقاييس الرئيسية (على المستوى الموحد)

2.1.12 نموذج KM2 - المقاييس الرئيسية - القدرة الكلية على استيعاب الخسائر (TLAC) (على مستوى مجموعة الحل)

3.1.12 جدول OVA - نهج إدارة مخاطر المصرف

4.1.12 نموذج OV1 - نظرة عامة على الأصول المرجحة بالمخاطر (RWA)

2.12 لا يُطلب من البنوك استكمال متطلبات الإفصاح المتعلقة بالقدرة الكلية على استيعاب الخسائر (TLAC)، ما لم يتم تحديد خلاف ذلك من قِبل البنك المركزي السعودي.

3.12 يوفر نموذج KM1 لمستخدمي بيانات الركيزة الثالثة مجموعة من السلاسل الزمنية للمقاييس الاحترازية الرئيسية التي تغطي رأس المال المتاح للبنك (بما في ذلك متطلبات ونسب الهامش)، ونسبة الأصول المرجحة بالمخاطر (RWA) لديه، ونسبة الرافعة المالية، ونسبة تغطية السيولة (LCR)، ونسبة صافي التمويل المستقر (NSFR). كما هو منصوص عليه في التعميم رقم 391000029731، الصادر بتاريخ 15/03/1439 هـ، يتعين على البنوك الإفصاح علنًا عما إذا كانت تطبق ترتيبًا انتقاليًا لتأثير محاسبة خسائر الائتمان المتوقعة على رأس المال التنظيمي. إذا تم تطبيق الترتيب الانتقالي، فإن النموذج KM1 سيوفر للمستخدمين معلومات حول التأثير على رأس المال التنظيمي للبنك ونسب الرافعة المالية مقارنة برأس المال "المحمل بالكامل" ونسب الرافعة المالية للبنك إذا لم يتم تطبيق الترتيب الانتقالي.

4.12 يتطلب النموذج KM2 من البنوك الدولية ذات الأهمية النظامية (G-SIBs) الكشف عن المقاييس الرئيسية وفقًا للقدرة الكلية على استيعاب الخسائر (TLAC) يصبح النموذج KM2 ساري المفعول اعتبارًا من تاريخ التوافق مع القدرة الكلية على استيعاب الخسائر (TLAC).

5.12 يوفر جدول OVA معلومات حول إستراتيجية البنك وكيفية قيام الإدارة العليا ومجلس الإدارة بتقييم وإدارة المخاطر.

6.12 يوفر نموذج OV1 نظرة عامة على إجمالي الأصول المرجحة بالمخاطر (RWA) والذي يشكل المقام في نسبة متطلبات رأس المال القائم على المخاطر.

نموذج KM1: المقاييس الرئيسية (على مستوى المجموعة الموحدة)

الغرض: توفير نظرة عامة على المقاييس التنظيمية الاحترازية للبنك.

نطاق التطبيق: النموذج إلزامي لجميع البنوك.

المحتوى: المقاييس الاحترازية الرئيسية المتعلقة بنسب رأس المال القائم على المخاطر ونسبة الرافعة المالية ومعايير السيولة. يتعين على البنوك الكشف عن قيمة كل مقياس باستخدام مواصفات المعيار المقابل لنهاية فترة إعداد التقارير (المشار إليها بـ T في النموذج أدناه) بالإضافة إلى أرقام نهاية الربع الأربعة السابقة (T-1 إلى T-4). تهدف جميع المقاييس إلى عكس القيم الفعلية للبنوك لـ (T)، باستثناء مقاييس "خسائر الائتمان المتوقعة المحملة بالكامل (ECL)"، ونسبة الرافعة المالية (باستثناء تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي) والمقاييس المخصصة لـ "ما قبل الحد الأدنى" والتي قد لا تعكس القيم الفعلية.

التكرار: ربع سنوي.

التنسيق: ثابت. إذا رغبت البنوك في إضافة صفوف لتوفير مقاييس تنظيمية أو مالية إضافية، فيجب عليها تقديم تعريفات لهذه المقاييس وشرح كامل لكيفية حساب المقاييس (بما في ذلك نطاق التوحيد ورأس المال التنظيمي المستخدم إذا لزم الأمر). لا يجوز أن تحل المقاييس الإضافية محل المقاييس المذكورة في متطلب الإفصاح هذا.

التعليق المصاحب: من المتوقع أن تكمل البنوك النموذج بتعليق سردي لشرح أي تغيير كبير في قيمة كل مقياس مقارنة بالأرباع السابقة، بما في ذلك العوامل الرئيسية وراء هذه التغييرات (على سبيل المثال ما إذا كانت التغييرات ترجع إلى تغييرات في الإطار التنظيمي أو هيكل المجموعة أو نموذج الأعمال).

من المتوقع أن تقوم البنوك التي تطبق الترتيب الانتقالي لخسائر الائتمان المتوقعة (ECL) باستكمال النموذج بالعناصر الأساسية للانتقال التي تستخدمها.أ ب ج د هـ T T-1 T-2 2-3 T-4 رأس المال المتاح (المبالغ)

1 رأس المال العادي من الشريحة الأولى (CET1)

1أ النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل

2 الشق الأول (Tier 1)

2أ النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل من الشق الأول (Tier 1)

3 رأس المالي الإجمالي

3أ النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل لرأس المالي الإجمالي

الأصول المرجحة بالمخاطر (RWA) (المبالغ)

4 إجمالي الأصول المرجحة بالمخاطر (RWA)

4أ إجمالي الأصول المرجحة بالمخاطر (RWA) (ما قبل الحد الأدنى)

نسب رأس المال القائم على المخاطر كنسبة مئوية من الأصول المرجحة بالمخاطر (RWA)

5 نسبة رأس المال العادي من الشريحة الأولى (CET1) %

5أ النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل لرأس المال العادي من الشريحة الأولى CET1 (%)

5ب نسبة رأس المال العادي من الشريحة الأولى (CET1) (%) (ما قبل الحد الأدنى)

6 نسبة الشق الأول (%)

6أ نسبة النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل من الشق الأول (Tier 1)%

6ب نسبة الشق الأول (Tier1) (%) (ما قبل الحد الأدنى)

7 نسبة رأس المالي الإجمالي (%)

7أ نسبة النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل لرأس المال الإجمالي (%)

7ب نسبة رأس المال الإجمالي (%) (ما قبل الحد الأدنى)

متطلبات إضافية لهامش رأس المال العادي من الشريحة الأولى (CET1) كنسبة مئوية من الأصول المرجحة بالمخاطر (RWA)

8 متطلبات الدعامة الرأسمالية التحوطية (2.5% من 2019) (%)

9 متطلبات الدعامة الرأسمالية للتقلبات الدورية (%)

10 متطلبات إضافية للبنوك ذات الأهمية النظامية دوليًا G-SIB و/أو محليًا D-SIB (%)

11 إجمالي متطلبات هامش رأس المال العادي من الشريحة الأولى (CET1) (%) (الصف 8 + الصف 9 + الصف 10)

12 رأس المال العادي من الشريحة الأولى (CET1) المتاح بعد استيفاء الحد الأدنى لمتطلبات رأس المال للبنك (%)

نسبة الرافعة المالية وفقًا لإطار بازل III

13 مقياس التعرض لنسبة الرافعة المالية الإجمالية وفقًا لإطار بازل III

14 نسبة (%) الرافعة المالية وفقًا لإطار بازل III (بما في ذلك تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي)

14a النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل (%) الرافعة المالية وفقًا لإطار بازل III (بما في ذلك تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي)

14ب نسبة (%) الرافعة المالية وفقًا لإطار بازل III (باستثناء تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي)

14ج نسبة (%) الرافعة المالية وفقًا لإطار بازل III (بما في ذلك تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي) مع دمج القيم المتوسطة لأصول معاملات تمويل الأوراق المالية (SFT)

14د نسبة (%) الرافعة المالية وفقًا لإطار بازل III (بما في ذلك تأثير أي إعفاء مؤقت قابل للتطبيق من احتياطيات البنك المركزي) مع دمج القيم المتوسطة لأصول معاملات تمويل الأوراق المالية (SFT)

نسبة تغطية السيولة (LCR)

15 إجمالي الأصول السائلة عالية الجودة (HQLA)

16 إجمالي صافي التدفقات النقدية

17 نسبة تغطية السيولة (LCR) (%)

نسبة صافي التمويل المستقر (NSFR)

18 إجمالي التمويل المستقر المتاح

19 إجمالي التمويل المستقر المطلوب

20 نسبة صافي التمويل المستقر (NSFR)

تعليمات

رقم الصف الشرح 4أ بالنسبة لإجمالي الأصول المرجحة بالمخاطر (RWA) قبل الحد الأدنى، يجب أن يستبعد المبلغ المعلن أي تعديل تم إجراؤه على إجمالي الأصول المرجحة بالمخاطر (RWA) من تطبيق الحد الأدنى لرأس المال.

5أ، 6أ، 7أ، 14أ بالنسبة لنسب الخسائر الائتمانية المتوقعة المحملة بالكامل (%) في الصفوف 5أ و6أ و7أ و 14أ فإن مقام النسبة (الأصول المرجحة بالمخاطر، مقياس تعرض نسبة الرافعة المالية وفقًا لإطار بازل III) يكون أيضًا "خسائر ائتمانية متوقعة محملة بالكامل"، أي كما لو لم يتم تطبيق الترتيبات الانتقالية للخسائر الائتمانية المتوقعة (ECL).

5ب، 6ب، 7ب بالنسبة لنسب المخاطر قبل الحد الأدنى في الصفوف 5ب و6ب و7ب، يجب أن تستبعد النسب المعلنة تأثير الحد الأدنى لرأس المال في حساب الأصول المرجحة بالمخاطر (RWA).

12 رأس المال العادي من الشريحة الأولى (CET1) المتاح بعد تلبية الحد الأدنى لمتطلبات رأس المال للبنك (كنسبة مئوية من الأصول المرجحة بالمخاطر "RWA"): قد لا يكون بالضرورة الفرق بين الصف الخامس ومتطلبات الحد الأدنى لرأس المالي العادي من الشريحة الأولى (CET1) وفقًا لإطار بازل III الذي تبلغ قيمته 4.5% لأنه قد يتم استخدام رأس المال العادي من الشريحة الأولى (CET1) لتلبية متطلبات البنك لرأس المال من الشق الأول و/أو رأس المال الإجمالي. انظر تعليمات [CC1:68/a].

13 مقياس التعرض الإجمالي لنسبة الرافعة المالية وفقًا لإطار بازل III: قد تعكس المبالغ قيم نهاية الفترة أو المتوسطات اعتمادًا على التنفيذ المحلي.

15 إجمالي الأصول السائلة عالية الجودة (HQLA): القيمة الإجمالية المعدلة باستخدام متوسطات بسيطة للملاحظات اليومية على مدار الربع السابق من العام (أي المتوسط المحسوب على مدى فترة زمنية تبلغ عادةً 90 يومًا).

16 صافي إجمالي التدفقات النقدية الخارجية: القيمة الإجمالية المعدلة باستخدام متوسطات بسيطة للملاحظات اليومية على مدار الربع السابق من العام (أي المتوسط المحسوب على مدى فترة زمنية تبلغ عادةً 90 يومًا).

الارتباطات عبر النماذج:

المبلغ في [KM1:1/a] يساوي [CC1:29/a]

المبلغ في [KM1:2/a] يساوي [CC1:45/a]

المبلغ في [KM1:3/a] يساوي [CC1:59/a]

المبلغ في [KM1:4/a] يساوي [CC1:60/a] ويساوي [OV1.29/a]

المبلغ في [KM1:4a/a] يساوي ([OV1.29/a] – [[OV1.28/a])

المبلغ في [KM1:5/a] يساوي [CC1:61/a]

المبلغ في [KM1:6/a] يساوي [CC1:62/a]

المبلغ في [KM1:7/a] يساوي [CC1:63/a]

المبلغ في [KM1:8/a] يساوي [CC1:65/a]

المبلغ في [KM1:9/a] يساوي [CC1:66/a]

المبلغ في [KM1:10/a] يساوي [CC1:67/a]

المبلغ في[KM1:12/a] يساوي [CC1:68/a]

المبلغ في [KM1:13/a] يساوي [LR2:24/a] (فقط إذا تم استخدام نفس الأساس الحسابي)

المبلغ في [KM1:14/a] يساوي [LR2:25/a] (فقط إذا تم استخدام نفس الأساس الحسابي)

المبلغ في [KM1:14b/a] يساوي [LR2:25a/a] (فقط إذا تم استخدام نفس الأساس الحسابي)

المبلغ في [KM1:14c/a] يساوي [LR2:31/a]

المبلغ في [KM1:14d/a] يساوي [LR2:31a/a]

المبلغ في [KM1:15/a] يساوي [LIQ1:21/b]

المبلغ في [KM1:16/a] يساوي [LIQ1:22/b]

المبلغ في [KM1:17/a] يساوي [LIQ1:23/b]

المبلغ في [KM1:18/a] يساوي [LIQ2:14/e]

المبلغ في [KM1:19/a] يساوي [LIQ2:33/e]

المبلغ في [KM1:20/a] يساوي [LIQ2:34/e]نموذج KM2: المقاييس الأساسية - متطلبات القدرة الكلية على استيعاب الخسائر (TLAC) (على مستوى مجموعة الحل)

الغرض: تقديم معلومات موجزة عن القدرة الإجمالية لاستيعاب الخسائر (TLAC) المتاحة، ومتطلبات القدرة على استيعاب الخسائر (TLAC) المعمول بها، على مستوى مجموعة الحل بموجب نهج نقطة الدخول الفردية ونقاط الدخول المتعددة (MPE).

نطاق التطبيق: النموذج إلزامي لجميع مجموعات الحل للبنوك ذات الأهمية النظامية عالميًا (G-SIBs).

المحتوى: المقاييس التحوطية الرئيسية المتعلقة بالقدرة الكلية على استيعاب الخسائر (TLAC). يجب على البنوك الإفصاح عن الرقم اعتبارًا من نهاية فترة إعداد التقارير (المشار إليها بـ T في النموذج أدناه) بالإضافة إلى نهايات الأرباع الأربعة السابقة (المشار إليها بـ T-1 إلى T-4 في النموذج أدناه). عندما تتضمن المجموعة المصرفية أكثر من مجموعة حل واحدة (نهج نقاط الدخول المتعددة MPE)، يجب إعادة إنتاج هذا النموذج لكل مجموعة حل.

التكرار: ربع سنوي.

التنسيق: ثابت.

السرد المصاحب: يُتوقع من البنوك أن تكمل النموذج بتعليق سردي يوضح أي تغيير جوهري خلال فترة إعداد التقارير والعوامل الرئيسية وراء هذه التغييرات.

أ ب ج د هـ T T-1 T-2 2-3 T-4 مجموعة الحل رقم 1

1 إجمالي القدرة المتاحة لاستيعاب الخسائر (TALC)

1أ إجمالي القدرة المتاحة لاستيعاب الخسائر (TALC) للنموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل

2 إجمالي الأصول المرجحة بالمخاطر(RWA) على مستوى مجموعة الحل

3 القدرة الإجمالية على استيعاب الخسائر (TALC) كنسبة من الأصول المرجحة بالمخاطر (RWA) - (الصف 1/ الصف 2) (%)

3أ إجمالي القدرة المتاحة لاستيعاب الخسائر (TALC) للنموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل كنسبة من الأصول المرجحة بالمخاطر (RWA) للنموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل (%)

4 مقياس تعرض الرافعة المالية على مستوى مجموعة الحل

5 القدرة الكلية على استيعاب الخسائر (TLAC) كنسبة من مقياس تعرض الرافعة المالية (الصف 1/ الصف 4) (%)

5أ إجمالي القدرة المتاحة لاستيعاب الخسائر (TALC) للنموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل كنسبة من مقياس تعرض نسبة الرافعة المالية النموذج المحاسبي للخسائر الائتمانية المتوقعة (ECL) المحملة بالكامل (%)

6أ هل ينطبق إعفاء التبعية الوارد في الفقرة ما قبل الأخيرة من القسم 11 من جدول شروط القدرة على استيعاب الخسائر (TLAC) للجنة الاستقرار المالي (FSB)؟

6ب هل ينطبق إعفاء التبعية الوارد في الفقرة الأخيرة من القسم 11 من جدول شروط القدرة على استيعاب الخسائر (TLAC) للجنة الاستقرار المالي (FSB)؟

6ج إذا تم تطبيق الحد الأقصى لإعفاء التبعية، فإن مبلغ التمويل الصادر الذي يصنف بالتساوي مع الالتزامات المستبعدة والذي يتم الاعتراف به كقدرة خارجية على استيعاب الخسائر (TLAC)، مقسومًا على التمويل الصادر الذي يصنف بالتساوي مع الالتزامات المستبعدة والذي سيتم الاعتراف به كقدرة خارجية على استيعاب الخسائر (TLAC) إذا لم يتم تطبيق أي حد أقصى (%)

الارتباطات عبر النماذج

المبلغ في [KM2:1/a] يساوي [TALC على مستوى مجموعة الحل 1:22/a]

المبلغ في [KM2:2/a] يساوي [TALC على مستوى مجموعة الحل 1:23/a]

المبلغ الإجمالي في [KM2:2/a] عبر جميع مجموعات القرار لن يكون بالضرورة مساويًا أو متوافقًا مباشرة مع المبلغ في [KM1:4/a]

المبلغ في [KM2:3/a] يساوي [TALC على مستوى مجموعة الحل 1:25/a]

المبلغ في [KM2:4/a] يساوي [TALC على مستوى مجموعة الحل 1:24/a]

المبلغ في [KM2:5/a] يساوي [TALC على مستوى مجموعة الحل 1:26/a]يشير [KM2:6a/a] إلى الإعفاء غير المحدود في القسم 11 من ورقة شروط FSB TLAC حيث يتم استبعاد جميع الالتزامات المستبعدة من القدرة الإجمالية لاستيعاب الخسائر (TLAC) المحددة في القسم 10 قانونيًا من نطاق أداة الإنقاذ الداخلي وبالتالي لا يمكن قانونيًا تخفيضها أو تحويلها إلى حقوق ملكية في قرار الإنقاذ الداخلي. الإجابة المحتملة عن [KM2:6a/a]: [نعم]، [لا].

يشير [KM2:6b/a] إلى الإعفاء المحدد في القسم 11 من ورقة شروط FSB TLAC حيث يجوز للبنك المركزي السعودي، في ظل ظروف استثنائية محددة في قانون الحل المعمول به، أن يقوم باستبعاد كلي أو جزئي لجميع الالتزامات المستبعدة من القدرة الإجمالية على استيعاب الخسائر (TLAC) المحددة في القسم 10 من الإنقاذ، وحيث سمحت السلطات ذات الصلة بالالتزامات التي قد تكون مؤهلة بخلاف ذلك ليتم اعتبارها أنها قدرة إجمالية خارجية لاستيعاب الخسائر (TLAC) ولكنها تحتل مرتبة جنبًا إلى جنب مع تلك الالتزامات المستبعدة في التسلسل الهرمي للدائنين في حالة الإفلاس للمساهمة بما يعادل قيمة تصل إلى 2.5% من الأصول المرجحة بالمخاطر (RWA) (من 2019) أو 3.5% من الأصول المرجحة بالمخاطر (RWA) (من 2022). الإجابة المحتملة عن [KM2:6b/a]: [نعم]، [لا].

المبلغ في [KM2:6c/a] يساوي [TLAC على مستوى مجموعة الحل 14:1 مقسومًا على TLAC1:13]. لا يلزم إكمال هذا إلا إذا كانت الإجابة عن [KM2:6b] هي [نعم].

جدول OVA: نهج إدارة المخاطر المصرفية

الغرض: وصف إستراتيجية البنك وكيفية تقييم الإدارة العليا ومجلس الإدارة للمخاطر، مما يتيح للمستخدمين الحصول على فهم واضح لتحمل البنك للمخاطر/ رغبته في المخاطرة فيما يتعلق بأنشطته الرئيسية وجميع المخاطر الهامة.

نطاق التطبيق: النموذج إلزامي لجميع البنوك.

المحتوى: معلومات نوعية.

التكرار: سنوي

التنسيق:مرن

يجب على البنوك وصف أهدافها وسياساتها لإدارة مخاطر الائتمان، على وجه الخصوص:

(أ) كيفية تحديد نموذج الأعمال لملف المخاطر الإجمالي وتفاعله معه (على سبيل المثال المخاطر الرئيسية المتعلقة بنموذج الأعمال وكيف تنعكس كل من هذه المخاطر وتوصف في إفصاحات المخاطر) وكيف يتفاعل ملف المخاطر الخاص بالبنك مع تحمل المخاطر المعتمد من قِبل مجلس الإدارة.

(ب) هيكل حوكمة المخاطر: المسؤوليات المنسوبة إلى جميع أنحاء البنك (على سبيل المثال الإشراف وتفويض السلطة؛ وتوزيع المسؤوليات حسب نوع المخاطر ووحدة الأعمال وما إلى ذلك)؛ والعلاقات بين الهياكل المشاركة في عمليات إدارة المخاطر (على سبيل المثال مجلس الإدارة، والإدارة التنفيذية، ولجنة المخاطر المنفصلة، وهيكل إدارة المخاطر، ووظيفة الامتثال، ووظيفة التدقيق الداخلي).

(ج) قنوات التواصل ورفض وتطبيق ثقافة المخاطر داخل البنك (على سبيل المثال مدونة قواعد السلوك؛ الأدلة التي تحتوي على حدود التشغيل أو الإجراءات اللازمة لمعالجة الانتهاكات أو الخروقات لحدود المخاطر؛ الإجراءات اللازمة لرفع قضايا المخاطر ومشاركتها بين خطوط العمل ووظائف المخاطر).

(د) نطاق وميزات أنظمة قياس المخاطر الرئيسية.

(هـ) وصف عملية إعداد تقارير معلومات المخاطر المقدمة إلى مجلس الإدارة والإدارة العليا، وخاصة نطاق ومحتوى التقارير الرئيسية حول التعرض للمخاطر.

(و) معلومات نوعية عن اختبارات الإجهاد (على سبيل المثال، المحافظ الخاضعة لاختبارات التحمل، والسيناريوهات المعتمدة والمنهجيات المستخدمة، واستخدام اختبارات التحمل في إدارة المخاطر).

(ز) الإستراتيجيات والعمليات اللازمة لإدارة المخاطر والتحوط لها والتخفيف منها والتي تنشأ عن نموذج أعمال البنك والإجراءات اللازمة لمراقبة الفعالية المستمرة للتحوطات وتخفيف المخاطر.

نموذج OV1: نظرة عامة على الأصول المرجحة بالمخاطر (RWA)

الغرض: توفير نظرة عامة على إجمالي الأصول المرجحة بالمخاطر (RWA) والذي يشكل المقام في نسبة متطلبات رأس المال القائم على المخاطر. سيتم تقديم المزيد من التفاصيل عن الأصول المرجحة بالمخاطر (RWA) في الأجزاء اللاحقة.

نطاق التطبيق: النموذج إلزامي لجميع البنوك.

المحتوى: متطلبات رأس المال والأصول المرجحة بالمخاطر بموجب الركيزة الأولى. لا ينبغي تضمين متطلبات الركيزة الثانية.

التكرار: ربع سنوي.

التنسيق: ثابت.

السرد المصاحب: من المتوقع أن تقوم البنوك بتحديد وشرح العوامل الدافعة وراء الاختلافات في فترات إعداد التقارير T وT-1 عندما تكون هذه الاختلافات كبيرة.

عندما لا تتوافق متطلبات الحد الأدنى لرأس المال في العمود (ج) مع 8% من الأصول المرجحة بالمخاطر (RWA) في العمود (أ)، يتعين على البنوك توضيح التعديلات التي أجريت. إذا استخدم البنك طريقة النموذج الداخلي (IMM) لتعرضات الأسهم لديه بموجب النهج القائم على السوق، فيجب عليه تقديم وصف سنوي للخصائص الرئيسية لطريقة النموذج الداخلي الخاصة به.أ ب c الأصول المرجحة بالمخاطر (RWA) متطلبات الحد الأدنى لرأس المال T T-1 T 1 مخاطر الائتمان (باستثناء مخاطر ائتمان الطرف المقابل)

2 ومنها: النهج المعياري (SA)

3 ومنها: النهج الأساسي القائم على التصنيفات الداخلية (F-IRB)

4 ومنها: نهج تحديد الفترات الإشرافية

5 ومنها: النهج المتقدم القائم على التصنيفات الداخلية (A-IRB)

6 مخاطر ائتمان الطرف المقابل (CCR)

7 ومنها: النهج المعياري لمخاطر ائتمان الطرف المقابل

8 ومنها: طريقة النماذج الداخلية (IMM)

9 ومنها: مخاطر ائتمان الطرف المقابل (CCR)

10 تعديل تقييم الائتمان (CVA)

11 مراكز الأسهم بموجب نهج وزن المخاطر البسيط وطريقة النموذج الداخلي خلال فترة التدرج الخطي الممتدة لخمس أعوام

12 استثمارات الأسهم في الصناديق - نهج المراجعة

13 استثمارات الأسهم في الصناديق - النهج القائم على التفويض

14 استثمارات الأسهم في الصناديق - نهج التراجع

15 مخاطر التسوية

16 تعرضات التوريق في دفتر البنك

17 ومنها: نهج التصنيف الداخلي (IRB) للتوريق

(SEC-IRBA)18 ومنها: نهج التوريق القائم على التصنيف الخارجي

(SEC-ERBA)، بما في ذلك نهج التقييم الداخلي (IAA)19 ومنها: النهج المعياري للتوريق (SEC-SA)

20 مخاطر السوق

21 ومنها: النهج المعياري (SA)

22 ومنها: نهج النموذج الداخلي (IMA)

23 رسوم رأس المال للتبديل بين دفتر التداول ودفتر البنك

24 المخاطر التشغيلية

25 المبالغ التي تقل عن حدود الخصم (خاضعة لوزن مخاطر بنسبة 250%)

26 تم تطبيق الحد الأدنى لنتائج حساب رأس المال

27 ضبط الحد الأدنى لرأس المال (قبل تطبيق الحد الأقصى الانتقالي)

28 ضبط الحد الأدنى لرأس المال (بعد تطبيق الحد الأقصى الانتقالي)

29 الإجمالي (1 + 6 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 20 + 23 + 24 + 25 + 28)

التعريفات والتعليمات

RWA: الأصول المرجحة بالمخاطر وفقًا لإطار بازل وكما هو موضح وفقًا للأجزاء اللاحقة من هذا المعيار. عندما لا يشير الإطار التنظيمي إلى نسبة الأصول المرجحة بالمخاطر ولكن يشير مباشرة إلى رسوم رأس المال (على سبيل المثال لمخاطر السوق والمخاطر التشغيلية)، يتعين على البنوك الإشارة إلى رقم النسبة المشتقة للأصول المرجحة بالمخاطر (أي عن طريق ضرب رسوم رأس المال في 5.12).

RWA (T-1): الأصول المرجحة بالمخاطر كما وردت في تقرير الركيزة الثالثة السابق (أي في نهاية الربع السابق).

الحد الأدنى لمتطلبات رأس المال T: متطلبات رأس المال وفقًا للركيزة الأولى في تاريخ إعداد التقارير. سيكون هذا عادةً عبارة عن حاصل ضرب RWA * 8% ولكن قد يختلف إذا كان هناك حد أدنى قابل للتطبيق أو تم تطبيق تعديلات (مثل عوامل القياس) على مستوى الولاية القضائية.

رقم الصف الشرح 1 مخاطر الائتمان (باستثناء مخاطر ائتمان الطرف المقابل): الأصول المرجحة بالمخاطر (RWA) ومتطلبات رأس المال وفقًا لمعيار مخاطر الائتمان في إطار بازل (SCRE)، مع استثناءات الأصول المرجحة بالمخاطر (RWA) ومتطلبات رأس المال المتعلقة بما يلي: (1) مخاطر ائتمان الطرف المقابل (المذكورة في الصف 6)؛ (2) مراكز الأسهم (المذكورة في الصفوف من 11 إلى 14)؛ (3) مخاطر التسوية (المذكورة في الصف 15)؛ (4) مراكز التوريق الخاضعة لإطار تنظيم التوريق، بما في ذلك تعرضات التوريق في دفتر البنوك (المذكورة في الصف 16)؛ و(5) المبالغ التي تقل عن الحدود الفاصلة للخصم (المذكورة في الصف 25).

2 ومنها: النهج المعياري: متطلبات الأصول المرجحة بالمخاطر (RWA) ورأس المال وفقًا للنهج المعياري لمخاطر الائتمان (كما هو محدد في SCRE5 إلى SCRE9).

3 و 5 ومنها: الأساليب (الأساسية/ المتطورة) القائمة على التصنيف الداخلي: متطلبات الأصول المرجحة بالمخاطر (RWA) ورأس المال وفقًا لنهج F-IRB و/أو نهج A-IRB (كما هو محدد في SCRE10 إلى SCRE16 باستثناء SCRE13).

4 ومنها: نهج تحديد الفترات الإشرافية: متطلبات الأصول المرجحة بالمخاطر (RWA) ورأس المال وفقًا لنهج تحديد الفترات الإشرافية (كما هو محدد في SCRE13).

6 إلى 9 مخاطر ائتمان الطرف المقابل: الأصول المرجحة بالمخاطر (RWA) ورسوم رأس المال وفقًا لفصول مخاطر ائتمان الطرف المقابل في إطار بازل (SCCR3 إلى SCCR10).

10 تعديل تقييم الائتمان: متطلبات الأصول المرجحة بالمخاطر (RWA) ورسوم رأس المال وفقًا لـ SCCR11.

11 مراكز الأسهم بموجب نهج وزن المخاطر البسيط وطريقة النماذج الداخلية: تتوافق المبالغ في الصف 11 مع الأصول المرجحة بالمخاطر (RWA) حيث يطبق البنك نهج وزن المخاطر البسيط أو طريقة النموذج الداخلي، والتي تظل متاحة خلال ترتيب التدرج الخطي لمدة خمس أعوام كما هو محدد في SCRE17.2. يجب رفع التقارير عن مراكز الأسهم بموجب نهج الخسارة عند التخلف عن السداد (LGD)/ احتمالات التخلف عن السداد (PD) خلال ترتيب التدرج الخطي لمدة خمس أعوام في الصف 3. عندما تكون المعالجة التنظيمية للأسهم متوافقة مع النهج المعياري، يتم رفع التقارير عن الأصول المرجحة بالمخاطر المقابلة في النموذج CR4 ويتم تضمينها في الصف 2 من هذا النموذج.

12 الاستثمارات في الأسهم في الصناديق - نهج المراجعة: الأصول المرجحة بالمخاطر (RWA) ومتطلبات رأس المال المحسوبة وفقًا لـSCRE24.

13 الاستثمارات في الأسهم في الصناديق - النهج القائم على التفويض: الأصول المرجحة بالمخاطر (RWA) ومتطلبات رأس المال المحسوبة وفقًا لـSCRE24.

14 الاستثمارات في الأسهم في الصناديق - نهج التراجع: الأصول المرجحة بالمخاطر (RWA) ومتطلبات رأس المال المحسوبة وفقًا لـSCRE24.

15 مخاطر التسوية: تتوافق المبالغ مع المتطلبات في SCRE25.

16 إلى 19 مخاطر التوريق في دفتر البنك: تتوافق المبالغ مع متطلبات رأس المال المطبقة على مخاطر التوريق في دفتر البنك. يجب أن تُشتق مبالغ الأصول المرجحة بالمخاطر (RWA) من متطلبات رأس المال (التي تتضمن تأثير الحد الأقصى وفقًا لـ SCRE18.50 إلى SCRE18.55، ولا تتوافق بشكل منهجي مع الأصول المرجحة بالمخاطر المذكورة في النماذج SEC3 و SEC4، قبل تطبيق الحد الأقصى).

20 مخاطر السوق: تتوافق المبالغ المذكورة في الصف 20 مع متطلبات الأصول المرجحة بالمخاطر ورأس المال في معيار مخاطر السوق (MAR)، باستثناء المبالغ التي تتعلق بمخاطر تعديل تقييم الائتمان (CVA) (كما هو محدد في SCCR11 ومذكور في الصف 10). وهي تشمل أيضًا رسوم رأس المال لمراكز التوريق المسجلة في دفتر التداول ولكنها تستبعد رسوم رأس المال لمخاطر ائتمان الطرف المقابل (المذكورة في الصف 6 من هذا النموذج). تتوافق الأصول المرجحة بالمخاطر (RWA) لمخاطر السوق مع رسوم رأس المال مضروبة في 5.12.

21 ومنها: النهج المعياري: متطلبات الأصول المرجحة بالمخاطر ورأس المال وفقًا للنهج المعياري لمخاطر السوق، بما في ذلك متطلبات رأس المال لمراكز التوريق المسجلة في دفتر التداول.

22 ومنها: نهج النماذج الداخلية: الأصول المرجحة بالمخاطر ومتطلبات رأس المال وفقًا لنهج النماذج الداخلية (IMA) لمخاطر السوق.

23 رسوم رأس المال للتبديل بين دفتر التداول ودفتر البنك: رسوم رأس المال المتراكمة المتبقية المفروضة على البنك وفقًا لإطار بازل "متطلبات رأس المال القائم على المخاطر" (الحدود بين دفتر البنك ودفتر التداول) 14.25 و15.25، عندما يتم تخفيض إجمالي رسوم رأس المال (عبر دفتر البنك ودفتر التداول) للبنك نتيجة لتبديل الأدوات بين دفتر التداول ودفتر البنك وفقًا لتقدير البنك وبعد تعيينها الأصلي. يأخذ رأس المال المتراكم المتبقي في الاعتبار أي تعديل بسبب التدفقات النقدية عند استحقاق أو انتهاء صلاحية المراكز، بالطريقة المتفق عليها مع البنك المركزي السعودي.

24 المخاطر التشغيلية: المبالغ المقابلة للحد الأدنى لمتطلبات رأس المال للمخاطر التشغيلية كما هو محدد في معيار المخاطر التشغيلية (SOPE).

25 المبالغ التي تقل عن الحدود الفاصلة للخصم (خاضعة لوزن مخاطر بنسبة 250%): تتوافق المبالغ مع البنود الخاضعة لوزن مخاطر بنسبة 250% وفقًا لـ SACAP4.4. وتشمل هذه الاستثمارات الكبيرة في رأس مال المؤسسات المصرفية والمالية والتأمينية التي تقع خارج نطاق التوحيد التنظيمي وتقل عن عتبة الخصم، بعد تطبيق وزن المخاطر البالغ 250%.

26 الحد الأدنى المطبق لحسابات رأس المال: الحد الأدنى للإخراج (يتم التعبير عنه كنسبة مئوية) الذي يطبقه البنك في حسابه لقيمة تعديل الحد الأدنى في الصفين 27 و28.

27 تعديل الحد الأدنى (قبل تطبيق الحد الأقصى الانتقالي): تأثير الحد الأدنى لحساب رأس المال قبل تطبيق الحد الأقصى الانتقالي، استنادًا إلى الحد الأدنى لحساب رأس المال المطبق في الصف 26، من حيث الزيادة في متوسط الأصول المرجحة بالمخاطر (RWA).

28 تعديل الحد الأدنى (بعد تطبيق الحد الأقصى الانتقالي): تأثير الحد الأدنى لحساب رأس المال بعد تطبيق الحد الأقصى الانتقالي، استنادًا إلى الحد الأدنى لحساب رأس المال المطبق في الصف 26، من حيث الزيادة في متوسط الأصول المرجحة بالمخاطر (RWA). ويأخذ الرقم الموضح في هذا الصف في الاعتبار الحد الأقصى الانتقالي (إن وجد) الذي يطبقه البنك المركزي السعودي، والذي سيحد من الزيادة في الأصول المرجحة بالمخاطر إلى 25% من الأصول المرجحة بالمخاطر لدى البنك قبل تطبيق الحد الأدنى لحساب رأس المال.

29 إجمالي الأصول المرجحة بالمخاطر (RWA) للبنك.

الارتباطات بين النماذج

المبلغ في [OV1:2/a] يساوي [CR4:12/e]

المبلغ في [OV1:3/a] و [OV1:5/a] يساوي مجموع [CR6: الإجمالي (جميع المحافظ)/i]

المبلغ في [OV1:6/a] يساوي مجموع CCR1:6/f+CCR8:1/b+CCR8:11/b]

المبلغ في [OV1:16/c] يساوي مجموع [SEC3:1/n + SEC3:1/o + SEC3:1/p + SEC3:1/q] + [SEC4:1/n + SEC4:1/o + SEC4:1/p + SEC4:1/q]

المبلغ في [OV1:21/c] يساوي [MR1:12/a]

المبلغ في [OV1:22/c] يساوي [MR2:12]13. مقارنة الأصول المرجحة بالمخاطر (RWA) النموذجية والموحدة

1.13 يغطي هذا الفصل الإفصاحات عن الأصول المرجحة بالمخاطر المحسوبة وفقًا للنهج المعياري الكامل مقارنة بالأصول المرجحة بالمخاطر الفعلية على مستوى المخاطر، ولمخاطر الائتمان على مستوى فئات الأصول وفئات الأصول الفرعية. البنوك غير ملزمة بإكمال متطلبات الإفصاح المتعلقة بهذا القسم ما لم يوافق البنك المركزي السعودي على استخدام البنك للنهج القائم على التصنيف الداخلي (IRB) و/أو نهج النماذج الداخلية (IMA).

2.13 فيما يلي متطلبات الإفصاح بموجب هذا القسم:

1.2.13 النموذج CMS1 - مقارنة الأصول المرجحة بالمخاطر النموذجية والموحدة عند مستوى المخاطر

2.2.13 النموذج CMS2 - مقارنة الأصول المرجحة بالمخاطر النموذجية والموحدة لمخاطر الائتمان على مستوى فئة الأصول

3.13 يوفر النموذج CMS1 الإفصاح عن الأصول المرجحة بالمخاطر المحسوبة وفقًا للنهج المعياري الكامل مقارنة بالأصول المرجحة بالمخاطر الفعلية عند مستوى المخاطر. يوضح النموذج CMS2 بمزيد من التفصيل المقارنة بين الأصول المرجحة بالمخاطر المحسوبة وفقًا للنهج المعياري والنُهُج النموذجية الداخلية من خلال التركيز على الأصول المرجحة بالمخاطر فيما يتعلق بمخاطر الائتمان على مستوى فئات الأصول وفئات الأصول الفرعية.

النموذج CMS1 – مقارنة الأصول المرجحة بالمخاطر النموذجية والموحدة على مستوى المخاطر

الغرض: مقارنة الأصول المرجحة بالمخاطر النموذجية بالكامل مع الأصول المرجحة بالمخاطر النموذجية للبنوك التي حصلت على موافقة البنك المركزي السعودي لاستخدام النماذج الداخلية وفقًا لإطار بازل. يوفر الإفصاح أيضًا مبلغ الأصول المرجحة بالمخاطر النموذجية بالكامل والذي يشكّل أساس الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري كما هو محدد في إطار بازل "متطلبات رأس المال القائمة على المخاطر" (حساب الحد الأدنى لمتطلبات رأس المال القائمة على المخاطر) كما هو محدد في الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري الذي سيصدره البنك المركزي السعودي.

نطاق التطبيق: النموذج إلزامي لجميع البنوك التي تستخدم النماذج الداخلية.

المحتوى: الأصول المرجحة بالمخاطر.

التكرار: ربع سنوي.

التنسيق: ثابت.

السرد المصاحب: من المتوقع أن تشرح البنوك العوامل الرئيسية الدافعة للاختلاف (على سبيل المثال، فئة الأصول أو فئة الأصول الفرعية لفئة مخاطر معينة، والافتراضات الرئيسية التي تقوم عليها تقديرات المعلمات، والاختلافات في التنفيذ المحلي) بين الأصول المرجحة بالمخاطر النموذجية التي تم الإفصاح عنها داخليًا والتي تُستخدم لحساب نسب رأس المال الخاصة بها والأصول المرجحة بالمخاطر التي تم الإفصاح عنها بموجب النهج المعياري الكامل والتي سيتم استخدامها إذا لم يُسمح للبنوك باستخدام النماذج الداخلية. يجب أن يكون التفسير محددًا، وعند الاقتضاء، يمكن استكماله بمعلومات كمية. على وجه الخصوص، إذا كانت الأصول المرجحة بالمخاطر لتعرضات التوريق في الدفتر المصرفي هي المحرك الرئيسي للاختلاف، فمن المتوقع أن تشرح البنوك مدى استخدام كلٍ من النُهُج الثلاثة المحتملة (نهج التوريق القائم على التصنيف الخارجي (SEC-ERBA) ونهج التوريق الموحد (SEC-SA) ووزن المخاطر بنسبة 1250%) لحساب الأصول المرجحة بالمخاطر وفق النهج المعياري (SA RWA) لتعرضات التوريق.

أ ب ج د الأصول المرجحة بالمخاطر (RWA) الأصول المرجحة بالمخاطر للنُهُج النموذجية للبنوك التي حصلت على موافقة البنك المركزي السعودي لاستخدام النموذج الداخلي الأصول المرجحة بالمخاطر للمحافظ التي تُستخدم فيها النُهُج الموحدة إجمالي الأصول المرجحة بالمخاطر الفعلية (أ + ب) (أي الأصول المرجحة بالمخاطر التي تدرجها البنوك كمتطلبات حالية) الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (أي الأصول المرجحة بالمخاطر المستخدمة في حساب الحد الأدنى لرأس المال) 1 مخاطر الائتمان (باستثناء مخاطر ائتمان الطرف المقابل)

2 مخاطر ائتمان الطرف المقابل

3 تعديل تقييم الائتمان

4 تعرضات التوريق في الدفتر المصرفي

5 مخاطر السوق

6 المخاطر التشغيلية

7 الأصول المرجحة بالمخاطر المتبقية

8 الإجمالي

تعريفات وإرشادات

الصفوف:

مخاطر الائتمان (باستثناء مخاطر ائتمان الطرف المقابل وتعديلات تقييم الائتمان ومخاطر التوريق في الدفتر المصرفي)

(الصف 1):

تعريف النهج المعياري: النهج المعياري لمخاطر الائتمان. عند حساب درجة تخفيف مخاطر الائتمان، يجب على البنوك استخدام النهج البسيط أو النهج الشامل مع الخصوم القسرية الإشرافية القياسية. ويشمل هذا أيضًا الصفقات الفاشلة ومعاملات عدم التسليم مقابل الدفع كما هو موضح في SCRE25.

سيخضع حظر استخدام النهج القائم على التصنيف الداخلي (IRB) لتعرضات الأسهم إلى فترة تنفيذ تدريجي تبلغ خمس سنوات كما هو محدد في SCRE17.2. خلال فترة التنفيذ التدريجي، سيكون وزن المخاطر لتعرضات الأسهم المستخدمة لحساب الأصول المرجحة بالمخاطر المذكورة في العمود (أ) هو الأكبر من بين: (1) وزن المخاطر كما يتم حسابه بموجب النهج القائم على التصنيف الداخلي (IRB)، و(2) وزن المخاطر المحدد لفترة التنفيذ التدريجي بموجب النهج المعياري لمخاطر الائتمان

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (الخانة 1/أ): بالنسبة للتعرضات حيث لا يتم حساب الأصول المرجحة بالمخاطر على أساس النهج المعياري الموصوف أعلاه (أي الخاضعة للنهج القائم على التصنيف الداخلي (IRB) لمخاطر الائتمان (النهج الأساسي القائم على التصنيف الداخلي (F-IRB)، والنهج المتقدم القائم على التصنيف الداخلي (AIRB) ونُهُج تحديد الفترات الزمنية الإشرافية لإطار مخاطر الائتمان). يستبعد الصف جميع المراكز الخاضعة لـ SCRE18 إلى SCRE23، بما في ذلك تعرضات الأوراق المالية في الدفتر المصرفي (والمدرجة في الصف 4) ومتطلبات رأس المال المتعلقة برسوم مخاطر ائتمان الطرف المقابل، والمدرجة في الصف 2.

الأصول المرجحة بالمخاطر للمحافظ حيث تُستخدم النُهُج الموحدة (الخانة 1/ب): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه.

الأصول المرجحة بالمخاطر للمحافظ حيث تُستخدم النُهُج الموحدة (الخانة 1/ب): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه.

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 1/ج): مجموع الخانتين 1/أ و1/ب.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 1/د): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه على جميع التعرضات التي تؤدي إلى الأصول المرجحة بالمخاطر المذكورة في الخانة 1/ج.

مخاطر ائتمان الطرف المقابل (الصف 2):

تعريف النهج المعياري: لغرض حساب التعرض للمشتقات المالية، يجب على البنوك استخدام النهج المعياري لقياس مخاطر ائتمان الطرف المقابل (SA-CCR). يجب بعد ذلك ضرب مبالغ التعرض في وزن مخاطر المقترض ذي الصلة باستخدام النهج المعياري لمخاطر الائتمان لحساب الأصول المرجحة بالمخاطر بموجب النهج المعياري لمخاطر الائتمان.

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (الخانة 2/أ): بالنسبة للتعرضات التي لا يتم فيها حساب الأصول المرجحة بالمخاطر بناءً على النهج المعياري الموصوف أعلاه.

الأصول المرجحة بالمخاطر للمحافظ حيث تُستخدم النُهُج الموحدة (الخانة 2/ب): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه.

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 2/ج): مجموع الخانتين 2/أ و2/ب.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 2/د): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه على جميع التعرضات التي تؤدي إلى الأصول المرجحة بالمخاطر المذكورة في الخانة 2/ج.

تعديل تقييم الائتمان (الصف 3):

تعريف النهج المعياري: النهج المعياري لتعديل تقييم الائتمان (SA-CVA)، أو النهج الأساسي لتعديل تقييم الائتمان (BA-CVA) أو 100% من متطلبات رأس مال لمخاطر ائتمان الطرف المقابل للبنك (اعتمادًا على النهج الذي يستخدمه البنك لمخاطر تعديل تقييم الائتمان).

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 3/ج) والأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 3/د): الأصول المرجحة بالمخاطر وفقًا للنهج المعياري الموصوف أعلاه.

تعرضات الأوراق المالية في الدفتر المصرفي (الصف 4):

تعريف النهج المعياري: النهج القائم على التصنيفات الخارجية (SEC-ERBA)، أو النهج المعياري (SEC-SA) أو وزن مخاطر بنسبة 1,250%.

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (الخانة 4/أ): بالنسبة للتعرضات التي يتم فيها حساب الأصول المرجحة بالمخاطر بناءً على نهج التوريق القائم على التصنيف الداخلي (SEC-IRBA) أو نهج التوريق القائم على التقييم الداخلي (SEC-IAA).

الأصول المرجحة بالمخاطر للمحافظ حيث تُستخدم النُهُج الموحدة (الخانة 4/ب): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه.

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 4/ج): مجموع الخانتين 4/أ و4/ب.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 4/د): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه على جميع التعرضات التي تؤدي إلى الأصول المرجحة بالمخاطر المذكورة في الخانة 4/ج.

مخاطر السوق (الصف 5):

تعريف النهج المعياري: النهج المعياري لمخاطر السوق. يجب أيضًا استخدام نهج التوريق القائم على التصنيف الخارجي (SEC-ERBA) أو نهج التوريق المعياري (SEC-SA) أو وزن مخاطر بنسبة 1,250% عند تحديد عنصر رسوم مخاطر التعثر للأوراق المالية المحفوظة في دفتر التداول.

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (الخانة 5/أ): بالنسبة للتعرضات التي لا يتم فيها حساب الأصول المرجحة بالمخاطر بناءً على النهج المعياري الموصوف أعلاه.

الأصول المرجحة بالمخاطر للمحافظ حيث تُستخدم النُهُج الموحدة (الخانة 5/ب): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه.

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 5/ج): مجموع الخانتين 5/أ و5/ب.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 5/د): الأصول المرجحة بالمخاطر الناتجة عن تطبيق النهج المعياري الموصوف أعلاه على جميع التعرضات التي تؤدي إلى الأصول المرجحة بالمخاطر المذكورة في الخانة 5/ج.

المخاطر التشغيلية (الصف 6):

تعريف النهج المعياري: النهج المعياري للمخاطر التشغيلية.

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 6/ج) والأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 6/د): الأصول المرجحة بالمخاطر وفقًا للنهج المعياري المنقح للمخاطر التشغيلية.

الأصول المرجحة بالمخاطر المتبقية (الصف 7):

إجمالي الأصول المرجحة بالمخاطر الفعلية (الخانة 7/ج) والأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 7/د): الأصول المرجحة بالمخاطر غير المقيدة ضمن الصفوف من 1 إلى 6 (أي الأصول المرجحة بالمخاطر الناشئة عن استثمارات الأسهم في الصناديق (الصفوف من 12 إلى 14 في النموذج OV1)، ومخاطر التسوية (الصف 15 في النموذج OV1)، ورسوم رأس المال للتبديل بين دفتر التداول والدفتر المصرفي (الصف 23 في النموذج OV1) والمبالغ أقل من الحد الأدنى للاستقطاع (الصف 25 في النموذج OV1)).

الإجمالي (الصف 8):

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (الخانة 8/أ): المجموع الإجمالي للخانات 1/أ و2/أ و4/أ و5/أ.

الأصول المرجحة بالمخاطر للمحافظ التي تُستخدم فيها النُهُج الموحدة (الخانة 8/ب): المجموع الإجمالي للخانات 1/ب و2/ب و3/ب و4/ب و5/ب و6/ب و7/ب.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخانة 8/د): الأصول المرجحة بالمخاطر لدى البنك قبل تعديل الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري. المجموع الإجمالي للخانات 1/ج و2/ج و3/ج و4/ج و5/ج و6/ج و7/ج.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (الخلية 8/د): الأصول المرجحة بالمخاطر لدى البنك والتي تشكل أساس الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري، كما هو محدد في الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري الذي سيصدره البنك المركزي السعودي (أي المبلغ قبل الضرب في 72.5%). المجموع الإجمالي للخانات 1/د و2/د و3/د و4/د و5/د و6/د و7/د. يتم حساب الأرقام المفصح عنها في الصفوف من 1 إلى 7 لأغراض المقارنة فقط ولا تمثل المتطلبات بموجب إطار بازل.

الارتباطات على مستوى النماذج

[CMS1: 1/ج] يساوي [OV1:1/أ]

[CMS1: 2/ج] يساوي [OV1:6/أ]

[CMS1:3/ج] يساوي [OV1:10/أ]

[CMS1: 4/ج] يساوي [OV1:16/أ]

[CMS1: 5/ج] يساوي [OV1:20/أ]

[CMS1:5/د] يساوي [MR2:12/أ] مضروبًا في 12.5

[CMS1:6/ج] يساوي [OV1:24/أ]النموذج CMS2 – مقارنة الأصول المرجحة بالمخاطر النموذجية والموحدة لمخاطر الائتمان على مستوى فئة الأصول

الغرض: مقارنة الأصول المرجحة بالمخاطر (RWA) المحسوبة وفقًا للنهج المعياري (SA) لمخاطر الائتمان على مستوى فئة الأصول مقابل رقم الأصول المرجحة بالمخاطر المقابل المحسوب باستخدام النُهُج (بما في ذلك النهج المعياري والنهج القائم على التصنيف الداخلي (IRB) لمخاطر الائتمان ونهج تحديد الفترات الزمنية الإشرافية) الذي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها وفقًا لإطار بازل لمخاطر الائتمان.

نطاق التطبيق: النموذج إلزامي لجميع البنوك التي تستخدم النماذج الداخلية لمخاطر الائتمان. على غرار الصف الأول من النموذج CMS1، فإنه يستبعد مخاطر ائتمان الطرف المقابل وتعديلات تقييم الائتمان وتعرضات التوريق في الدفتر المصرفي.

المحتوى: الأصول المرجحة بالمخاطر.

التكرار: نصف سنوي.

التنسيق: ثابت. الأعمدة ثابتة، ولكن سيتم تحديد تفاصيل المحفظة في الصفوف من قِبل البنك المركزي السعودي لتوضح فئات التعرض المطلوبة بموجب التنفيذ المحلي للنهج القائم على التصنيف الداخلي (IRB) والنهج المعياري (SA). يتم تشجيع البنوك على إضافة صفوف لإظهار الجوانب التي تحدث فيها الاختلافات الكبيرة.

السرد المصاحب: من المتوقع أن تشرح البنوك العوامل الرئيسية وراء الاختلافات بين المبالغ النموذجية الداخلية المفصح عنها والتي تستخدم لحساب نسب رأس المال والمبالغ المفصح عنها في حالة تطبيق البنوك للنهج المعياري. في حالة إرجاع الاختلافات إلى المطابقة بين النهج القائم على التصنيف الداخلي (IRB) والنهج المعياري (SA)، يتم تشجيع البنوك على تقديم تفسير والتقديرات المتعلقة بالأهمية النسبية.

أ ب ج د الأصول المرجحة بالمخاطر (RWA) الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها الأصول المرجحة بالمخاطر للعمود (أ) إذا أُعيد حسابها باستخدام النهج المعياري إجمالي الأصول المرجحة بالمخاطر الفعلية (أي الأصول المرجحة بالمخاطر التي تدرجها البنوك كمتطلبات حالية) الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (أي الأصول المرجحة بالمخاطر المستخدمة في أساس الحد الأدنى لنتائج حساب رأس المال بموجب النماذج الداخلية مقابل النهج المعياري) 1 الكيانات السيادية

منها: المصنفة على أنها بنوك تنمية متعددة الأطراف/ كيانات من القطاع العام في النهج المعياري

2 البنوك والمؤسسات المالية الأخرى

3 الأسهم1

4 المستحقات المشتراة

5 الشركات

منها: تطبيق النهج الأساسي القائم على التصنيف الداخلي

منها: تطبيق النهج المتقدم القائم على التصنيف الداخلي

6 الأفراد

منها: ائتمان الأفراد المتجدد المؤهل

منها: معاملات ائتمانية أخرى للأفراد

منها: القروض العقارية السكنية

7 الإقراض المتخصص

منها: العقارات المدرة للدخل والعقارات التجارية عالية التقلب

8 أخرى

9 الإجمالي

تعريفات وإرشادات

الأعمدة:

الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها (العمود (أ)): مثل جزء الأصول المرجحة بالمخاطر وفقًا للنهج القائم على التصنيف الداخلي (IRB) لمخاطر الائتمان كما هو محدد في SCRE10 إلى SCRE16.

الأصول المرجحة بالمخاطر وفقًا للنهج المعياري المقابلة للعمود (أ) (العمود (ب)): الأصول المرجحة بالمخاطر المكافئة كما تم اشتقاقها وفقًا للنهج المعياري.

إجمالي الأصول المرجحة بالمخاطر الفعلية (العمود (ج)): يمثل مجموع الأصول المرجحة بالمخاطر للنُهُج النموذجية التي حصلت البنوك على موافقة البنك المركزي السعودي لاستخدامها والأصول المرجحة بالمخاطر بموجب النُهُج المعيارية.

الأصول المرجحة بالمخاطر المحسوبة باستخدام النهج المعياري الكامل (العمود (د)): إجمالي الأصول المرجحة بالمخاطر بافتراض تطبيق النهج المعياري الكامل على مستوى فئة الأصول.

يتم حساب الأرقام المفصح عنها لكلٍ من فئات الأصول لأغراض المقارنة فقط ولا تمثل المتطلبات بموجب إطار بازل.الارتباطات على مستوى النماذج

[CMS2:9/أ] يساوي [CMS1:1/آ]

[CMS2:9/ج] يساوي [CMS1:1/ج]

[CMS2:9/د] يساوي [CMS1:1/د]

1 سيخضع حظر استخدام النهج القائم على التصنيف الداخلي (IRB) لتعرضات الأسهم إلى فترة تنفيذ تدريجي تبلغ خمس سنوات كما هو محدد في SCRE17.2. خلال فترة التنفيذ التدريجي، سيكون وزن المخاطر لتعرضات الأسهم (الذي سيتم إدراجه في العمود (أ)) هو الأكبر من بين: (1) وزن المخاطر كما يتم حسابه بموجب النهج القائم على التصنيف الداخلي (IRB)، و(2) وزن المخاطر المحدد لفترة التنفيذ التدريجي بموجب النهج المعياري لمخاطر الائتمان. يجب أن يعكس العمود (ب) الأصول المرجحة بالمخاطر المقابلة لهذه التعرضات بناءً على النهج المعياري لفترة التنفيذ التدريجي. بعد فترة التنفيذ التدريجي، يجب أن يكون العمودان (أ) و(ب) لتعرضات الأسهم فارغين.

14. تكوين رأس المال والقدرة الكلية على استيعاب الخسائر (TLAC)

14.1 وتغطي الإفصاحات الموضحة في هذا الفصل تكوين رأس المال التنظيمي، والميزات الرئيسية لأدوات رأس المال التنظيمي، وبالنسبة للبنوك العالمية المهمة نظامياً، تكوين إجمالي القدرة على امتصاص الخسائر وتسلسلات الدائنين للمجموعات الفرعية المادية وكيانات الحل. لا يُطلب من البنوك استكمال متطلبات الإفصاح المتعلقة بالقدرة الكلية على استيعاب الخسائر (TLAC) فقط ما لم يتم تحديد خلاف ذلك من قِبل البنك المركزي السعودي.

14.2 متطلبات الإفصاح المنصوص عليها في هذا الفصل هي:

1.2.14 جدول CCA السمات الرئيسية لأدوات رأس المال التنظيمي والقدرة على استيعاب الخسائر (TLAC) - الأدوات المؤهلة

2.2.14 النموذج CC1 تكوين رأس المال الرقابي 3.2.14 نموذج CC2 تسوية رأس المال التنظيمي مع بيان المركز المالي

4.2.14 نموذج القدرة الكلية على استيعاب الخسائر (TALC1) تكوين القدرة الكلية على استيعاب الخسائر (TLAC) للبنوك العالمية ذات الأهمية النظامية ( البنوك ذات الأهمية النظامية عالميًا (G-SIB)) (على مستوى مجموعة الحل)

5.2.14 نموذج القدرة الكلية على استيعاب الخسائر (TALC2) - كيان المجموعة الفرعية المادية - ترتيب الدائنين على مستوى الكيان القانوني

6.2.14 نموذج القدرة الكلية على استيعاب الخسائر (TALC3) - كيان المجموعة الفرعية المادية - ترتيب الدائنين على مستوى الكيان القانوني

3.14 يتعين على جميع البنوك استكمال الجدول والنماذج التالية:

1.3.14 يوضح "جدول CCA" السمات الرئيسية لأدوات رأس المال التنظيمي للبنك والأدوات المؤهلة الأخرى للقدرة الكلية لاستيعاب الخسائر (TLAC)، حيثما ينطبق ذلك. ينبغي نشر هذا الجدول على الموقع الإلكتروني للبنك، مع الإشارة إلى رابط الويب في تقرير الركيزة الثالثة للبنك لتسهيل وصول المستخدمين إلى الإفصاح المطلوب. يمثل "جدول CCA" الحد الأدنى من مستوى الإفصاح الذي يتعين على البنوك الإبلاغ عنه فيما يتعلق بكل أداة رأس مال تنظيمية، وحيثما ينطبق ذلك، الأدوات الأخرى المؤهلة للقدرة الكلية لاستيعاب الخسائر (TLAC) الصادرة. 2

2.3.14 يوضح النموذج CC1 بالتفصيل تكوين رأس المال التنظيمي للبنك.

3.3.14 يوفر نموذج CC2 لمستخدمي بيانات الركيزة الثالثة التوفيق بين نطاق توحيد المحاسبة لدى البنك، وفقًا للبيانات المالية المنشورة، ونطاق توحيده التنظيمي.

4.14 يتعين على البنوك التي تم تصنيفها كبنوك ذات الأهمية النظامية عالميًا (G-SIB) استكمال النماذج الإضافية التالية:

1.4.14 يوفر نموذج القدرة الكلية على استيعاب الخسائر (TALC1) تفاصيل حول مراكز القدرة الكلية على استيعاب الخسائر (TLAC) لمجموعات حل البنوك ذات الأهمية النظامية عالميًا (G-SIB). ينطبق هذا المتطلب المتعلق بالإفصاح على جميع البنوك ذات الأهمية النظامية عالميًا (G-SIB) على مستوى مجموعة الحل. بالنسبة لـ البنوك ذات الأهمية النظامية عالميًا (G-SIB) ذات نقطة الدخول الفردية، هناك مجموعة حل واحدة فقط. هذا يعني أنه يتعين عليهم إكمال نموذج القدرة الكلية على استيعاب الخسائر (TALC1) مرة واحدة فقط للإبلاغ عن مواضع القدرة الكلية على استيعاب الخسائر (TLAC) الخاصة بهم.

2.4.14 تقدم النماذج القدرة الكلية على استيعاب الخسائر (TALC2) والقدرة الكلية على استيعاب الخسائر (TALC3) معلومات عن تصنيفات الدائنين على مستوى الكيان القانوني بالنسبة لكيانات المجموعات الفرعية المادية (أي الكيانات التي تعد جزءًا من مجموعة فرعية مادية) التي أصدرت القدرة الكلية على استيعاب الخسائر (TLAC) داخليًا إلى كيان حل واحد أو أكثر، وكذلك لكيانات الحل. توفر هذه النماذج معلومات عن المبلغ والاستحقاق المتبقي للقدرة الكلية لاستيعاب الخسائر (TLAC) والأدوات الصادرة عن كيانات الحل وكيانات المجموعة الفرعية المادية التي تصنف على قدم المساواة مع أدوات القدرة الكلية على استيعاب الخسائر (TLAC) أو أقل منها.

5.14 النماذج القدرة الكلية على استيعاب الخسائر (TALC1) والقدرة الكلية على استيعاب الخسائر (TALC2) والقدرة الكلية على استيعاب الخسائر (TALC3) تصبح سارية المفعول من تاريخ توافق القدرة الكلية على استيعاب الخسائر (TLAC).

6.14 خلال النهج التالي المكون من ثلاث خطوات، يتعين على جميع البنوك إظهار الارتباط بين بيان المركز المالي في بياناتها المالية المنشورة والأرقام الموضحة في النموذج CC1:

1.6.14 الخطوة 1: الإفصاح عن بيان المركز المالي المبلغ عنها ضمن النطاق التنظيمي للتوحيد في النموذج CC2. إذا كانت نطاقات التوحيد التنظيمي والتوحيد المحاسبي متطابقة لمجموعة مصرفية معينة، فيتعين على البنوك أن تنص في النموذج CC2 على عدم وجود فرق والانتقال إلى الخطوة 2. عندما تختلف النطاقات المحاسبية والتنظيمية للتوحيد، يتعين على البنوك الكشف عن قائمة الكيانات القانونية التي تندرج ضمن النطاق المحاسبي للتوحيد، ولكنها مستبعدة من النطاق التنظيمي للتوحيد أو، بدلاً من ذلك، أي كيانات قانونية مدرجة في التوحيد التنظيمي والتي لا تندرج ضمن النطاق المحاسبي للتوحيد. وسيسمح هذا لمستخدمي بيانات الركيزة الثالثة بالنظر في أي مخاطر تشكلها الشركات التابعة غير المجمعة. إذا تم تضمين بعض الكيانات في كل من النطاقين التنظيمي والمحاسبي للتوحيد، ولكن تختلف طريقة التوحيد بين هذين النطاقين، يتعين على البنوك إدراج الكيانات القانونية ذات الصلة بشكل منفصل وشرح الاختلافات في أساليب التوحيد. بالنسبة لكل كيان قانوني مطلوب الإفصاح عنه في هذا المطلب، يتعين على البنك أيضًا الإفصاح عن إجمالي الأصول وحقوق الملكية في بيان المركز المالي للكيان ووصف الأنشطة الرئيسية للكيان.

12.6.14 الخطوة 2: قم بتوسيع خطوط بيان المركز المالي ضمن النطاق التنظيمي للتوحيد في النموذج CC2 لعرض جميع المكونات المستخدمة في النموذج CC1. تجدر الإشارة إلى أن البنوك لن تحتاج إلى توسيع عناصر بيان المركز المالي إلا بالقدر الضروري لتحديد المكونات المستخدمة في النموذج CC1 (على سبيل المثال، إذا كان رأس المال المدفوع للبنك بأكمله يفي بالمتطلبات المطلوب تضمينه في رأس مال الأسهم العادية من الشريحة الأولى (CET1)، فلن يحتاج البنك إلى توسيع هذا الخط). يتعين أن يكون مستوى الإفصاح متناسبًا مع تعقيد بيان المركز المالي للبنك وهيكل رأس ماله.

3.6.14 الخطوة 3: قم بربط كل من المكونات التي تم الإفصاح عنها في النموذج CC2 في الخطوة 2 بتكوين الإفصاح الرأسمالي المنصوص عليه في النموذج CC1.

جدولCCA السمات الرئيسية لأدوات رأس المال التنظيمي والأدوات الأخرى المؤهلة للقدرة الكلية لاستيعاب الخسائر (TLAC)

الغرض: تقديم وصف للسمات الرئيسية لأدوات رأس المال التنظيمي للبنك والأدوات الأخرى المؤهلة للقدرة الكلية لاستيعاب الخسائر (TLAC)، حسب الاقتضاء، والتي يتم الاعتراف بها كجزء من قاعدة رأس المال / موارد القدرة الكلية على استيعاب الخسائر (TLAC).

نطاق التطبيق: النموذج إلزامي لجميع البنوك. بالإضافة إلى إكمال النموذج لجميع أدوات رأس المال التنظيمي، يتعين على كيانات حل البنوك ذات الأهمية النظامية عالميًا (G-SIB) استكمال النموذج (بما في ذلك السطرين 3أ و34أ) لجميع الأدوات الأخرى المؤهلة للقدرة الكلية لاستيعاب الخسائر (TLAC) والتي يتم الاعتراف بها كموارد خارجية للقدرة الكلية لاستيعاب الخسائر (TLAC) من قِبل كيانات الحل، بدءًا من تاريخ توافق القدرة الكلية على استيعاب الخسائر (TLAC). لا يتم تغطية أدوات القدرة الكلية على استيعاب الخسائر (TLAC) الداخلية وأدوات الدين العليا الأخرى في هذا النموذج.

المحتوى: المعلومات النوعية والكمية المطلوبة.

التكرار: يتعين نشر جدول CCA على الموقع الإلكتروني للبنك. يتعين تحديثه كلما أصدر البنك أو سدد أداة رأسمالية (أو أداة أخرى مؤهلة للقدرة الكلية لاستيعاب الخسائر (TLAC) حيثما ينطبق ذلك)، وكلما كان هناك استرداد أو تحويل/ تخفيض أو أي تغيير مادي آخر في طبيعة الأداة الحالية. ينبغي إجراء التحديثات مرتين سنويًا، على الأقل. ينبغي على البنوك تضمين رابط الويب في كل تقرير من تقارير الركيزة الثالثة للإصدارات التي تم إجراؤها خلال الفترة السابقة.

التنسيق: مرن.

المعلومات المصاحبة: يتعين على البنوك أن توفر على مواقعها الإلكترونية الشروط والأحكام الكاملة لجميع الأدوات المدرجة في رأس المال التنظيمي والقدرة الكلية على استيعاب الخسائر (TLAC).

أ المعلومات النوعية والكمية 1 الإصدار

2 معرف فريد (على سبيل المثال، لجنة إجراءات تحديد الهوية الموحدة للأوراق المالية (CUSIP)، أو رقم التعريف الدولي للأوراق المالية (ISIN)، أو معرف بلومبرج للاكتتاب الخاص)

3 القانون (القوانين) الحاكمة للأداة.

3أ الوسائل التي يتم بها تحقيق متطلبات قابلية التنفيذ الواردة في القسم 13 من جدول شروط القدرة الكلية على استيعاب الخسائر (TLAC) (بالنسبة للأدوات المؤهلة الأخرى للقدرة الكلية لاستيعاب الخسائر (TLAC) والتي يحكمها القانون الأجنبي)

4 قواعد بازل III الانتقالية

5 قواعد بازل III بعد الانتقالية

6 مؤهل للعمل الفردي/الجماعي/الجماعي والفردي

7 نوع الأداة (راجع SACAP)

8 المبلغ المعترف به في رأس المال التنظيمي (العملة بالملايين، اعتبارًا من تاريخ إعداد التقرير الأخير)

9 القيمة الاسمية للأداة

10 تصنيف المحاسبة

11 تاريخ الإصدار الأصلي

12 دائم أو مؤرخ

13 تاريخ الاستحقاق الأصلي

14 مكالمة المُصدر يخضع لموافقة مسبقة من البنك المركزي السعودي

15 تاريخ المكالمة الاختياري وتواريخ المكالمة الطارئة ومبلغ الاسترداد

16 تواريخ الاستدعاء اللاحقة، إذا كانت قابلة للتطبيق

للكوبونات/الأرباح

17 الأرباح/القسائم الثابتة أو العائمة

18 سعر القسيمة وأي مؤشر مرتبط به

19 وجود توزيع الأرباح

20 خاضع للسلطة التقديرية بالكامل، أو خاضع للسلطة التقديرية جزئيًا، أو إلزامي

21 وجود زيادة في الأجر أو حافز آخر لاسترداد

22 غير تراكمي أو تراكمي

23 قابلة للتحويل أو غير قابلة للتحويل

24 إذا كان قابلاً للتحويل، لمحفز التحويل

25 إذا كان قابلاً للتحويل، بالكامل أو جزئيًا

26 إذا كان قابلاً للتحويل، لمحفز التحويل

27 إذا كان قابلاً للتحويل أو إلزاميًا أو اختياريًا،

28 إذا كان قابلاً للتحويل، حدد نوع الأداة القابلة للتحويل في

29 إذا كان قابلاً للتحويل، حدد نوع الأداة القابلة للتحويل

30 ميزات الكتابة

31 في حالة التخفيض، يتم تشغيل محفزات التخفيض

32 إذا كتبت، كاملة أو جزئية

33 إذا كتبت، الدائمة أو المؤقتة

34 بالنسبة للأدوات التي يتم تخفيض قيمتها مؤقتًا، وصف آلية التخفيض.

34 (أ) نوع التبعية

35 المرتبة في التسلسل الهرمي للتبعية في حالة التصفية (يجب تحديد نوع الأداة التي تحتل مباشرة مرتبة أعلى من الأداة في التسلسل الهرمي للدائنين في حالة الإفلاس للكيان القانوني المعني).

36 سمات لا تتطابق مع متطلبات الانتقال

37 إن كان نعم، يجب تحديد السمات غير المطابقة

الإرشادات

يتعين على البنوك إكمال النموذج لكل أداة من أدوات رأس المال الرقابي المستحقة، وفي حالة البنوك ذات الأهمية النظامية عالميًا، الأدوات التي تستوفي معايير القدرة الكلية على استيعاب الخسائر (يتعين على البنوك إدراج "لا ينطبق" إذا لم ينطبق السؤال).

يتعين على البنوك إعداد تقرير عن كل أداة، بما في ذلك الأسهم العادية، في عمود منفصل من النموذج، بحيث يوفر الجدول CCA المكتمل "تقرير السمات الرئيسية" الذي يلخص جميع أدوات رأس المال الرقابي والأدوات التي تستوفي معايير القدرة الكلية على استيعاب الخسائر الخاصة بالمجموعة المصرفية. ويتعين على البنوك ذات الأهمية النظامية عالميًا التي تفصح عن هذه الأدوات تجميعها في ثلاثة أقسام (بشكل أفقي على طول الجدول) للإشارة إلى ما إذا كانت مخصصة لتلبية (أ) متطلبات رأس المال فقط (ولكن ليس القدرة الكلية على استيعاب الخسائر)؛ أو (ب) كلٍ من متطلبات رأس المال والقدرة الكلية على استيعاب الخسائر؛ أو (ج) متطلبات القدرة الكلية على استيعاب الخسائر فقط (ولكن ليس رأس المال).رقم الصف

التفسير

الصيغة/ قائمة الخيارات (حسب الاقتضاء)

1

يشير إلى الكيان القانوني للجهة المصدرة.

نص حرّ

2

معرّف فريد (على سبيل المثال، لجنة إجراءات تحديد الهوية الأمنية الموحدة CUSIP أو رقم التعريف الدولي للأوراق المالية ISIN أو معرّف بلومبيرغ للاكتتاب الخاص).

نص حرّ

3

يحدّد القانون (القوانين) الحاكمة للأداة.

نص حرّ

3أ

تتضمن الأدوات الأخرى التي تستوفي معايير القدرة الكلية على استيعاب الخسائر والتي يحكمها قانون أجنبي (أي قانون غير قانون الاختصاص القضائي المحلي لكيان التسوية) بندًا في الأحكام التعاقدية حيث يخضع المستثمرون صراحةً إلى، ويقدمون موافقة على تطبيق، استخدام أدوات التسوية فيما يتعلق بالأداة المالية من قِبل السلطة المحلية على الرغم من أي حكم من أحكام القانون الأجنبي ينص على خلاف ذلك، ما لم يكن هناك حكم قانوني ملزم معادل لإقرار إجراءات التسوية خارج حدود البلاد. يجب تحديد "لا ينطبق" حيثما يكون القانون الحاكم للأداة هو نفسه قانون بلد تأسيس كيان التسوية.

الإفصاح: [تعاقدي] [قانوني] [لا ينطبق]

4

يشير إلى معاملة رأس المال الرقابي خلال مرحلة الانتقال إلى بازل III (أي مكون رأس المال الذي يتم الاستبعاد التدريجي للأداة من خلاله).

الإفصاح: [رأس المال العادي (حقوق المساهمين العادية) من الشق الأول] [رأس المال الإضافي من الشق الأول] [رأس المال من الشق الثاني]

5

يشير إلى معاملة رأس المال الرقابي بموجب قواعد بازل III دون مراعاة المعاملة الانتقالية.

الإفصاح: [رأس المال العادي (حقوق المساهمين العادية) من الشق الأول] [رأس المال الإضافي من الشق الأول] [رأس المال من الشرق الثاني] [لا تنطبق عليه الشروط]

6

يشير إلى المستوى (المستويات) داخل المجموعة التي يتم فيها تضمين الأداة في رأس المال.

الإفصاح: [منفرد] [المجموعة] [منفرد والمجموعة]

7

يشير إلى نوع الأداة، ويختلف حسب الاختصاص القضائي. يساعد في توفير معرفة أكثر دقة للسمات، وخاصة أثناء الانتقال.

الإفصاح: راجع SACAP.

8

يشير إلى المبلغ المقيد في رأس المال الرقابي.

نص حرّ

9

القيمة الاسمية للأداة.

نص حرّ

10

يشير إلى التصنيف المحاسبي. يساعد في تقييم استيعاب الخسارة.

الإفصاح: [حقوق المساهمين] [الالتزامات - التكلفة المطفأة] [الالتزامات - خيار القيمة العادلة] [حصة غير مسيطرة في شركة تابعة مدرجة في البيان المالي الموحد]

11

يشير إلى تاريخ الإصدار.

نص حرّ

12

يشير إلى ما إذا كانت مؤرخة أم دائمة.

الإفصاح: [دائم] [مؤرخ]

13

بالنسبة للأداة المؤرخة، يجب تحديد تاريخ الاستحقاق الأصلي (اليوم والشهر والسنة). بالنسبة للأداة الدائمة، يجب إدخال "لا يوجد تاريخ استحقاق".

نص حرّ

14

يشير إلى ما إذا كان هناك خيار استدعاء من الجهة المصدرة.

الإفصاح: [نعم] [لا]

15

بالنسبة للأداة التي تحتوي على خيار استدعاء من الجهة المصدرة، يشير إلى: (1) تاريخ الشراء الأول إذا كان للأداة خيار استدعاء في تاريخ محدّد (اليوم والشهر والسنة)؛ (2) إذا كان للأداة استدعاء لحدث ضريبي و/أو رقابي؛ و(3) سعر الاسترداد.

نص حرّ

16

يشير إلى وجود وتكرار تواريخ الاستدعاء اللاحقة، إذا انطبق ذلك.

نص حرّ

17

يشير إلى ما إذا كان الكوبون/ توزيعات الأرباح ثابتة طوال عمر الأداة، أو متغيرة طوال عمر الأداة، أو ثابتة حاليًا ولكنها ستنتقل إلى سعر متغير في المستقبل، أو متغيرة حاليًا ولكنها ستنتقل إلى سعر ثابت في المستقبل.

الإفصاح: [ثابت]، [متغير] [ثابت إلى متغير]، [متغير إلى ثابت]

18

يشير إلى سعر كوبون الأداة وأي مؤشر ذي صلة يشير إليه سعر الكوبون/ توزيعات الأرباح.

نص حرّ

19

يشير إلى ما إذا كان عدم دفع كوبون أو توزيعات الأرباح على الأداة يحظر دفع توزيعات الأرباح على الأسهم العادية (أي ما إذا كان هناك مانع لتوزيع الأرباح).

الإفصاح: [نعم] [لا]

20

يشير إلى ما إذا كانت الجهة المصدرة تتمتع بسلطة تقديرية كاملة أو جزئية أو معدومة فيما يتعلق بدفع الكوبون/ توزيعات الأرباح. إذا كان للبنك سلطة تقديرية كاملة في إلغاء مدفوعات الكوبونات/ توزيعات الأرباح في جميع الظروف، فيجب عليه تحديد "خاضع للسلطة التقديرية بالكامل" (بما في ذلك الحالات التي يوجد فيها مانع لتوزيع الأرباح لا يؤدي إلى منع البنك من إلغاء المدفوعات على الأداة). إذا كانت هناك شروط يجب استيفاؤها قبل إلغاء الدفع (على سبيل المثال، رأس المال أقل من حد معين)، فيجب على البنك تحديد "خاضع للسلطة التقديرية جزئيًا". إذا كان البنك غير قادر على إلغاء الدفع بعيدًا عن الإفلاس، فيجب على البنك تحديد "إلزامي".

الإفصاح: [خاضع للسلطة التقديرية بالكامل] [خاضع للسلطة التقديرية جزئيًا] [إلزامي]

21

يشير إلى ما إذا كان هناك زيادة أو حافز آخر للاسترداد.

الإفصاح: [نعم] [لا]

22

يشير إلى ما إذا كانت توزيعات الأرباح/ الكوبونات تراكمية أو غير تراكمية.

الإفصاح: [غير تراكمي] [تراكمي]

23

يشير إلى ما إذا كانت الأداة قابلة للتحويل.

الإفصاح: [قابل للتحويل] [غير قابل للتحويل]

24

يشير إلى الشروط التي بموجبها سيتم تحويل الأداة، بما في ذلك نقطة عدم القدرة على الاستمرار. عندما يكون لدى سلطة واحدة أو أكثر القدرة على تحفيز التحويل، يجب إدراج السلطات. بالنسبة لكل سلطة، يجب ذكر ما إذا كان الأساس القانوني للسلطة لتحفيز التحويل يتم توفيره من خلال شروط عقد الأداة (نهج تعاقدي) أو الوسائل القانونية (نهج قانوني).

نص حرّ

25

بالنسبة لتحفيز التحويل بشكل منفصل، يشير إلى ما إذا كانت الأداة: (1) ستتحول دائمًا بالكامل؛ (2) قد تتحول بالكامل أو جزئيًا؛ أو (3) ستتحول دائمًا جزئيًا.

نص حرّ يشير إلى أحد الخيارات الواردة أعلاه

26

يشير إلى سعر التحويل إلى الأداة الأكثر استيعابًا للخسارة.

نص حرّ

27

بالنسبة للأدوات القابلة للتحويل، يشير إلى ما إذا كان التحويل إلزاميًا أو اختياريًا.

الإفصاح: [إلزامي] [اختياري] [لا ينطبق]

28

بالنسبة للأدوات القابلة للتحويل، يشير إلى نوع الأداة القابلة للتحويل إليها.

الإفصاح: [رأس المال العادي (حقوق المساهمين العادية) من الشق الأول] [رأس المال الإضافي من الشق الأول] [رأس المال من الشق الثاني] [غير ذلك]

29

إذا كانت قابلة للتحويل، يشير إلى الجهة المصدرة للأداة التي يتم تحويلها إليها.

نص حرّ

30

يشير إلى ما إذا كانت هناك سمة تخفيض القيمة.

الإفصاح: [نعم] [لا]

31

يشير إلى المحفز الذي يحدث عنده تخفيض القيمة، بما في ذلك نقطة عدم القدرة على الاستمرار. عندما يكون لدى سلطة واحدة أو أكثر القدرة على تحفيز تخفيض القيمة، يجب إدراج السلطات. بالنسبة لكل سلطة، يجب ذكر ما إذا كان الأساس القانوني للسلطة لتحفيز التحويل يتم توفيره من خلال شروط عقد الأداة (نهج تعاقدي) أو الوسائل القانونية (نهج قانوني).

نص حرّ

32

بالنسبة لكل محفز لتخفيض القيمة على حدة، يشير إلى ما إذا كانت الأداة: (1) ستُخفَض قيمتها بالكامل دائمًا؛ (2) قد تُخفَض قيمتها جزئيًا؛ أو (3) ستُخفَض قيمتها جزئيًا دائمًا.

نص حرّ يشير إلى أحد الخيارات الواردة أعلاه

33

بالنسبة للأدوات التي يتم تخفيض قيمتها، يشير إلى ما إذا كان التخفيض دائمًا أو مؤقتًا.

الإفصاح: [دائم] [مؤقت] [لا ينطبق]

34

بالنسبة للأدوات التي يتم تخفيض قيمتها مؤقتًا، وصف آلية التخفيض.

نص حرّ

34 (أ)

نوع التبعية.

الإفصاح: [هيكلي] [قانوني] [تعاقدي] [إعفاء من التبعية]

35

يشير إلى الأداة التي تكون تابعة لها بشكل مباشر. حيثما ينطبق ذلك، يجب على البنوك تحديد أرقام الأعمدة الخاصة بالأدوات في نموذج السمات الرئيسية المكتمل الذي تكون الأداة تابعة له بشكل مباشر. في حالة التبعية الهيكلية، يجب إدخال "لا ينطبق".

نص حرّ

36

يشير إلى ما إذا كانت هناك سمات غير متوافقة.

الإفصاح: [نعم] [لا]

37

إذا كانت هناك سمات غير متوافقة، يشير إليها تحديدًا.

نص حرّ

النموذج CC1 - تكوين رأس المال الرقابي

الغرض: تقديم بيان تفصيلي للعناصر المكونة لرأس مال البنك.

نطاق التطبيق: النموذج إلزامي لجميع البنوك على المستوى الموحد.

المحتوى: تفصيل رأس المال الرقابي وفقًا لنطاق التوحيد الرقابي

التكرار: نصف سنوي.

التنسيق: ثابت.

السرد المصاحب: من المتوقع أن تُرفق البنوك بالنموذج تعليقًا سرديًا يوضح أي تغييرات جوهرية خلال فترة إعداد التقارير والعوامل الرئيسية التي أدت لهذا التغيير.

أ

ب

المبالغ

يعتمد المصدر على أرقام/ حروف مرجعية ببيان المركز المالي التي تقع ضمن نطاق التوحيد الرقابي

رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى: الأدوات والاحتياطيات

1

الأسهم العادية المؤهلة المصدرة مباشرة (وما يعادلها للشركات غير المساهمة) زائد علاوة الإصدار

ح

2

الأرباح المحتجزة

3

الدخل المتراكم الشامل الآخر (والاحتياطيات الأخرى)

4

رأس المال المصدر مباشرة والخاضع للاستبعاد التدريجي من رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى (ينطبق فقط على الشركات غير المساهمة)

5

الأسهم العادية المصدرة بواسطة الشركات التابعة والمحتفظ بها لدى الغير (المبلغ المسموح به في رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى)

6

رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى قبل التعديلات الرقابية

رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى: التعديلات الرقابية

7

تعديلات التقييم الدقيق

8

الشهرة (صافٍ من الالتزام الضريبي ذي الصلة)

"أ" مطروحًا منه "د"

9

الأصول غير الملموسة الأخرى بخلاف حقوق خدمة الرهن العقاري (MSR) (صافٍ من الالتزام الضريبي ذي الصلة)

"ب" مطروحًا منه "هـ"

10

الأصول الضريبية المؤجلة التي تستند إلى الربحية المستقبلية باستثناء تلك التي تنتج عن فروقات مؤقتة (صافٍ من الالتزام الضريبي ذي الصلة)

11

احتياطي التحوط للتدفقات النقدية

12

عجز في المخصصات للخسائر المتوقعة

13

مكاسب المبيعات الخاصة بعمليات التوريق (كما هو موضح في SACAP4.1.4)

14

المكاسب والخسائر الناتجة عن تغيرات في مخاطر الائتمان الخاصة بالتزامات القيمة العادلة

15

صافي أصول صندوق المعاشات التقاعدية ذات العائد المحدد

16

استثمارات في أسهم البنك نفسه (إن لم يتم تصفيتها من رأس المال المدفوع في بيان المركز المالي)

17

حيازة متبادلة في حقوق الملكية العادية

18

الاستثمارات في رأس مال البنوك والمؤسسات المالية وشركات التأمين التي تقع خارج نطاق التوحيد الرقابي، حيث لا يملك البنك أكثر من 10% من رأس المال المصدر (المبلغ أعلى من قيمة الحد الأدنى البالغة 10%)

19

الاستثمارات الضخمة في الأسهم العادية للبنوك والمؤسسات المالية وشركات التأمين التي تقع خارج نطاق التوحيد الرقابي (المبلغ أعلى من قيمة الحد الأدنى البالغة 10%)

20

حقوق خدمة الرهن العقاري (المبلغ أعلى من قيمة الحد الأدنى البالغة 10%)

"ج" مطروحًا منه "و" مطروحًا منه "حد 10%"

21

الأصول الضريبية المؤجلة الناتجة عن الفروقات المؤقتة (المبالغ فوق حد 10%، صافٍ من الالتزام الضريبي ذي الصلة)

22

المبلغ الذي يتجاوز حد 15%

23

منها: الاستثمارات الضخمة في الأسهم العادية للمؤسسات المالية

24

منها: حقوق خدمة الرهن العقاري

25

منها: الأصول الضريبية المؤجلة الناتجة عن الفروقات المؤقتة

26

التعديلات الرقابية المقررة من السلطة الرقابية المحلية

27

التعديات الرقابية المطبقة على رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى بسبب عدم كفاية رأس المال الإضافي من الشريحة الأولى ورأس المال من الشريحة الثانية لتغطية الاستقطاعات

28

إجمالي التعديلات الرقابية على رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى

29

رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى (CET1)

رأس المال الإضافي من الشريحة الأول: الأدوات

30

أدوات رأس المال الإضافي من الشريحة الأولى المؤهلة المصدرة مباشرة زائد علاوة الإصدار ذات الصلة

ط

31

منها: مصنفة كحقوق ملكية بموجب المعايير المحاسبية المعمول بها

32

منها: مصنفة كالتزامات بموجب المعايير المحاسبية المعمول بها

33

أدوات رأس المال المصدر مباشرة والخاضع للاستبعاد التدريجي من رأس المال الإضافي من الشق الأول

34

أدوات رأس المال الإضافي من الشريحة الأولى (وأدوات رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى CET1 غير المدرجة في الصف 5) المصدرة من قِبل الشركات التابعة والمحتفظ بها لدى الغير (المبلغ المسموح به في مجموعة رأس المال الإضافي من الشق الأول)

35

منها: الأدوات المصدرة بواسطة شركات تابعة والخاضعة للاستبعاد التدريجي

36

رأس المال الإضافي من الشق الأول قبل التعديلات الرقابية

رأس المال الإضافي من الشريحة الأولى: التعديلات الرقابية

37

استثمارات في أدوات رأس المال الإضافي من الشق الأول للبنك نفسه

38

الحصص المتبادلة في أدوات رأس المال الإضافي من الشق الأول

39

الاستثمارات في رأس مال البنوك والمؤسسات المالية وشركات التأمين التي تقع خارج نطاق التوحيد الرقابي، حيث لا يملك البنك أكثر من 10% من الأسهم العادية المصدرة (المبلغ أعلى من قيمة الحد الأدنى البالغة 10%)

40

الاستثمارات الضخمة في رأس مال البنوك والمؤسسات المالية وشركات التأمين التي تقع خارج نطاق التوحيد الرقابي

41

التعديلات الرقابية المقررة من السلطة الرقابية المحلية

42

التعديلات الرقابية المطبقة على رأس المال الإضافي من الشق الأول بسبب عدم كفاية رأس المال من الشق الثاني لتغطية الاستقطاعات

43

إجمالي التعديلات الرقابية على رأس المال الإضافي من الشق الأول

44

رأس المال الإضافي من الشق الأول (AT1)

45

رأس المال من الشق الأول (T1 = CET1 + AT1)

رأس المال من الشق الثاني: الأدوات والمخصصات

46

أدوات رأس المال من الشق الثاني المؤهلة المصدرة زائد علاوة الإصدار ذات الصلة

47

أدوات رأس المال المصدر مباشرة والخاضع للاستبعاد التدريجي من رأس المال من الشق الثاني

48

أدوات رأس المال من الشرق الثاني (وأدوات رأس المال العادي (حقوق المساهمين العادية) من الشريحة الأولى CET1 ورأس المال الإضافي AT1 غير المدرجة في الصف 5 أو 34) الصادرة عن شركات تابعة والمحتفظ بها لدى الغير (المبلغ المسموح به في مجموعة رأس المال من الشق الثاني)

49

منها: الأدوات المصدرة بواسطة شركات تابعة والخاضعة للاستبعاد التدريجي

50

المخصصات

51

رأس المال من الشق الثاني قبل التعديلات الرقابية

رأس المال من الشق الثاني: التعديلات الرقابية

52

الاستثمارات في أدوات رأس المال من الشق الثاني للبنك نفسه

53

حيازة متبادلة في أدوات رأس المال من الشرق الثاني والتزامات أخرى ذات قدرة كلية على استيعاب الخسائر

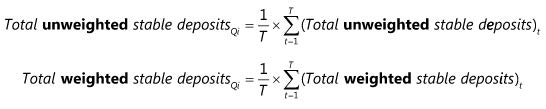

54