Book traversal links for Minimum Capital Requirements for Market Risk

إطار متطلبات رأس المال لمخاطر السوق

الرقم: 44047144 التاريخ (م): 2022/12/27 | التاريخ (هـ): 1444/6/4 الحالة: نافذ هذه النسخة مترجمة و قد يطرأ عليها تعديلات لاحقا. يجب الاستناد على التعليمات الواردة في الوثيقة الأصلية

1. مقدّمة

يحدد هذا الإطار الحد الأدنى للمتطلبات المعدلة لرأس المال لمخاطر السوق، بالإضافة إلى ذلك، يحل هذا الإطار محل جميع تعاميم البنك المركزي بشأن الحد الأدنى لمتطلبات رأس المال لمخاطر السوق الصادرة قبل تاريخ إصدار هذا الإطار.

تم إصدار هذا الإطار المحدّث من قِبل البنك المركزي في إطار ممارسة السلطة المخولة له بموجب نظام البنك المركزي الصادر بالمرسوم الملكي رقم م/36 بتاريخ 1442/04/11هـ، ونظام مراقبة البنوك الصادر بتاريخ 1386/01/01هـ.

2- تعريفات

مخاطر السوق:

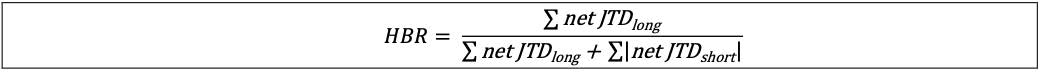

مخاطر الخسائر في مراكز المخاطر الناشئة عن تحركات أسعار السوق، سواء كانت مدرجة في بيان المركز المالي أم لا.

مكتب التداول:

مجموعة من المتداولين أو حسابات التداول في خط أعمال داخل البنك تتبع إستراتيجيات تداول محددة بهدف توليد الإيرادات أو الحفاظ على التواجد في السوق من خلال تحمل المخاطر وإدارتها.

نموذج التسعير:

نموذج يُستخدم لتحديد قيمة الأداة (التقييم حسب السوق أو التقييم حسب النموذج) كدالة لمتغيرات التسعير أو لتحديد التغير في قيمة الأداة كدالة لعوامل الخطر. قد يكون نموذج التسعير عبارة عن مزيج من عدة عمليات حسابية؛ على سبيل المثال، تقنية التقييم الأولى لحساب السعر، تليها تعديلات التقييم للمخاطر التي لم يتم تضمينها في الخطوة الأولى.

القيمة الاسمية:

القيمة الاسمية للأداة المشتقة تساوي عدد الوحدات الأساسية للأداة مضروبًا في القيمة السوقية الحالية لكل وحدة من الأصول الأساسية.

الأداة المالية:

هي أي عقد يؤدي إلى نشوء أصل مالي لكيان ما والتزام مالي أو أداة أسهم لكيان آخر. تشمل الأدوات المالية الأدوات المالية الأساسية (أو الأدوات النقدية) والأدوات المالية المشتقة.

الأداة:

يُستخدم هذا المصطلح للتعبير عن الأدوات المالية والأدوات المستندة إلى صرف العملات الأجنبية والسلع الأساسية.

المشتقات المضمنة:

أحد مكونات الأداة المالية الذي يتضمن عقد مضيف غير مشتق. على سبيل المثال، يعد خيار التحويل في السند القابل للتحويل مشتقًا مضمنًا.

نهج البحث الشامل:

نهج يحدد فيه البنك متطلبات رأس المال ذات الصلة بمركز له أصول أساسية (مثل أداة مؤشر، أو خيار متعدد الأصول، أو استثمار أسهم في صندوق) كما لو كانت المراكز الأساسية مملوكة مباشرة للبنك.

عامل المخاطر:

العامل الرئيسي الذي يحدد التغير في قيمة الأداة المالية (على سبيل المثال سعر الصرف أو سعر الفائدة).

مركز المخاطر:

الجزء من القيمة الحالية للأداة المالية الذي قد يكون عرضة للخسائر بسبب تحركات أحد عوامل المخاطر. على سبيل المثال، فإن السند المقوم بعملة مختلفة عن العملة التي يستخدمها البنك في إعداد تقاريره ينطوي على مراكز مخاطر في مخاطر أسعار الفائدة العامة، ومخاطر انتشار الائتمان (عدم التوريق)، ومخاطر صرف العملات الأجنبية، حيث تمثل مراكز المخاطر الخسائر المحتملة للقيمة الحالية للأداة والتي قد تحدث بسبب التغيير في عوامل المخاطر الأساسية ذات الصلة (أسعار الفائدة، أو انتشار الائتمان، أو أسعار الصرف).

مجموعة المخاطر:

مجموعة محددة من عوامل المخاطر ذات الخصائص المتشابهة.

فئة المخاطر:

قائمة محددة من المخاطر التي تستخدم كأساس لحساب متطلبات رأس مال مخاطر السوق: مخاطر أسعار الفائدة العامة، ومخاطر انتشار الائتمان (عدم التوريق)، ومخاطر انتشار الائتمان (التوريق: محفظة التداول غير الارتباطية)، ومخاطر انتشار الائتمان (التوريق: محفظة التداول الارتباطية)، ومخاطر صرف العملات الأجنبية، ومخاطر الأسهم ومخاطر السلع الأساسية.

الحساسية:

تقدير البنك للتغير في قيمة الأداة المالية بسبب تغير بسيط في أحد عوامل المخاطر الأساسية الخاصة بها. تُعدّ مخاطر دلتا وفيجا من الحساسيات.

مخاطر دلتا:

التقدير الخطي للتغير في قيمة الأداة المالية بسبب التحرك في قيمة عامل المخاطر. يمكن أن يكون عامل المخاطر هو سعر الأسهم أو السلع، أو التغير في سعر الفائدة أو الفارق الائتماني أو سعر الصرف الأجنبي.

مخاطر فيجا:

الخسارة المحتملة الناتجة عن التغير في قيمة المشتقات المالية بسبب التغير في التقلبات الضمنية للأصل الأساسي لها.

مخاطر الانحناء:

الخسارة المحتملة الإضافية التي تتجاوز مخاطر دلتا بسبب التغير في عامل الخطر للأدوات المالية ذات الخيارات. في النهج المعياري في إطار مخاطر السوق، فإنها تعتمد على سيناريوهين للتحمل تحت ضغط السوق، يتضمنان صدمة تصاعدية وصدمة تنازلية لكل عامل من عوامل الخطر التنظيمية.

القيمة المعرضة للمخاطر (VaR):

مقياس لأسوأ خسارة متوقعة على محفظة من الأدوات المالية الناتجة عن تحركات السوق على مدى فترة زمنية محددة ومستوى ثقة محدد مسبقًا.

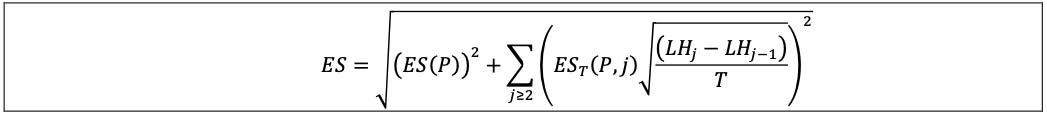

العجز المتوقع (ES):

مقياس لمتوسط جميع الخسائر المحتملة التي تتجاوز قيمة المخاطر عند مستوى ثقة معين.

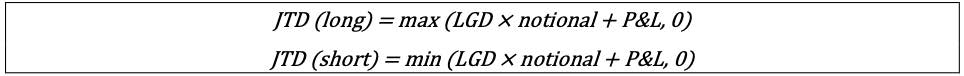

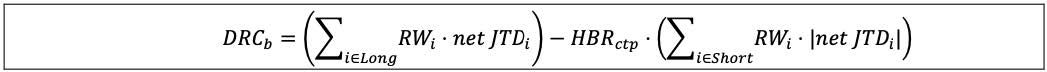

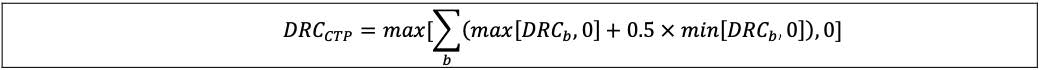

الانتقال للتخلف عن السداد (JTD):

مخاطر التعثر المفاجئ. يشير تعرض الانتقال للتخلف عن السداد (JTD) إلى الخسارة التي يمكن أن تحدث نتيجة لحدث تخلف عن السداد (JTD).

أفق السيولة:

الوقت المفترض أن يكون مطلوبًا للخروج من مركز مخاطر أو التحوط منه دون التأثير بشكل مادي على أسعار السوق في ظل ظروف السوق المتوترة.

مخاطر الأساس:

خطر عدم ارتباط أسعار الأدوات المالية بإستراتيجية التحوط بشكل كامل، مما يقلل من فعالية إستراتيجية التحوط.

التنويع:

انخفاض المخاطر على مستوى المحفظة نتيجة الاحتفاظ بمراكز مخاطر في أدوات مختلفة لا ترتبط بشكل مثالي مع بعضها البعض.

التحوط:

عملية موازنة المخاطر الناجمة عن التعرضات لمراكز المخاطر المكشوفة والدائنة في الأدوات المرتبطة ببعضها البعض.

التعويض:

عملية مقاصة التعرضات لمراكز المخاطر المكشوفة والدائنة في نفس عامل المخاطر.

الاستثمار المستقل:

إن الاستثمار على أساس مستقل يعني أن مراكز المخاطر يتم تسجيلها في محفظة تداول منفصلة غير قابلة للتنويع بحيث لا يمكن تنويع المخاطر المرتبطة بتلك المراكز أو التحوط ضدها أو تعويض المخاطر الناشئة عن مراكز مخاطر أخرى، ولا يمكن تنويعها أو التحوط ضدها أو تعويضها من خلالها.

الأسعار الحقيقية:

مصطلح يستخدم لتقييم ما إذا كانت عوامل المخاطر تجتاز اختبار أهلية عوامل الخطر. ويعتبر السعر حقيقيا إذا كان (1) سعرًا من معاملة فعلية أجراها البنك، أو (2) سعرًا من معاملة فعلية بين أطراف أخرى مستقلة (على سبيل المثال في البورصة)، أو (3) سعرًا مأخوذا من عرض أسعار ثابت (أي السعر الذي يمكن للبنك أن يتعامل به مع طرف مستقل).

عامل مخاطر قابل للنمذجة:

عوامل المخاطر التي تعتبر قابلة للنمذجة، على أساس عدد ملاحظات الأسعار الحقيقية التمثيلية والمبادئ النوعية الإضافية المتعلقة بالبيانات المستخدمة لمعايرة نموذج العجز المتوقع (ES). تعتبر عوامل المخاطر التي لا تلبي متطلبات اختبار أهلية عوامل المخاطر بمثابة عوامل مخاطر غير قابلة للنمذجة (NMRF).

الاختبار الخلفي:

عملية مقارنة الأرباح والخسائر الفعلية والافتراضية اليومية مع مقاييس القيمة المعرضة للمخاطر التي يتم إنشاؤها بواسطة النماذج لتقييم مدى محافظة أنظمة قياس المخاطر.

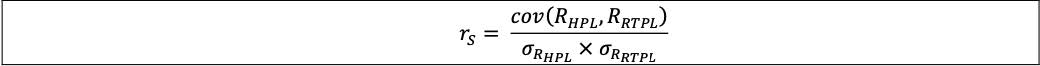

إسناد الأرباح والخسائر (PLA):

طريقة لتقييم قوة نماذج إدارة المخاطر لدى البنوك من خلال مقارنة الربح والخسارة النظرية للمخاطر التي تتنبأ بها نماذج إدارة المخاطر في مكاتب التداول مع الربح والخسارة الافتراضي.

نموذج إدارة المخاطر لدى مكتب التداول:

يتضمن نموذج إدارة مخاطر مكاتب التداول (المتعلقة بالمكاتب) جميع عوامل الخطر المدرجة في نموذج العجز المتوقع (ES) الخاص بالبنك مع المعايير الإشرافية وأي عوامل خطر تعتبر غير قابلة للنمذجة، وبالتالي فهي غير مدرجة في نموذج العجز المتوقع (ES) لحساب متطلبات رأس المال التنظيمي المعنية، ولكنها مدرجة في عوامل الخطر غير القابلة للنمذجة (NMRFs).

الربح والخسارة الفعلية:

إن الربح والخسارة الفعلية مشتق من عملية الربح والخسارة اليومية. ويشمل ذلك التداول اليومي بالإضافة إلى التأثيرات الزمنية والصفقات الجديدة والمعدلة، ولكنه يستبعد الرسوم والعمولات بالإضافة إلى تعديلات التقييم التي تم تحديد أساليب رأس المال التنظيمي المنفصلة لها كجزء من القواعد أو التي يتم خصمها من الأسهم العادية من الشريحة الأولى. ويجب تضمين أي تعديلات تقييم أخرى مرتبطة بمخاطر السوق في الربح والخسارة الفعلية (APL). كما هو الحال بالنسبة لبيان الربح والخسارة الافتراضي، يجب أن يتضمن بيان الربح والخسارة مخاطر الصرف الأجنبي والسلع من المواقف المحتفظ بها في دفتر البنك

الربح والخسارة الافتراضي (HPL):

يتم حساب الربح والخسارة اليومية عن طريق إعادة تقييم المراكز المتخذة في نهاية اليوم السابق باستخدام بيانات السوق في نهاية اليوم الحالي. يتم استبعاد العمولات والرسوم والتداول داخل اليوم والصفقات الجديدة/ المعدلة وتعديلات التقييم التي تم تحديد مناهج رأس المال التنظيمي المنفصلة لها كجزء من القواعد وتعديلات التقييم التي يتم خصمها من رأس المال العادي من الشريحة الأولى (CET1) من الربح والخسارة الافتراضية (HPL). ينبغي عادةً تضمين تعديلات التقييم التي يتم تحديثها يوميًا في حسابات الربح والخسارة الافتراضية (HPL). ينبغي التعامل مع تأثيرات الوقت بطريقة متسقة في حساب المخاطرة والربحية المستندة إلى نظرية المخاطرة.

الربح والخسارة بناءً على نظرية المخاطر (RTPL):

الربح والخسارة اليومي على مستوى المكتب الذي يتم التنبؤ به من خلال محركات التقييم في نموذج إدارة مخاطر مكتب التداول باستخدام جميع عوامل الخطر المستخدمة في نموذج إدارة مخاطر مكتب التداول (أي بما في ذلك عوامل الخطر الصافية).

تعديل تقييم الائتمان (CVA):

التعديل على تقييم معاملة مشتقة لمراعاة مخاطر الائتمان للأطراف المتعاقدة.

مخاطر تعديل تقييم الائتمان (CVA):

مخاطر التغيرات في القيمة النقدية المتغيرة الناشئة عن التغيرات في فروق الائتمان للأطراف المتعاقدة، بالإضافة إلى التغيرات في القيمة أو التباين في قيمة الأصل الأساسي لمعاملة المشتقات.

3- نطاق التطبيق

1.3 ينطبق هذا الإطار على جميع البنوك المحلية سواء على أساس موحد، والذي يشمل جميع الفروع والشركات التابعة، أو على أساس مستقل.

2.3 لا ينطبق هذا الإطار على فروع البنوك الأجنبية العاملة في المملكة العربية السعودية، ويجب على الفروع الالتزام بمتطلبات رأس المال الرقابي التي تنص عليها الجهات الرقابية في بلدانها.

3.3 تتضمن المخاطر الخاضعة لمتطلبات رأس مال مخاطر السوق ما يلي، على سبيل المثال لا الحصر:

(1) مخاطر التخلف عن السداد، ومخاطر أسعار الفائدة، ومخاطر انتشار الائتمان، ومخاطر الأسهم، ومخاطر الصرف الأجنبي، ومخاطر السلع الأساسية لأدوات دفتر التداول؛ و

(2) مخاطر الصرف الأجنبي ومخاطر السلع الأساسية لأدوات دفتر البنك.

4.3 يجب أن يتم تضمين جميع المعاملات، بما في ذلك المبيعات والمشتريات الآجلة، في حساب متطلبات رأس المال اعتبارًا من تاريخ الدخول فيها. وعلى الرغم من أن التقارير المنتظمة ستُرفع مبدأيًا كل ثلاثة أشهر، فمن المتوقع أن تدير البنوك مخاطر السوق الخاصة بها بطريقة تضمن تلبية متطلبات رأس المال على أساس مستمر، بما في ذلك عند إغلاق كل يوم عمل. لا يجوز للبنوك التلاعب بمراكزها من خلال إظهار مراكز مخاطر السوق منخفضة بشكل كبير في تواريخ إعداد التقارير. ومن المتوقع أيضا أن تحافظ البنوك على أنظمة صارمة لإدارة المخاطر لضمان عدم الإفراط في التعرضات اليومية. إذا فشل البنك في تلبية متطلبات رأس المال في أي وقت، فيجب على البنك اتخاذ التدابير الفورية لتصحيح الوضع وإخطار البنك المركزي على الفور.

5.3 إن مركز مخاطر العملة المتطابق من شأنه أن يحمي البنك من الخسارة الناجمة عن تحركات أسعار الصرف، ولكنه لن يحمي بالضرورة نسبة كفاية رأس المال لديه. إذا كان رأس مال البنك مقومًا بالعملة المحلية وكان لديه محفظة من الأصول والالتزامات بالعملة الأجنبية تتطابق بشكل كامل، فإن نسبة رأس ماله إلى أصوله سوف تنخفض إذا انخفضت قيمة العملة المحلية. ومن خلال تشغيل مركز مخاطر دائن بالعملة المحلية، يستطيع البنك حماية نسبة كفاية رأس ماله، على الرغم من أن مركز المخاطر من شأنه أن يؤدي إلى الخسارة إذا ارتفعت قيمة العملة المحلية. يجوز للبنك المركزي السماح للبنوك التي تحمي نسبة كفاية رأس مالها بهذه الطريقة باستبعاد بعض مراكز مخاطر العملة من حساب مراكز مخاطر العملة المفتوحة الصافية، بشرط استيفاء كل من الشروط التالية:

(1) يتم اتخاذ موقف المخاطرة أو الاحتفاظ به لغرض التحوط جزئيًا أو كليًا ضد احتمالية أن يكون للتغيرات في أسعار الصرف تأثير سلبي على نسبة رأس المال.

(2) إن مركز المخاطرة هو مركز ذو طبيعة هيكلية (أي غير متعلق بالتداول) مثل المراكز الناشئة عن:

(أ) الاستثمارات في الكيانات التابعة ولكن غير الموحدة المقومة بالعملات الأجنبية؛ أو

(ب) الاستثمارات في الشركات التابعة أو الفروع الموحدة المقومة بالعملات الأجنبية.

(3) يقتصر الاستثناء على حجم مركز المخاطر الذي يحيد حساسية نسبة رأس المال لتحركات أسعار الصرف.

(4) يتم الاستبعاد من الحساب لمدة ستة أشهر على الأقل.

(5) إن إنشاء مركز صرف العملات الأجنبية الهيكلي وأي تغييرات في هذا المركز يجب أن تتم وفقًا لسياسة إدارة المخاطر لدى البنك فيما يتعلق بمراكز الصرف الأجنبي الهيكلية. يجب مشاركة هذه السياسة مع البنك المركزي لإخطاره بها.

(6) يجب تطبيق أي استبعاد لمركز المخاطر على نحو متسق، مع الاستمرار في تطبيق المعالجة الاستبعادية للتحوط طوال فترة عمر الأصول أو العناصر الأخرى.

(7) يتعين على البنوك توثيق المراكز والمبالغ التي سيتم استبعادها من متطلبات رأس مال مخاطر السوق وإتاحتها للبنك المركزي لتخضع للمراجعة.

6.3 لا يلزم تطبيق متطلبات رأس المال المتعلقة بمخاطر صرف العملات الأجنبية على المراكز المتعلقة بالعناصر التي يتم خصمها من رأس مال البنك عند حساب قاعدة رأس ماله.

7.3 لا يجوز تضمين حيازات الأدوات الرأسمالية التي يتم خصمها من رأس مال البنك أو التي يتم ترجيح مخاطرها بنسبة 1250% في إطار مخاطر السوق. ويشمل هذا:

(1) أرصدة أدوات رأس المال التنظيمي المؤهلة الخاصة بالبنك؛ و

(2) حيازات أدوات رأس المال التنظيمي المؤهلة للبنوك الأخرى وشركات الأوراق المالية وغيرها من الكيانات المالية، فضلاً عن الأصول غير الملموسة،

(3) عندما يبرهن البنك على أنه صانع سوق نشط، فإن البنك المركزي سينشئ استثناءً للتاجر فيما يتعلق بحيازات أدوات رأس المال الخاصة بالبنوك الأخرى وشركات الأوراق المالية وغيرها من الكيانات المالية في دفتر التداول. من أجل التأهل للحصول على استثناء التاجر، يجب أن يكون لدى البنك أنظمة وضوابط كافية تحيط بتداول أدوات رأس المال التنظيمي المؤهلة للمؤسسات المالية.

8.3 وعلى النحو نفسه الذي تنطبق به متطلبات رأس المال لمخاطر الائتمان والمخاطر التشغيلية، فإن متطلبات رأس المال لمخاطر السوق تنطبق على أساس موحد عالميًا.

(1) يُسمح للكيانات المصرفية والمالية في مجموعة تدير دفتر تداول موحد عالميًا ويتم تقييم رأس مالها على أساس عالمي، بتضمين مراكز المخاطر الدائنة الصافية والمكشوفة الصافية بغض النظر عن مكان تسجيلها.1

(2) سيسمح البنك المركزي بالمعالجة المذكورة أعلاه فقط عندما يسمح النهج المعياري في [6] إلى [9] بالتعويض الكامل لمركز المخاطر (أي أن مراكز المخاطر التي تحمل علامة معاكسة لا تجتذب متطلبات رأس المال).

(3) ومع ذلك، ستكون هناك ظروف يطالب فيها البنك المركزي باحتساب مراكز المخاطر الفردية في نظام القياس دون أي تعويض أو مقاصة مقابل مراكز المخاطر في بقية المجموعة. قد يكون هذا ضروريًا، على سبيل المثال، عندما تكون هناك عقبات أمام إعادة الأرباح بسرعة من شركة تابعة أجنبية أو عندما تكون هناك صعوبات قانونية وإجرائية في تنفيذ إدارة المخاطر في الوقت المناسب على أساس موحد.

(4) وعلاوة على ذلك، سيحتفظ البنك المركزي بالحق في مواصلة مراقبة مخاطر السوق للكيانات الفردية على أساس غير موحد لضمان عدم إفلات الاختلالات الكبيرة داخل المجموعة من الرقابة. لا ينبغي للبنوك إخفاء مراكز المخاطر في تواريخ إعداد التقارير بطريقة تؤدي إلى التهرب من القياس.

1 تخضع مراكز الشركات التابعة غير المملوكة بالكامل للمبادئ المحاسبية المقبولة بشكل عام في البلد الذي تخضع فيه الشركة الأم للإشراف.

طرق قياس مخاطر السوق

9.3 عند تحديد مخاطر السوق لمتطلبات رأس المال التنظيمي، قد يختار البنك بين نهجين رئيسيين: النهج المعياري كما هو موضح في [6] إلى [9] ونهج النماذج الداخلية (IMA) لمخاطر السوق كما هو موضح في [10] إلى [13]. يجب الحصول على موافقة البنك المركزي قبل استخدام نهج النماذج الداخلية. يجوز للبنك المركزي أن يسمح للبنوك التي تحتفظ بدفاتر تداول أصغر أو أبسط باستخدام البديل المبسط للنهج الموحد كما هو موضح في [14]. يخضع استخدام البديل المبسط لموافقة البنك المركزي وإشرافه.

(1) سينظر البنك المركزي في المعايير الإرشادية التالية لتحديد مدى ملاءمة البديل المبسط للاستخدام من قبل البنك لغرض متطلبات رأس المال لمخاطر السوق:

(أ) ينبغي ألا يكون البنك بنكًا دوليًا ذا أهمية نظامية (G-SIB) أو بنكًا محليًا ذا أهمية نظامية (D-SIB).

(ب) ينبغي للبنك عدم استخدام نهج النماذج الداخلية لأي من مكاتب التداول لديه.

(ج) ينبغي ألا يكون لدى البنك أي مراكز تداول للارتباط.

(2) يمكن للبنك المركزي أن يلزم البنوك التي لديها مخاطر معقدة أو كبيرة نسبيًا في فئات مخاطر معينة بتطبيق النهج المعياري الكامل بدلاً من البديل المبسط، حتى لو كانت هذه البنوك تلبي معايير الأهلية الإرشادية المذكورة أعلاه.

10.3 يجب على جميع البنوك حساب متطلبات رأس المال باستخدام النهج المعياري، ويجب الحصول على موافقة البنك المركزي على أي نهج آخر. يجب على البنوك الحاصلة على موافقة البنك المركزي لاستخدام نهج النماذج الداخلية لمتطلبات رأس المال لمخاطر السوق أن تحسب وتبلغ عن قيم متطلبات رأس المال المحسوبة على النحو المبين أدناه.

(1) يجب على البنك الذي يستخدم نهج النماذج الداخلية لأي من مكاتب التداول لديه أن يحسب أيضًا متطلبات رأس المال بموجب النهج المعياري لجميع الأدوات عبر جميع مكاتب التداول، بغض النظر عما إذا كانت مكاتب التداول هذه مؤهلة لاستخدام نهج النماذج الداخلية.

(2) بالإضافة إلى ذلك، يجب على البنك الذي يستخدم نهج النماذج الداخلية لأي من مكاتب التداول لديه أن يحسب متطلبات رأس المال وفقًا للنهج الموحد لكل مكتب تداول مؤهل لنهج النماذج الداخلية كما لو كان مكتب التداول هذا عبارة عن محفظة تنظيمية مستقلة (أي من دون مقاصة عبر مكاتب التداول). سيؤدي هذا إلى:

(أ) العمل بمثابة مؤشر لمتطلبات رأس المال الاحتياطي للمكاتب التي تعجز عن استيفاء معايير الأهلية للإدراج في النموذج الداخلي للبنك كما هو موضح في [10]و [12] و [13]؛ و

(ب) إنشاء معلومات حول نتائج رأس المال للنماذج الداخلية نسبة إلى معيار ثابت وتسهيل المقارنة في التنفيذ بين البنوك و/أو عبر الولايات القضائية؛ و

(ج) مراقبة المعايرة النسبية للنهج الموحدة والمنمذجة بمرور الوقت، وتسهيل التعديلات حسب الحاجة؛ و

(د) تقديم رؤى احترازية كلية في معادلة متسقة سلفًا.

11.3 يجب على جميع البنوك حساب متطلبات رأس المال لمخاطر السوق باستخدام النهج المعياري لما يلي:

(1) تعرضات التوريق؛ و

(2) استثمارات الأسهم في الصناديق التي لا يمكن فحصها ولكن يتم تخصيصها لدفتر التداول وفقًا للشروط المنصوص عليها في [8.5] (5)(ب).

4- بيان سياسة دفتر التداول (TPS) وتعريف مكتب التداول

1.4 يتعين على جميع البنوك التي لديها تعرضات لمخاطر السوق أن يكون لديها بيان لسياسة دفتر التداول (TPS). يجب أن يتضمن بيان سياسة دفتر التداول الخاص بالبنك ما يلي:

(أ) ما إذا كان البنك ينوي تشغيل دفتر تداول وما إذا كان لديه مراكز ذات صلة ضمن مخاطر السوق؛

(ب) من يمكنه الموافقة على بيان سياسة دفتر التداول أو تعديله؛

(ج) الأنشطة التي يعتبرها البنك تجارية وتشكل جزءًا من دفتر التداول لأغراض حساب رأس المال؛

(د) منهجية التقييم التي سيتم اعتمادها لتعرضات دفتر التداول، بما في ذلك:

(1) المدى الذي يمكن به تقييم التعرض وفقًا للسوق بمعدّل يومي، بالإشارة إلى سوق ذات اتجاهين، نشطة وعالية السيولة؛

(2) بالنسبة للتعرضات التي يتم تقييمها وفقًا للنموذج، بحيث يمكن للبنك:

(أ) تحديد المخاطر المادية للتعرض؛

(ب) التحوط ضد المخاطر المادية للتعرض باستخدام أدوات تتمتع بسوق ذات اتجاهين، نشطة وعالية السيولة؛ و

(ج) استنباط تقديرات موثوقة للافتراضات والمتغيرات الرئيسية المستخدمة في النموذج؛

(3) الدرجة الذي يستطيع بها البنك، ويُطلب منه، أن يستنبط تقييمات للتعرض يمكن التحقق منها خارجيًا بطريقة متسقة؛

(هـ) ما إذا كانت هناك أي مراكز هيكلية لصرف العملات الأجنبية. حيثما اقتضى الأمر، يجب توضيح التعريف التشغيلي للمراكز التي يجب استبعادها من حساب تعرض البنك لمخاطر صرف العملات الأجنبية. يجب أيضًا تضمين وصف للسياسات التي تغطي تحديد وإدارة مراكز الصرف الأجنبي الهيكلية، لضمان عدم تصنيف الأنشطة التجارية على أنها هيكلية؛

(و) موعد وكيفية خضوع البيان لمراجعة منتظمة؛

(ز) المدى الذي قد تعيق به القيود القانونية أو المتطلبات التشغيلية الأخرى قدرة البنك على تنفيذ تسييل فوري أو تحوط للتعرض في دفتر التداول؛ و

(ح) مدى التزام وقدرة البنك على إدارة مخاطر التعرضات بشكل نشط ضمن عمليات التداول الخاصة به.

2.4 يجب على البنك إخطار البنك المركزي على الفور بأي تغييرات جوهرية في بيان سياسة دفتر التداول الخاص به.

3.4 يجب أن يتم دمج بيان سياسة دفتر التداول في متطلبات إستراتيجية إدارة المخاطر الخاصة بالبنك.

4.4 لأغراض حسابات رأس مال مخاطر السوق، فإن مكتب التداول هو مجموعة من المتداولين أو حسابات التداول التي تنفذ إستراتيجية عمل محددة جيدًا وتعمل ضمن هيكل واضح لإدارة المخاطر.

4.5 يتم تحديد مكاتب التداول من قِبل البنك ولكنها تخضع لموافقة البنك المركزي فيما يتعلق بأغراض رأس المال.

(1) يُسمح للبنك باقتراح هيكل مكتب التداول وفقًا لهيكله التنظيمي، بما يتفق مع المتطلبات المنصوص عليها في [7.4].

(2) يجب على البنك إعداد وثيقة سياسة لكل مكتب تداول يحدده، حيث توثق كيفية تلبية البنك للعناصر الأساسية في [7.4].

(3) سيعتبر البنك المركزي تعريف مكتب التداول جزءًا من الموافقة الأولية على نموذج مكتب التداول، بالإضافة إلى كونه جزءًا من الموافقة المستمرة:

(أ) سيحدد البنك المركزي ، بناءً على حجم عمليات التداول الإجمالية للبنك، ما إذا كانت تعريفات مكتب التداول المقترحة دقيقة وتفصيلية بما فيه الكفاية.

(ب) سيتحقق البنك المركزي من أن التعريف المقترح من قِبل البنك لمكتب التداول يلبي المعايير المدرجة في العناصر الرئيسية المنصوص عليها في [7.4].

6.4 في إطار هيكل مكتب التداول المعتمد من البنك المركزي ، يجوز للبنوك تحديد مكاتب فرعية تشغيلية أخرى دون الحاجة إلى موافقة البنك المركزي. ستكون هذه المكاتب الفرعية مخصصة لأغراض تشغيلية داخلية فقط ولن يتم استخدامها في إطار رأس مال مخاطر السوق.

7.4 العناصر الرئيسية لمكتب التداول هي كالتالي:

(1) يُعرّف مكتب التداول، لأغراض رسوم رأس المال التنظيمية، كمجموعة محددة بشكل لا لبس فيه من المتداولين أو حسابات التداول.

(أ) حساب التداول هو وحدة رصد لا جدل ولا لبس فيها فيما يتعلق بأنشطة التداول.

(ب) يجب أن يكون لدى مكتب التداول متداول رئيسي واحد ويمكن أن يكون لديه متداولان رئيسيان كحدٍ أقصى بشرط أن تكون أدوارهم ومسؤولياتهم وصلاحياتهم منفصلة بوضوح أو أن يكون لدى أحدهم إشراف تام على الآخر.

(1) يجب أن يكون لدى المتداول الرئيسي إشراف مباشر على مجموعة المتداولين أو حسابات التداول.

(2) يجب أن يكون لكل متداول أو كل حساب تداول في مكتب التداول تخصص (أو تخصصات) محدد بوضوح.

(ج) يجب تخصيص كل حساب تداول لمكتب تداول واحد فقط. يجب أن يكون لدى المكتب نطاق مخاطر محدد بوضوح بما يتفق مع أهدافه المحددة مسبقًا. يجب أن يتضمن النطاق تحديد فئة المخاطر الإجمالية للمكتب وعوامل الخطر المسموح بها.

(د) هناك افتراض بأن المتداولين (وكذلك المتداولين الرئيسيين) يتم تخصيصهم لمكتب تداول واحد. يجوز للبنك أن يحيد عن هذا الافتراض ويجوز له تعيين متداول فردي للعمل عبر عدة مكاتب تداول شريطة أن يكون من الممكن تبرير ذلك للبنك المركزي بناءً على أسباب تتعلق بالإدارة السليمة و/أو إدارة الأعمال التجارية و/أو تخصيص الموارد على النحو الأمثل. لا ينبغي إجراء مثل هذه التعيينات للمتداولين على مكاتب التداول فقط بغرض تجنب المتطلبات الأخرى لمكتب التداول (على سبيل المثال، لتحسين احتمالية النجاح في الاختبارات الخلفية واختبارات إسناد الأرباح والخسائر).

(هـ) يجب أن يكون لدى مكتب التداول مسار إبلاغ واضح للإدارة العليا للبنك، ويجب أن يكون لديه سياسة تعويضات واضحة ورسمية مرتبطة بشكل واضح بالأهداف المحددة مسبقًا لمكتب التداول.

(2) يجب أن يكون لدى مكتب التداول استراتيجية عمل محددة جيدًا وموثقة، بما في ذلك الميزانية السنوية وتقارير المعلومات الإدارية المنتظمة (بما في ذلك الإيرادات والتكاليف والأصول المرجحة بالمخاطر).

(أ) يجب أن يكون هناك وصف واضح للاقتصاديات الخاصة بإستراتيجية عمل مكتب التداول، وأنشطته الأساسية وإستراتيجيات التداول أو التحوط.

(1) الاقتصاد: ما الاقتصاد الكامن وراء الإستراتيجية (على سبيل المثال، التداول على شكل منحنى العائد)؟ ما نسبة الأنشطة التي تستهدف العملاء؟ هل تتضمن إنشاء التداول وهيكلته، أو خدمات التنفيذ، أو كليهما؟

(2) الأنشطة الأساسية: ما قائمة الأدوات المسموح بها، ومن بين هذه القائمة، ما الأدوات الأكثر تداولاً؟

(3) إستراتيجيات التداول/ التحوط: كيف يمكن التحوط لهذه الأدوات، وما التفاوتات السعرية والاختلالات المتوقعة في التحوطات، وما فترة الاحتفاظ المتوقعة للمراكز؟

(ب) يجب أن يكون لدى فريق الإدارة في مكتب التداول (بدءًا من المتداول الرئيسي) خطة سنوية واضحة للميزانية وتوظيف العاملين في مكتب التداول.

(ج) يجب أن تتضمن إستراتيجية الأعمال الموثقة لمكتب التداول تقارير معلومات إدارية منتظمة، تغطي الإيرادات والتكاليف والأصول المرجحة بالمخاطر لمكتب التداول.

(3) يجب أن يكون لدى مكتب التداول هيكل واضح لإدارة المخاطر.

(أ) مسؤوليات إدارة المخاطر: يجب على البنك تحديد المجموعات الرئيسية والموظفين المسؤولين عن الإشراف على أنشطة المخاطرة في مكتب التداول.

يجب على مكتب التداول أن يحدد حدود التداول بشكل واضح بناءً على إستراتيجية العمل الخاصة بمكتب التداول ويجب مراجعة هذه الحدود سنويًا على الأقل من قِبل الإدارة العليا في البنك. فيما يتعلق بتحديد الحدود، يجب أن يكون لدى مكتب التداول ما يلي:

(1) حدود تداول محددة جيدًا أو تعرضات اتجاهية على مستوى مكتب التداول، تستند إلى مقياس مخاطر السوق المناسب (على سبيل المثال حساسية مخاطر انتشار الائتمان و/أو الانتقال إلى التعثر لمكتب تداول ائتمان)، أو مجرد حدود اسمية عامة؛ و

(2) مهام محددة جيدًا للمتداولين.

(ج) يجب على مكتب التداول إعداد تقارير مناسبة لإدارة المخاطر، بمعدّل مرة واحدة أسبوعيًا على الأقل. ويشمل هذا على الأقل:

(1) تقارير الأرباح والخسائر، والتي ستتم مراجعتها بشكل دوري والتحقق من صحتها وتعديلها (إذا لزم الأمر) من قِبل قسم مراقبة المنتجات؛ و

(2) تقارير قياس المخاطر الداخلية والتنظيمية، بما في ذلك، القيمة المعرضة للخطر (VaR)/ العجز المتوقع (ES) لمكتب التداول، وحساسيات القيمة المعرضة للخطر (VaR)/ العجز المتوقع (ES) لمكتب التداول لعوامل الخطر، والاختبار الخلفي وقيمة (p).

8.4 يجب على البنك إعداد وتقييم وتوفير ما يلي للبنك المركزي فيما يتعلق بجميع مكاتب التداول:

(1) تقارير أعمار المخزون؛

(2) تقارير الحدود اليومية بما في ذلك التعرضات، وانتهاكات الحدود، وإجراءات المتابعة؛

(3) التقارير الخاصة بالحدود اليومية والاستخدامات والانتهاكات ذات الصلة للبنوك ذات التداول اليومي النشط؛ و

(4) تقارير حول تقييم السيولة في السوق.

9.4 يجب تضمين أي مراكز صرف أجنبي أو سلع أساسية موجودة في دفتر البنك في متطلبات رأس مال مخاطر السوق كما هو موضح في [3.3]. ولأغراض حساب رأس المال التنظيمي، سيتم التعامل مع هذه المراكز كما لو كانت محفوظة على مكاتب تداول اسمية ضمن دفتر التداول.

5- الحدود بين الدفتر المصرفي ودفتر التداول

نطاق دفتر التداول

1.5 يتكون دفتر التداول من جميع الأدوات التي تلبي مواصفات أدوات دفتر التداول المنصوص عليها في [2.5] حتى [13.5]. يجب إدراج جميع الأدوات الأخرى في دفتر البنك.

2.5 تشتمل الأدوات على الأدوات المالية والصرف الأجنبي والسلع الأساسية. الأداة المالية هي أي عقد يؤدي إلى نشوء أصل مالي لكيان ما والتزام مالي أو أداة أسهم لكيان آخر. تشمل الأدوات المالية الأدوات المالية الأساسية (أو الأدوات النقدية) والأدوات المالية المشتقة. الأصول المالية هي أي أصل نقدي أو حق في استلام نقد أو أصل مالي آخر أو سلعة أساسية أو أداة أسهم. الالتزام المالي هو الالتزام التعاقدي بتسليم النقود أو أي أصل مالي آخر أو سلعة أساسية. وتشمل السلع الأساسية أيضًا السلع غير الملموسة (أي غير المادية) مثل الطاقة الكهربائية.

ينطبق متطلب رأس مال لمخاطر الفارق الائتماني (CSR) على أدوات سوق النقد إلى الحد الذي تكون فيه هذه الأدوات أدوات مغطاة (أي أنها تلبي تعريف الأدوات المقرر تضمينها في دفتر التداول كما هو محدد في [2.5] حتى[13.5].

3.5 لا يجوز للبنوك إدراج أداة مالية أو أدوات في سوق الصرف الأجنبي أو سلعة أساسية في دفتر التداول إلا عندما لا يكون هناك عائق قانوني يمنع بيعها أو التحوط الكامل لها.

4.5 يتعين على البنوك تحديد القيمة العادلة لأي أداة لدفتر التداول يوميًا وإثبات أي تغيير في التقييم في حساب الربح والخسارة.

يجوز تخصيص الأدوات المحددة بموجب خيار القيمة العادلة لدفتر التداول، ولكن فقط إذا كانت تتوافق مع جميع المتطلبات ذات الصلة بأدوات دفتر التداول المنصوص عليها في [5].

معايير تخصيص الأدوات للدفاتر التنظيمية

5.5 يجب تصنيف أي أداة لدى البنك لغرض واحد أو أكثر من الأغراض التالية، عند الاعتراف بها لأول مرة في دفاتره، كأداة دفتر تداول، ما لم ينص على خلاف ذلك على وجه التحديد في [3.5] أو [8.5]:

(1) إعادة البيع على المدى القصير؛ أو

(2) الاستفادة من حركات الأسعار على المدى القصير؛ أو

(3) تأمين أرباح التحكيم؛ أو

(4) التحوط من المخاطر التي تنشأ عن الأدوات التي تلبي (1) أو (2) أو (3) أعلاه.

6.5 يُنظر إلى أي من الأدوات التالية على أنها محتفظ بها لغرض واحد على الأقل من الأغراض المذكورة في [5.5] وبالتالي يجب تضمينها في دفتر التداول، ما لم يُنص على خلاف ذلك على وجه التحديد في [3.5] أو [8.5]:

(1) الأدوات في محفظة تداول الارتباط؛ أو

(2) الأدوات التي من شأنها أن تؤدي إلى نشوء مركز ائتماني قصير صافٍ أو مركز أسهم في الدفتر المصرفي؛2 أو

(3) الأدوات الناتجة عن التزامات التعهد بالتغطية، حيث لا تشير التزامات التعهد بالتغطية سوى التعهد بتغطية الأوراق المالية، وترتبط فقط بالأوراق المالية التي من المتوقع أن يشتريها البنك فعليًا في تاريخ التسوية.

ينبغي للبنوك أن تدير وتراقب باستمرار مراكزها في دفاترها المصرفية للتأكد من أن أي أداة لديها بشكل فردي القدرة على إنشاء مركز ائتماني قصير صافٍ أو مركز أسهم في الدفتر المصرفي لا تنشئ في الواقع مركز قصير صافٍ لا يمكن إهماله في أي نقطة زمنية.

7.5 يجب تخصيص أي أداة غير محتفظ بها لأي من الأغراض المدرجة في [5.5] عند البداية، ولا يُنظر إليها على أنها محتفظ بها لهذه الأغراض وفقًا لـ [6.5]، إلى الدفتر المصرفي.

8.5 يجب تخصيص الأدوات التالية للدفتر المصرفي:

(1) الأسهم غير المدرجة؛ أو

(2) الأدوات المخصصة لتخزين التوريق؛ أو

(3) الحيازات العقارية، حيث تتعلق الحيازات العقارية في سياق تخصيص الأداة لدفتر التداول فقط بالحيازات المباشرة للعقارات بالإضافة إلى المشتقات على الحيازات المباشرة؛ أو

(4) الائتمان للأفراد والشركات الصغيرة ومتوسطة الحجم؛ أو

(5) استثمارات الأسهم في الصندوق، ما لم يلبي البنك على الأقل أحد الشروط التالية:

(أ) يتمكن البنك من فحص الصندوق وصولاً إلى مكوناته الفردية، وتتوفر معلومات كافية ومتكررة، تم التحقق منها من قبل جهة خارجية مستقلة، يتم تقديمها إلى البنك فيما يتعلق بتكوين الصندوق؛ أو

(ب) يحصل البنك على أسعار يومية للصندوق ويستطيع الوصول إلى المعلومات الواردة في تفويض الصندوق أو اللوائح الوطنية التي تحكم مثل هذه الصناديق الاستثمارية؛ أو

(6) صناديق التحوط؛ أو

(7) الأدوات المشتقة والصناديق التي تحتوي على أنواع الأدوات المذكورة أعلاه كأصول أساسية؛ أو

(8) الأدوات المحتفظ بها لغرض التحوط ضد مخاطر معينة لمركز ما في أنواع الأدوات المذكورة أعلاه.

تستثنى التزامات الإقراض للأفراد والشركات الصغيرة ومتوسطة الحجم من دفتر التداول.

9.5 يوجد افتراض عام مفاده أن أيًا من الأدوات التالية يتم الاحتفاظ بها لغرض واحد على الأقل من الأغراض المدرجة في [5.5] وبالتالي فهي أدوات دفتر تداول، ما لم يُنص على خلاف ذلك على وجه التحديد في [3.5] أو [8.5]:

(1) الأدوات التي يتم الاحتفاظ بها كأصول أو التزامات تجارية محاسبية؛ أو3

(2) الأدوات الناتجة عن أنشطة صناعة السوق؛ أو

(3) استثمارات الأسهم في صندوق باستثناء تلك المخصصة للدفتر المصرفي وفق [8.5] (5)؛

(4) الأسهم المدرجة؛ 4

(5) معاملة على غرار اتفاقية إعادة الشراء المرتبطة بالتداول؛5 أو

(6) الخيارات بما في ذلك المشتقات المضمنة6 من الأدوات التي أصدرتها المؤسسة من دفترها المصرفي الخاص والتي تتعلق بمخاطر الائتمان أو الأسهم.

تشتمل المعاملات على غرار اتفاقيات إعادة الشراء المرتبطة بالتداول على تلك المعاملات التي يتم دخولها لأغراض صناعة السوق أو تأمين أرباح التحكيم أو إنشاء مراكز ائتمانية أو أسهم قصيرة.

يجب تقسيم الالتزامات الصادرة من الدفتر المصرفي لدى البنك والتي تحتوي على مشتقات مضمنة وبالتالي تلبي معايير [9.5] (6) إلى شعبتين. يعني هذا أن البنوك ينبغي أن تقسم الالتزامات إلى عنصرين: (1) المشتقات المضمنة، والتي يتم تخصيصها لدفتر التداول؛ و(2) الالتزامات المتبقية، والتي يتم الاحتفاظ بها في الدفتر المصرفي. لا توجد حاجة إلى عمليات نقل المخاطر الداخلية لهذا التقسيم. بالمثل، عند حل مثل هذه الالتزامات، أو ممارسة خيار مضمن، يتم حل مكونات دفتر التداول والدفتر المصرفي مفهوميًا في نفس الوقت وإيقاف العمل بهما على الفور؛ ولا تكون ثمة حاجة إلى أي عمليات نقل بين دفتر التداول والدفتر المصرفي.

يتم تغطية الخيار الذي يدير مخاطر الصرف الأجنبي في الدفتر المصرفي من خلال القائمة المفترضة لأدوات دفتر التداول المدرجة في [9.5] (6). لا يجوز للبنك أن يدرج في دفتره المصرفي خياراً لإدارة مخاطر الصرف الأجنبي في دفتره المصرفي إلا بعد الحصول على موافقة كتابية من البنك المركزي.

تشمل الإشارة في [9.5] (6) المتعلقة بمخاطر الائتمان أو الأسهم ما يلي: الحد الأدنى للسند المرتبط بالأسهم هو خيار مضمن مع الأسهم كجزء من الأصل الأساسي، وبالتالي يجب تقسيم الخيار المضمن إلى شعبتين وإدراجه في دفتر التداول.

10.5 يُسمح للبنوك بالانحراف عن القائمة المفترضة المحددة في [9.5] وفقًا للعملية الموضحة أدناه7.

(1) فيجب على البنك تقديم طلب إلى البنك المركزي والحصول على موافقته الكتابية إذا اعتقد أنه بحاجة إلى الانحراف عن القائمة المفترضة المحددة في [9.5] لأداة ما. يجب على البنك أن يقدم في طلبه دليلاً على أن الأداة غير محتفظ بها لأي من الأغراض المذكورة في [5.5].

(2) يجب تصنيف الأداة كأداة دفتر تداول في الحالات التي لا يمنح فيها البنك المركزي موافقته. يتعين على البنوك توثيق أي انحرافات عن القائمة المفترضة بالتفصيل على أساس مستمر.

2 سيكون لدى البنك مركز مخاطرة قصير صافٍ لمخاطر الأسهم أو الائتمان في الدفتر المصرفي إذا زادت القيمة الحالية للدفتر المصرفي عندما ينخفض سعر الأسهم أو عندما يزيد الفارق الائتماني على المصدر أو مجموعة المصدرين للديون.

3 بموجب المعايير الدولية لإعداد التقارير المالية (معيار المحاسبة الدولية رقم 39) والمبادئ المحاسبية المقبولة عمومًا في الولايات المتحدة، سيتم تصنيف هذه الأدوات على أنها مخصصة للتداول. وبموجب المعيار الدولي لإعداد التقارير المالية رقم 9، سيتم الاحتفاظ بهذه الأدوات ضمن نموذج أعمال التداول. سيتم تقييم هذه الأدوات بشكل عادل من خلال حساب الربح والخسارة.

4 قد يتم استبعاد بعض الأسهم المدرجة من إطار مخاطر السوق رهنًا بمراجعة البنك المركزي. تشمل أمثلة الأسهم التي يمكن استبعادها، على سبيل المثال لا الحصر، مراكز الأسهم الناشئة عن خطط التعويض المؤجل، وسندات الدين القابلة للتحويل، ومنتجات القروض ذات الفائدة المدفوعة في شكل "محفزات الأسهم"، والأسهم المأخوذة كدين تم التعاقد عليه مسبقًا، ومنتجات التأمين على الحياة المملوكة للبنوك، والبرامج التشريعية. تجب إتاحة مجموعة الأسهم المدرجة التي يرغب البنك في استثنائها من إطار مخاطر السوق متاحة للبنك المركزي ومناقشتها معه، وتجب إدارتها من خلال مكتب منفصل عن المكاتب المخصصة للأدوات الملكية أو أدوات الشراء/البيع قصيرة الأجل.

5 المعاملات على غرار إعادة الشراء التي (1) يتم دخولها لإدارة السيولة و (2) يتم تقييمها عند الاستحقاق لأغراض المحاسبة على أنها ليست جزءًا من القائمة المفترضة [9.5].

6 الأداة المشتقة المضمنة هي أحد مكونات العقد الهجين الذي يتضمن مضيفًا غير مشتق مثل الالتزامات الصادرة من الدفتر المصرفي للبنك والتي تحتوي على مشتقات مضمنة. يجب تقسيم الأداة المشتقة المضمنة المرتبط بالأداة المصدرة (أي المضيف) والاعتراف بها بشكل منفصل في بيان المركز المالي للبنك لأغراض محاسبية.

7 سيتم استخدام الافتراضات الخاصة بتخصيص الأداة في دفتر التداول أو الدفتر المصرفي المنصوص عليها في هذا النص حيث لا يتم تحديد تخصيص الأداة لدفتر التداول أو الدفتر المصرفي بخلاف ذلك في هذا النص.التوقعات الإشرافية للبنك المركزي

11.5 من دون المساس بالعملية المنصوص عليها في [10.5] للأدوات المدرجة في القائمة المفترضة، يجوز للبنك المركزي أن يطلب من البنك تقديم دليل على أن الأداة الموجودة في دفتر التداول مملوكة لغرض واحد على الأقل من الأغراض المذكورة في [5.5]. إذا رأى البنك المركزي أن البنك لم يقدم أدلة كافية أو إذا اعتقد أن الأداة تنتمي بحكم العرف السائد إلى الدفتر المصرفي، فقد يطلب البنك المركزي من البنك تخصيص الأداة للدفتر المصرفي، إلا إذا كانت أداة تندرج ضمن [6.5].

12.5 قد يطلب البنك المركزي من البنك تقديم دليل على أن الأداة في الدفتر المصرفي غير مملوكة لأي من أغراض[5.5]. إذا رأى البنك المركزي أن البنك لم يقدم أدلة كافية، أو إذا اعتقد أن مثل هذه الأدوات تنتمي بحكم العرف السائد إلى دفتر التداول، فقد يطلب البنك المركزي من البنك تخصيص الأداة لدفتر التداول، إلا إذا كانت أداة تندرج ضمن [8.5].

توثيق تخصيص الأدوات

13.5 يجب أن تكون لدى البنك سياسات وإجراءات وممارسات موثقة محددة بوضوح لتحديد الأدوات التي يجب تضمينها أو استبعادها من دفتر التداول لأغراض حساب رأس المال التنظيمي، وضمان الامتثال للمعايير المنصوص عليها في هذا القسم، مع الأخذ في عين الاعتبار قدرات إدارة المخاطر في البنك وممارساتها. يجب على أقسام الرقابة الداخلية لدى البنك إجراء تقييم مستمر للأدوات داخل دفتر التداول وخارجه لتقييم ما إذا كان يتم تصنيف أدواته بشكل صحيح في البداية كأدوات تداول أو لغير التداول في سياق أنشطة التداول في البنك. يجب توثيق الامتثال للسياسات والإجراءات بشكل كامل وإخضاعه للتدقيق الداخلي الدوري (سنويًا على الأقل)، وتجب إتاحة النتائج لمراجعة البنك المركزي .

القيود المفروضة على نقل الأدوات بين الدفاتر التنظيمية

14.5 وباستثناء الحركات المطلوبة بموجب [5.5] حتى [10.5] يوجد حد صارم لقدرة البنوك على نقل الأدوات بين دفتر التداول والدفتر المصرفي وفقًا لتقديرها الخاص بعد التعيين الأولي، والذي يخضع للعملية الواردة في [15.5] و[16.5]. يُمنع منعًا باتًا تبديل الأدوات للتحكيم التنظيمي. من الناحية العملية، ينبغي أن يكون التبديل نادرًا، ولن يسمح به البنك المركزي إلا في ظل ظروف استثنائية. ومن الأمثلة على ذلك حدث رئيسي معلن عنه للجمهور، مثل إعادة هيكلة أحد البنوك ما يؤدي إلى إغلاق مكاتب التداول بشكل دائم أو يتطلب إنهاء النشاط التجاري المطبق على الأداة أو المحفظة، أو تغيير معايير المحاسبة التي تسمح بتقييم أحد البنود بشكل عادل من خلال قائمة الربح والخسارة. لا تشكل أحداث السوق أو التغيرات في سيولة الأداة المالية أو تغيير نية التداول وحدها أسباباً صالحة لإعادة تعيين أداة ما إلى دفتر مختلف. عند تبديل المراكز، يجب على البنوك التأكد من الالتزام الصارم دائمًا بالمعايير الموضحة في [5.5] إلى [10.5].

يشير "التغيير في معايير المحاسبة" في سياق [14.5] إلى تغيير معايير المحاسبة نفسها، وليس تغيير التصنيف المحاسبي للأداة.

15.5 من دون استثناء، لن يُسمح بالحصول على فائدة رأسمالية نتيجة التبديل في أي حال أو ظرف. يعني هذا أن البنك يجب أن يحدد إجمالي متطلبات رأس المال (عبر الدفتر المصرفي ودفتر التداول) قبل التبديل وبعده مباشرة. إذا تم تخفيض هذا المتطلب الرأسمالي نتيجةً لهذا التبديل، سيتم فرض الفرق كما تم قياسه في وقت التبديل على البنك كرسوم إضافية لرأس المال وفقًا للركيزة الأولى. سيتم السماح بإلغاء هذه الرسوم الإضافية عند استحقاق المراكز أو انتهاء صلاحيتها بالطريقة المتفق عليها مع البنك المركزي. للحفاظ على بساطة العمليات، ليس من المتصور إعادة حساب هذا المتطلب الرأسمالي الإضافي على أساس مستمر، على الرغم من أن المراكز ستظل أيضًا خاضعة لمتطلبات رأس المال المستمرة للدفتر الذي تم تحويلها إليه.

إذا تمت إعادة تصنيف أداة لأغراض المحاسبة (على سبيل المثال، إعادة التصنيف إلى أصول أو التزامات تداول محاسبية من خلال قائمة الربح والخسارة)، فقد يكون التبديل الاحترازي التلقائي ضروريًا نظرًا للمتطلبات المنصوص عليها في [5.5] و[10.5] (1). في هذه الحالة، ينطبق عدم السماح بفوائد رأس المال [15.5] (بشأن متطلب رأس المال الإضافي للركيزة الأولى) نتيجةً لتبديل المراكز من دفتر إلى آخر من دون استثناء وفي أي حالة أو ظرف. لذلك، فليس بالأمر علاقة بما إذا كان التبديل قد تم وفقًا لتقدير البنك أو كان خارجًا عن سيطرته، على سبيل المثال، في حالة إلغاء إدراج الأسهم.

16.5 تجب الموافقة على أي إعادة تخصيص بين الدفاتر من قبل الإدارة العليا والبنك المركزي على النحو التالي. يجب اعتبار أي إعادة تخصيص للأوراق المالية بين دفتر التداول والدفتر المصرفي، بما في ذلك المبيعات المباشرة على أساس تجاري بحت، بمثابة إعادة تخصيص للأوراق المالية وتخضع لمتطلبات هذه الفقرة.

(1) تجب الموافقة على أي إعادة تخصيص من قبل الإدارة العليا وتوثيقها بدقة؛ وتحديدها من خلال المراجعة الداخلية بما يتوافق مع سياسات البنك؛ وتخضع لموافقة مسبقة من البنك المركزي بناءً على الوثائق الداعمة المقدمة من البنك؛ والإفصاح عنها علنًا.

(2) أي إعادة تعيين من هذا القبيل تكون غير قابلة للإلغاء ما لم يكن ذلك مطلوبًا بسبب تغييرات في خصائص المركز.

(3) إذا تمت إعادة تصنيف أداة ما لتكون أصلاً أو التزامًا تجاريًا محاسبيًا، فمن المفترض أن هذه الأداة موجودة في دفتر التداول، كما هو موضح في [9.5]. وبناءً على ذلك، ففي هذه الحالة يكون التبديل التلقائي من دون موافقة البنك المركزي مقبولاً.

لا تنطبق المعالجة المحددة لعمليات نقل المخاطر الداخلية إلا على عمليات نقل المخاطر التي تتم من خلال تداولات المشتقات الداخلية. ينبغي اعتبار إعادة تخصيص الأوراق المالية بين دفتر التداول والدفتر المصرفي بمثابة إعادة تخصيص للأوراق المالية بما يخضع لـ[16.5].

17.5 يجب على البنك اعتماد سياسات ذات صلة وتحديثها سنويًا على الأقل. ينبغي أن تستند التحديثات إلى تحليل جميع الأحداث الاستثنائية المحددة خلال العام السابق. يجب إرسال السياسات المحدثة مع إبراز التغييرات إلى البنك المركزي. يجب أن تشمل السياسات ما يلي:

(1) متطلبات تقييد إعادة التخصيص في [14.5] حتى [16.5] وخاصة التقييد الذي ينص على أنه لا يجوز السماح بإعادة التخصيص بين دفتر التداول والدفتر المصرفي إلا في ظروف استثنائية، ووصف الظروف أو المعايير التي قد يتم فيها وضع مثل هذا التبديل في عين الاعتبار.

(2) عملية الحصول على موافقة الإدارة العليا والبنك المركزي لمثل هذا النقل.

(3) كيف يعرّف البنك الحدث غير العادي.

(4) متطلب يقضي بالإفصاح علناً عن عمليات إعادة التخصيص داخل دفتر التداول أو خارجه في أقرب تاريخ للإبلاغ.

معالجة عمليات نقل المخاطر الداخلية

18.5 نقل المخاطر الداخلية هو سجل داخلي مكتوب لنقل المخاطر داخل الدفتر المصرفي، بين الدفتر المصرفي ودفتر التداول أو ضمن دفتر التداول (بين مكاتب تداول مختلفة).

19.5 لن يوجد اعتراف تنظيمي برأس المال لعمليات نقل المخاطر الداخلية من دفتر التداول إلى الدفتر المصرفي. وبالتالي، إذا شارك بنك في نقل المخاطر الداخلية من دفتر التداول إلى الدفتر المصرفي (لأسباب اقتصادية مثلاً)، فلن يؤخذ هذا النقل الداخلي للمخاطر في الاعتبار عند تحديد متطلبات رأس المال التنظيمي.

20.5 تنطبق الفقرات من [21.5] إلى [27.5] على نقل المخاطر الداخلية من الدفتر المصرفي إلى دفتر التداول.

نقل مخاطر الائتمان والأسهم الداخلية من الدفتر المصرفي إلى دفتر التداول.

21.5 عندما يقوم البنك بالتحوط ضد التعرض لمخاطر الائتمان للدفتر المصرفي أو مخاطر الأسهم باستخدام أداة تحوط تم شراؤها من خلال دفتر التداول لديه (أي باستخدام نقل المخاطر الداخلي)،

(1) يُعد التعرض الائتماني في الدفتر المصرفي متحوط له لأغراض متطلبات رأس المال إذا تحقق ما يلي حصرًا:

(أ) دخل دفتر التداول تحوط خارجي مع مقدم حماية مؤهل من الغير يتطابق تمامًا مع نقل المخاطر الداخلية؛ و

(ب) استوفي التحوط الخارجي متطلبات الفقرات 73.9 إلى 74.9 و 76.9 -77.9من متطلبات الحد الأدنى لرأس المال لدى البنك المركزي لمخاطر السوق في ما يتعلق بتعرضات الدفتر المصرفي8.

(2) يُعد التعرض للأسهم في الدفتر المصرفي متحوط له لأغراض متطلبات رأس المال إذا تحقق ما يلي حصرًا:

(أ) دخل دفتر التداول في تحوط خارجي من مقدم حماية مؤهل من الغير يتطابق تمامًا مع نقل المخاطر الداخلية؛ و

(ب) تم إثبات التحوط الخارجي باعتباره تحوطًا لتعرض الأسهم لدى دفتر مصرفي.

(3) يمكن أن تتكون التحوطات الخارجية لأغراض [21.5] (1) من معاملات متعددة مع أطراف مقابلة متعددة طالما أن التحوط الخارجي الإجمالي يتطابق تمامًا مع نقل المخاطر الداخلية، وأن نقل المخاطر الداخلية يتطابق تمامًا مع التحوط الخارجي الإجمالي.

22.5 يعتبر تعرض الدفتر المصرفي عند استيفاء المتطلبات الواردة في [21.5] متحوط له بواسطة جزئية الدفتر المصرفي من نقل المخاطر الداخلية لأغراض رأس المال في الدفتر المصرفي. علاوة على ذلك، يجب تضمين كل من جزئية دفتر التداول لنقل المخاطر الداخلية والتحوط الخارجي في متطلبات رأس المال لمخاطر السوق.

23.5 في حالة عدم استيفاء المتطلبات الواردة في [21.5]، لا يُعتبر تعرض الدفتر المصرفي متحوط له بواسطة جزئية الدفتر المصرفي من عملية نقل المخاطر الداخلية لأغراض رأس المال في الدفتر المصرفي. علاوة على ذلك، يجب تضمين التحوط الخارجي للغير بالكامل في متطلبات رأس المال لمخاطر السوق، ويجب استبعاد جزئية دفتر التداول لنقل المخاطر الداخلية بالكامل من متطلبات رأس المال لمخاطر السوق.

24.4 تجب رسملة أي مركز ائتماني قصير لدفتر مصرفي أو مركز أسهم قصير لدفتر مصرفي تم إنشاؤه عن طريق نقل المخاطر الداخلية،9 ولم تتم رسملته بموجب قواعد الدفتر المصرفي، بموجب قواعد مخاطر السوق مع التعرض لدفتر التداول.

نقل المخاطر الداخلية لسعر الفائدة العام من الدفتر المصرفي إلى دفتر التداول.

25.5 عندما يتحوط البنك للتعرض لمخاطر سعر الفائدة في الدفتر المصرفي باستخدام نقل المخاطر الداخلية مع دفتر التداول لديه، يتم التعامل مع جزئية دفتر التداول من نقل المخاطر الداخلية كأداة دفتر تداول بموجب إطار مخاطر السوق إذا تحقق ما يلي حصرًا:

(1) يتم توثيق نقل المخاطر الداخلية في ما يتعلق بمخاطر سعر الفائدة للدفتر المصرفي التي يتم التحوط لها وكذلك مصادر هذه المخاطر؛ و

(2) يتم نقل المخاطر الداخلية من خلال مكتب تداول مخصص لنقل المخاطر الداخلية تمت الموافقة عليه خصيصًا من قبل البنك المركزي لهذا الغرض؛ و

(3) يجب أن يخضع نقل المخاطر الداخلية لمتطلبات رأس مال دفتر التداول بموجب إطار مخاطر السوق على أساس مستقل لمكتب نقل المخاطر الداخلية المخصص، بمعزل عن أي مخاطر أخرى لسعر الفائدة المعمم (GIRR) أو مخاطر السوق الأخرى الناتجة عن الأنشطة في دفتر التداول.

26.5 في حالة استيفاء المتطلبات الواردة في [25.5]، يجب تضمين جزئية الدفتر المصرفي من عملية نقل المخاطر الداخلية في مقياس الدفتر المصرفي للتعرضات لمخاطر أسعار الفائدة لأغراض رأس المال التنظيمي.

27.5 يجوز أن يتضمن مكتب نقل المخاطر الداخلي المعتمد من البنك المركزي أدوات تم شراؤها من السوق (أي جهات خارجية لدى البنك). يجوز تنفيذ مثل هذه المعاملات مباشرة بين مكتب نقل المخاطر الداخلية والسوق. بدلاً من ذلك، يجوز أن يحصل مكتب نقل المخاطر الداخلية على التحوط الخارجي من السوق عبر مكتب تداول نقل مخاطر غير داخلية المنفصل يعمل كوكيل، إذا، وحصرًا، كان نقل المخاطر الداخلية لسعر الفائدة العام المبرم مع مكتب تداول نقل المخاطر غير الداخلية يتطابق تمامًا مع التحوط الخارجي من السوق. في هذه الحالة الأخيرة، يتم تضمين الأجزاء المعنية من نقل المخاطر الداخلية سعر الفائدة العام في مكتب نقل المخاطر الداخلية ومكتب نقل المخاطر غير الداخلية.

عمليات نقل المخاطر الداخلية ضمن نطاق تطبيق متطلبات رأس المال لمخاطر السوق.

28.5 ستُثبت عمليات نقل المخاطر الداخلية بين مكاتب التداول ضمن نطاق تطبيق متطلبات رأس المال لمخاطر السوق (بما في ذلك مخاطر الصرف الأجنبي ومخاطر السلع الأساسية في الدفتر المصرفي) لدى رأس المال التنظيمي. لن تُثبت عمليات نقل المخاطر الداخلية بين مكتب نقل المخاطر الداخلية ومكاتب التداول الأخرى لدى رأس المال التنظيمي إلا إذا تم استيفاء القيود الواردة في [25.5] إلى [27.5].

29.5 يجب أن تفي جزئية دفتر التداول الخاصة بنقل المخاطر الداخلية بنفس المتطلبات الواردة في [25]، مثل الأدوات الموجودة في دفتر التداول التي تنطوي عليها معاملات مع جهات خارجية.

التحوطات المؤهلة لمتطلبات رأس المال لتعديلات التقييم الائتماني.

30.5 يجب إزالة التحوطات الخارجية المؤهلة التي تم تضمينها في متطلبات رأس المال لتعديلات التقييم الائتماني (CVA) من حساب متطلبات رأس المال لمخاطر السوق لدى البنك.

يتم استبعاد مخاطر الصرف الأجنبي والسلع الأساسية الناشئة عن تحوطات تعديلات التقييم الائتماني المؤهلة بموجب معايير تعديلات التقييم الائتماني من حساب متطلبات رأس المال لمخاطر السوق لدى البنك

31.5 يجوز للبنوك دخول عمليات نقل المخاطر الداخلية بين محفظة تعديلات التقييم الائتماني ودفتر التداول. يتكون هذا النوع من نقل المخاطر الداخلية من جانب محفظة تعديلات التقييم الائتماني وجانب محفظة لغير تعديلات التقييم الائتماني. عندما يتم الاعتراف بجانب محفظة تعديلات التقييم الائتماني من نقل المخاطر الداخلية في متطلبات رأس المال لمخاطر تعديلات التقييم الائتماني، فيجب استبعاد جانب محفظة تعديلات التقييم الائتماني من متطلبات رأس المال لمخاطر السوق، بينما يجب تضمين جانب المحفظة لغير تعديلات التقييم الائتماني في متطلبات رأس مال لمخاطر السوق.

32.5 في كل الأحوال، لا يمكن لمثل عمليات النقل الداخلية لمخاطر تعديلات التقييم الائتماني أن تُثبت لدى رأس المال التنظيمي إلا إذا تم توثيق نقل المخاطر الداخلية في ما يتعلق بمخاطر تعديلات التقييم الائتماني التي يتم التحوط لها ومصادر هذه المخاطر.

33.5 قد يتم إثبات نقل المخاطر الداخلية لتعديلات التقييم الائتماني التي تخضع لمخاطر الانحناء أو التخلف عن السداد أو إضافة المخاطر المتبقية على النحو المحدد في [6] إلى [9] في متطلبات رأس المال لمحفظة تعديلات التقييم الائتماني ومتطلبات رأس المال لمخاطر السوق فقط إذا دخل دفتر التداول تحوط خارجي مع مقدم حماية من الغير مؤهل يتطابق تمامًا مع نقل المخاطر الداخلية.

34.5 بغض النظر عن المعالجة الواردة في متطلبات رأس المال لمخاطر تعديلات التقييم الائتماني ومتطلب رأس المال لمخاطر السوق، يمكن استخدام عمليات نقل المخاطر الداخلية بين محفظة تعديلات التقييم الائتماني ودفتر التداول للتحوط من تعرض مخاطر الائتمان للأطراف المقابلة لأداة مشتقة في دفتر التداول أو الدفتر المصرفي طالما تم استيفاء المتطلبات المنصوص عليها في [21.5].

8 في ما يتعلق بالفقرة [74.9]من الحد الأدنى من متطلبات رأس المال لمخاطر الائتمان لدى البنك المركز ، فإن الحد الأقصى البالغ 60% على المشتقات الائتمانية من دون التزام بإعادة الهيكلة لا ينطبق سوى على ما يتعلق بإثبات الحد من أثر مخاطر الائتمان لأداة الدفتر المصرفي لأغراض رأس المال التنظيمي وليس ما يتعلق بمبلغ نقل المخاطر الداخلية.

9 الأدوات في الدفتر المصرفي المتحوط لها بإفراط من خلال نقل المخاطر الداخلية المعنية المثبتة تخلق مركز (مخاطرة) قصير في الدفتر المصرفي.6- النهج المعياري: الأحكام العامة والهيكل

أحكام عامة

1.6 يتعين على جميع البنوك (البنوك ذات الأهمية النظامية على المستوى الوطني والبنوك غير ذات الأهمية النظامية على المستوى الوطني) حساب رسوم رأس المال لمخاطر السوق باستخدام النهج المعياري بهدف حساب متطلبات رأس المال لمخاطر السوق.

2.6 يتم تحديد الأصول المرجحة بالمخاطر لمخاطر السوق بموجب النهج المعياري عن طريق ضرب متطلبات رأس المال المحسوبة على النحو الموصوف في [6] إلى [9] في 12.5.

3.6 كما يجب على البنك تحديد متطلبات رأس المال التنظيمي لمخاطر السوق بموجب النهج المعياري لمخاطر السوق بناءً على طلب البنك المركزي.

هيكل النهج المعياري

4.6 متطلب رأس المال للنهج الموحد هو مجموع بسيط لثلاثة مكونات: متطلب رأس المال بموجب طريقة الحساسيات، ومتطلب رأس المال لمخاطر عدم السداد (DRC) وإضافة المخاطر المتبقية (RRAO).

(1) يجب حساب متطلبات رأس المال بموجب طريقة الحساسيات من خلال تجميع ثلاثة مقاييس للمخاطر - دلتا وفيغا والانحناء، على النحو المحدد في[7]:

(أ) دلتا: مقياس للمخاطر يعتمد على حساسيات الأداة لعوامل الخطر التنظيمية دلتا.

(ب) فيغل: مقياس للمخاطر يعتمد على الحساسيات لعوامل الخطر التنظيمية فيغا.

(ج) الانحناء: مقياس للمخاطر يقيس المخاطر المتزايدة تدريجيًا التي لا يرصدها مقياس المخاطر دلتا لتغيرات الأسعار في أحد الخيارات. يعتمد خطر الانحناء على سيناريوهين للتحمل يضمنان صدمة صاعدة وصدمة هابطة لكل عامل خطر تنظيمي.

(د) تحدد مقاييس المخاطر الثلاثة المذكورة أعلاه الأوزان الترجيحية للمخاطر التي يجب تطبيقها على حساسيات عوامل الخطر التنظيمية. يتم تجميع الحساسيات المرجحة بالمخاطر باستخدام معلمات الارتباط المحددة لرصد فوائد التنويع بين عوامل الخطر بهدف حساب متطلبات رأس المال الإجمالية. من أجل معالجة خطر زيادة أو نقصان الارتباطات في فترات الضغط المالي، يجب على البنك حساب ثلاث قيم لمتطلبات رأس المال بموجب طريقة الحساسيات بناءً على ثلاثة سيناريوهات مختلفة على القيم المحددة لمعلمات الارتباط على النحو الموصوف في[6.7] و [7.7]].

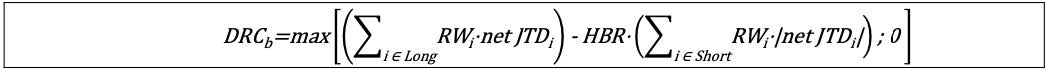

(2) يرصد متطلب رأس المال لمخاطر التخلف عن السداد مخاطر الانتقال للتخلف عن السداد لدى الأدوات الخاضعة لمخاطر الائتمان المنصوص عليها في [2.8]. تتم معايرته على أساس معالجة مخاطر الائتمان في الدفتر المصرفي من أجل تقليل التناقض المحتمل في متطلبات رأس المال لتعرضات مماثلة لمخاطر في جميع أنحاء البنك. يُسمح ببعض الاعتراف بالتحوط لأنواع مماثلة من التعرضات (الشركات، والجهات السيادية، والحكومات المحلية/البلديات).

(3) يدرك البنك المركزي أنه لا يمكن رصد جميع مخاطر السوق في النهج المعياري، حيث قد يتطلب ذلك وجود نظام معقد من دون مسوغ. لذا تم إضافة المخاطر المتبقية لضمان وجود تغطية كافية لمخاطر السوق للأدوات المحددة في [2.9]. طريقة حساب إضافة المخاطر المتبقية منصوص عليها في [8.9].

تعريف محفظة تداول الارتباط

5.6 تعريف محفظة تداول الارتباط لغرض حساب متطلبات رأس مال لمخاطر الفارق الائتماني بموجب طريقة الحساسيات ومتطلبات رأس المال لمخاطر التخلف عن السداد هو أنها مجموعة الأدوات التي تلبي متطلبات (1) أو (2) أدناه.

(1) الأداة عبارة عن مركز توريق يلبي المتطلبات التالية:

(أ) الأداة ليست مركزًا لإعادة التوريق، ولا مشتقًا من التعرضات للتوريق التي لا توفر حصة متناسبة في عائدات شريحة التوريق، حيث يكون تعريف مركز التوريق مطابقًا للتعريف المستخدم في إطار مخاطر الائتمان.

(ب) جميع الكيانات المرجعية عبارة عن منتجات ذات اسم واحد، بما في ذلك مشتقات الائتمان ذات الاسم الواحد، والتي يوجد لها سوق سائلة ثنائية الاتجاه10، بما في ذلك المؤشرات المتداولة على تلك الكيانات المرجعية.

(ج) لا تشير الأداة إلى أصل أساسي يتم التعامل معه باعتباره تعرضًا للبيع بالتجزئة، أو تعرضًا للرهن العقاري السكني، أو تعرضًا للرهن العقاري التجاري بموجب النهج المعياري لمخاطر الائتمان.

(د) لا تشير الأداة إلى مطالبة على كيان ذي غرض خاص.

(2) الأداة عبارة عن تحوط غير مورق لمركز موصوف أعلاه.

10 تعتبر السوق ثنائية الاتجاه قائمةً عندما توجد عروض مستقلة حقيقية للشراء والبيع بحيث يمكن تحديد سعر مرتبط بشكل معقول بسعر البيع الأخير أو أسعار العرض والطلب التنافسية الحالية الحقيقية في غضون يوم واحد وتتم تسوية المعاملة بهذا السعر في إطار زمني قصير نسبيًا وفقا للعرف التجاري.

7- النهج المعياري: الطريقة المستندة إلى الحساسيات

المفاهيم الرئيسية لطريقة الحساسيات

1.7 يتم استخدام حساسيات الأدوات المالية لقائمة محددة من عوامل الخطر لحساب متطلبات رأس المال لمخاطر دلتا وفيغا والانحناء. يتم حساب الأوزان الترجيحية حسب المخاطر لهذه الحساسيات ثم تجميعها، أولاً داخل مجموعات المخاطر (عوامل الخطر ذات الخصائص المشتركة) ثم عبر مجموعات ضمن نفس فئة المخاطر على النحو المحدد في [8.7] إلى [14.7]. فيما يلي المصطلحات المستخدمة في طريقة الحساسيات:

(1) فئة الخطر: سبع فئات خطر محددة (في [39.7] إلى [89.7]).

(أ) خطر سعر الفائدة العام (GIRR)

(ب) خطر الفارق الائتماني (CSR): أدوات غير مورقة

(ج) خطر الفارق الائتماني: الأدوات المورقة (غير محفظة تداول الارتباط)

(د) خطر الفارق الائتماني: الأدوات المورقة (محفظة تداول الارتباط أو CTP)

(هـ) خطر الأسهم

(و) خطر السلع الأساسية

(ز) خطر الصرف الأجنبي

(2) عامل الخطر: المتغيرات (على سبيل المثال سعر الأسهم أو فترة الاستحقاق لمنحنى سعر الفائدة) التي تؤثر على قيمة الأداة كما هو محدد في [8.7] إلى [14.7]

(3) المجموعة: مجموعة من عوامل الخطر التي يتم تجميعها معًا حسب الخصائص المشتركة (مثل جميع فترات استحقاق منحنيات أسعار الفائدة لنفس العملة) على النحو الموصوف في [39.7] إلى [89.7].

(4) مركز الخطر: جزء من أخطار الأداة ذو صلة بعامل المخاطرة. منهجيات حساب مراكز الخطر لمخاطر دلتا وفيغا والانحناء موصوفة في[3.7] إلى [5.7] و[15.7] إلى [26.7].

(أ) بالنسبة لمخاطر دلتا وفيغا، فإن مركز الخطر هو حساسية لعامل الخطر.

(ب) بالنسبة لخطر الانحناء، يعتمد مركز الخطر على الخسائر الناجمة عن سيناريوهين للتحمل. (5) متطلب رأس المال للمخاطر: مقدار رأس المال الذي ينبغي للبنك الاحتفاظ به نتيجة للمخاطر التي يتحملها؛ ويتم حسابه كمجموع مراكز الخطر أولاً على مستوى المجموعة، ثم عبر المجموعات داخل فئة المخاطر المحددة لطريقة الحساسيات كما هو موضح في [3.7] إلى [7.7].

الأدوات الخاضعة لكل مكون من مكونات طريقة الحساسيات

2.7 ينطوي تطبيق طريقة الحساسيات على خضوع جميع الأدوات الموجودة في مكاتب التداول كما هو موضح في [4] والقائمة على طريقة الحساسيات (أي باستثناء الأدوات حيث تكون القيمة في أي نقطة زمنية مدفوعة تمامًا بأصل أساسي غير عادي كما هو موضح في [3.9])، لمتطلبات رأس المال لمخاطر دلتا. كما تخضع الأدوات المحددة في (1) إلى (4) لمتطلبات رأس المال لمخاطر فيغا والانحناء:

(1) أي أداة ذات خيارية11.

(2) أي أداة ذات خيار مضمن للدفع المسبق12 تعتبر أداة ذات خيارية وفقًا لما ورد أعلاه (1). يخضع الخيار المضمن لمخاطر فيغا والانحناء في ما يتعلق بفئات مخاطر أسعار الفائدة والفارق الائتماني (لعدم التوريق والتوريق). عندما يكون خيار الدفع المسبق خيارًا سلوكيًا، فقد تخضع الأداة أيضًا لإضافة المخاطر المتبقية (RRAO) وفقًا لـ [9]. يجب أن يعكس نموذج تسعير البنك مثل هذه الأنماط السلوكية عند الاقتضاء. بالنسبة لشرائح التوريق، قد تتضمن الأدوات الموجودة في المحفظة المورقة خيارات مضمنة للدفع المسبق أيضًا. في هذه الحالة، قد تخضع شريحة التوريق لإضافة المخاطر المتبقية.

(3) الأدوات التي لا يمكن كتابة تدفقاتها النقدية كدالة خطية للقيمة المكافئة الأساسية. على سبيل المثال، لا يمكن كتابة التدفقات النقدية التي يولدها خيار فانيليا عادي كدالة خطية (حيث تمثل الحد الأقصى للسعر الفوري وسعر التنفيذ). لذا تخضع جميع الخيارات لمخاطر فيغا ومخاطر الانحناء. الأدوات التي يمكن كتابة تدفقاتها النقدية كدالة خطية للقيمة المكافئة الأساسية هي أدوات من دون خيارية (على سبيل المثال، يمكن كتابة التدفقات النقدية الناتجة عن سند يحمل قسيمة كدالة خطية) ولا تخضع لمتطلبات رأس المال لمخاطر فيغا أو مخاطر الانحناء.

(4) يمكن حساب مخاطر الانحناء لجميع الأدوات الخاضعة لمخاطر دلتا، وليس فقط تلك الخاضعة لمخاطر فيغا كما هو محدد في (1) إلى (3) أعلاه. على سبيل المثال، عندما يدير البنك المخاطر غير الخطية للأدوات ذات الخيارية والأدوات الأخرى بشكل شمولي، فقد يختار البنك تضمين الأدوات من دون الخيارية في حساب مخاطر الانحناء. يُسمح بهذه المعالجة مع مراعاة القيود التالية كافةً:

(أ) ينبغي تطبيق استخدام هذا النهج بشكل متسق طوال الوقت.

(ب) يجب حساب مخاطر الانحناء لجميع الأدوات الخاضعة لطريقة الحساسيات..

11 على سبيل المثال، كل أداة تكون خيارًا أو تتضمن خيارًا (مثل الخيار المضمن مثل قابلية التحويل أو الدفع المسبق المعتمد على السعر والذي يخضع لمتطلبات رأس المال لمخاطر السوق). تتضمن القائمة غير الشاملة للأدوات ذات الخيارية ما يلي: خيارات الشراء، وخيارات البيع، والحدود القصوى، والحدود الأدنى، وخيارات المبادلة، وخيارات الحاجز، والخيارات غير العادية.

12 الأداة التي تتمتع بخيار السداد المسبق هي أداة دين تمنح المدين الحق في سداد جزء من أصل الدين أو كامله قبل تاريخ الاستحقاق التعاقدي من دون الحاجة إلى التعويض عن أي فائدة ضائعة. يمكن للمدين ممارسة هذا الخيار مع تحقيق ربح مالي للحصول على التمويل على مدى فترة الاستحقاق المتبقية للأداة بسعر أقل بطرق أخرى في السوق.عملية حساب متطلبات رأس المال وفق الطريقة القائمة على الحساسيات

3.7 على النحو المحدد في [1.7], يتم حساب متطلبات رأس المال وفق الطريقة القائمة على الحساسيات من خلال تجميع متطلبات رأس المال لدلتا وفيغا والانحناء. الفقرات ذات الصلة التي تصف هذه العملية هي:

(1) عوامل الخطر لمخاطر دلتا وفيغا والانحناء لكل فئة من فئات المخاطر معرفة في [8.7] إلى [14.7].

(2) طرق حساب حساسية الوزن الترجيحي لعوامل الخطر وتجميعها لحساب مراكز المخاطر لدلتا وفيعا لكل فئة من فئات المخاطر المحددة في [7.4] و [15.7] إلى [95.7]، والتي تتضمن تعريف حساسيات دلتا وفيغا، وتعريف المجموعات، والأوزان الترجيحية للمخاطر التي يجب تطبيقها على عوامل الخطر، ومعلمات الارتباط.

(3) طرق حساب مخاطر الانحناء موصوفة في [7.5] و [96.7] إلى [101.7]، والتي تتضمن تعريف المجموعات والأوزان الترجيحية المخاطر ومعلمات الارتباط.

(4) يجب تجميع متطلبات رأس المال على مستوى فئات المخاطر المحسوبة أعلاه للحصول على متطلبات رأس المال على مستوى المحفظة بالكامل كما هو موضح في [6.7] و [7.7].

حساب متطلبات رأس المال لمخاطر دلتا وفيغا لكل فئة من فئات المخاطر

4.7 يجب على البنك تحديد حساسية أدواته لمجموعة من عوامل المخاطر المحددة في كل فئة من فئات المخاطر، والأوزان الترجيحية للمخاطر لتلك الحساسيات، وتجميع الحساسيات الموزونة بالمخاطر الناتجة بشكل منفصل لمخاطر دلتا وفيغا باستخدام النهج المفصل التالي:

(1) لكل عامل خطر (على النحو الموصوف في [8.7] إلى [14.7])، يتم تحديد الحساسية كما هو موضح في [15.7] إلى [38.7].

(2) يجب تقاص الحساسيات لنفس عامل الخطر للتوصل إلى حساسية صافية Sk عبر جميع الأدوات في المحفظة لكل عامل خطر k. عند حساب الحساسية الصافية، تنبغي مقاصة جميع الحساسيات لنفس عامل الخطر المعني (على سبيل المثال، جميع الحساسيات لنقطة فترة الاستحقاق لمدة عام واحد لمنحنى مبادلة Euribor لمدة ثلاثة أشهر) من أدوات الاتجاه المعاكس، بغض النظر عن الأداة المستمد منها. على سبيل المثال، إذا كانت محفظة البنك مكونة من مبادلتين لسعر الفائدة على Euribor لمدة ثلاثة أشهر بنفس السعر الثابت ونفس القيمة المكافئة ولكن في اتجاه متعاكس، سيكون خطر سعر الفائدة العام (GIRR) على هذه المحفظة صفرًا.

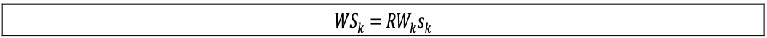

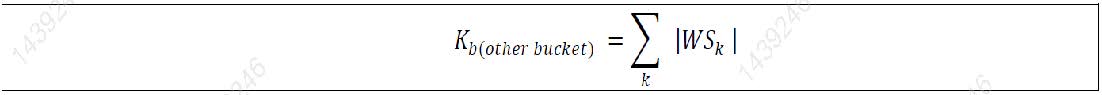

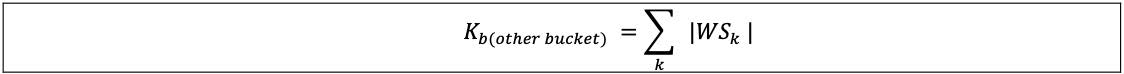

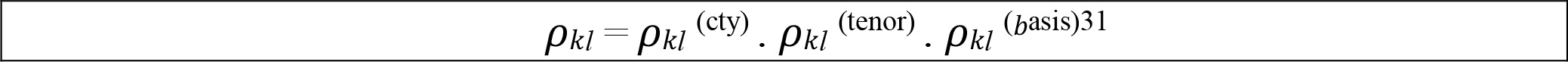

(3) الحساسية المرجحة WSk هي حاصل ضرب الحساسية الصافية Sk والوزن الترجيحي المقابل للمخاطر RWk على النحو المحدد في [39.7] إلى [95.7]

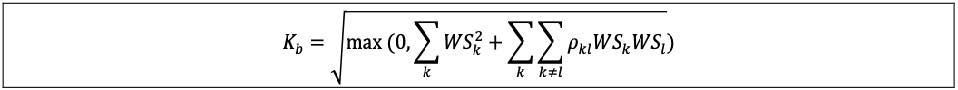

(4) ضمن المجموعات المجمعة: يجب تحديد مركز المخاطر لمجموعة دلتا (وفيغا على التوالي) b' Kb' من خلال تجميع الحساسيات المرجحة لعوامل الخطر داخل نفس المجموعة باستخدام الارتباط الموصوف ρkɭ الموضح في المعادلة التالية، حيث يتم تعيين الكمية داخل دالة الجذر التربيعي عند الصفر:

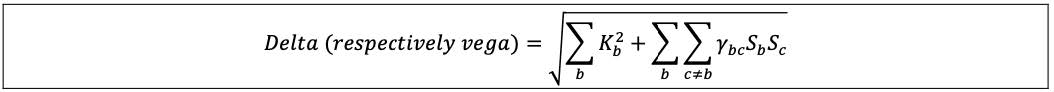

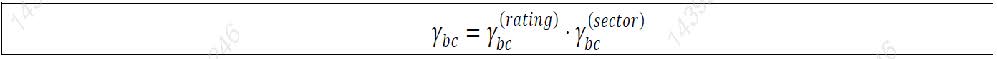

(5) التجميع عبر المجموعات: يتم حساب متطلبات رأس المال لمخاطر دلتا (وفيغا على التوالي) من خلال تجميع مراكز المخاطر عبر مجموعات دلتا (وفيغا على التوالي) داخل كل فئة من فئات المخاطر باستخدام الارتباطات الموصوفة المقابلة γbc على النحو الموضح في المعادلة التالية، حيث:

(أ) Sb = ∑k WSk لجميع عوامل الخطر في المجموعة b، و Sc = ∑k WSk في المجموعة c.

(ب) إذا كانت هذه القيم لدى Sb و Sc موصوفةً في [4.7] (5) (أ) تنتج رقمًا سالبًا للمجموع الإجمالـي لـ

∑b Kb2 + ∑b ∑c≠b γbc SbSc'يتعين على البنك حساب متطلبات رأس المال لمخاطرة دلتا (وفيغا على التوالي) باستخدام مواصفات بديلة حيث:

(1) Sb=الحد الأقصى [الحد الأدنى (∑k WSk, Kb), - Kb] لجميع عوامل الخطر في المجموعة b؛ و

(2) Sc=الحد الأقصى [الحد الأدنى (∑k WSk, Kc), - Kc] لجميع عوامل الخطر في المجموعة c.

حساب متطلبات رأس المال لمخاطر الانحناء لكل فئة من فئات المخاطر

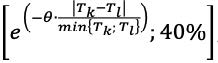

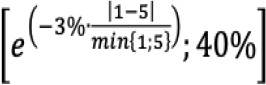

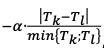

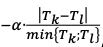

5.7 لحساب متطلبات رأس مال لمخاطر الانحناء لكل فئة من فئات المخاط، يجب على البنك تطبيق صدمة تصاعدية وصدمة تنازلية على كل عامل خطر محدد وحساب الخسارة التدريجية للأدوات الحساسة لعامل الخطر المعني بالإضافة إلى التي تم رصدها بالفعل في متطلبات رأس المال لمخاطر لدلتا باستخدام النهج المفصل التالي:

(1) بالنسبة لكل أداة حساسة لعامل خطر الانحناء k، يجب تطبيق صدمة تصاعدية وصدمة تنازلية على k. حجم الصدمة (أي الوزن الترجيحي للمخاطر) موصوف في[98.7] و [99.7].

(أ) على سبيل المثال، بالنسبة لخطر سعر الفائدة العام "GIRR"، يجب تحويل جميع فترات الاستحقاق لجميع منحنيات أسعار الفائدة الخالية من المخاطر داخل عملة معينة (على سبيل المثال، Euribor لثلاثة أشهر، أو Euribor لستة أشهر، أو Euribor لمدة عام، وما إلى ذلك بالنسبة لليورو) إلى الأعلى من خلال تطبيق الوزن الترجيحي للمخاطر كما هو موضح في [99.7]. الخسارة المحتملة الناتجة لكل أداة، بعد خصم مراكز مخاطر الدلتا، هي نتيجة السيناريو الصاعد. ينبغي اتباع نفس النهج في السيناريو الهابط.

(ب) إذا كان سعر الأداة يعتمد على عدة عوامل خطر، فيجب تحديد مخاطر الانحناء بشكل منفصل لكل عامل خطر

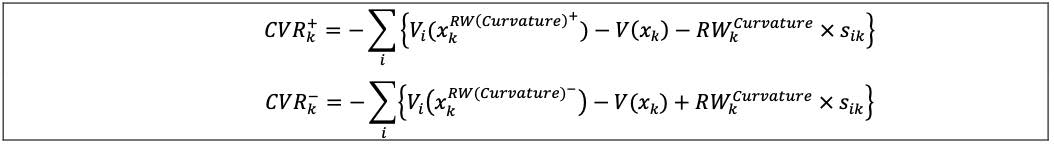

(2) يتم حساب صافي متطلب رأس المال لمخاطر الانحناء، والذي يتم تحديده من خلال قيم مخاطر الانحناء  CVR و

CVR و CVR لمحفظة البنك لعامل المخاطرة (k) الموصوف أعلاه [5.7] (1) بالمعادلة أدناه. تحسب المعادلة الخسارة التدريجية الإجمالية التي تتجاوز متطلبات رأس مال لدلتا للصدمات الموصوفة، حيث

CVR لمحفظة البنك لعامل المخاطرة (k) الموصوف أعلاه [5.7] (1) بالمعادلة أدناه. تحسب المعادلة الخسارة التدريجية الإجمالية التي تتجاوز متطلبات رأس مال لدلتا للصدمات الموصوفة، حيث

(أ) (i) هي أداة تخضع لمخاطر الانحناء المرتبطة بعامل الخطر (k)؛ و

(ب) xk هي المستوى الحالي لعامل الخطر (k) و

(ج) Vi(Xk)هي سعر الأداة (i) في المستوى الحالي لعامل الخطر (k)؛ و

(د) Vi (Xk(RW (الانحناء)+)) و Vi (Xk(RW (الانحناء)-)) يشير إلى سعر الأداة i بعد نقلxk (أي “صدمها”) صعودًا وهبوطًا على التوالي؛ و

(هـ) (الانحناء) هو الوزن الترجيحي للمخاطر لعامل خطر الانحناء (k) للأداة (i)؛ و

(و) Sik هي حساسية دلتا للأداة (i) في ما يتعلق بعامل خطر دلتا المقابل لعامل خطر الانحناء (k)، حيث:

(1) بالنسبة لفئات مخاطر الصرف الأجنبي والأسهم،Sik هي حساسية دلتا للأداة (i)؛ و

(3) بالنسبة لفئات مخاطر خطر سعر الفائدة العام (GIRR) ومخاطر الفارق الائتماني (CSR) ومخاطر السلع، Sik هو مجموع حساسيات دلتا لجميع فترات الاستحقاق للمنحنى ذي الصلة للأداة (i) في ما يتعلق بعامل خطر الانحناء (k).

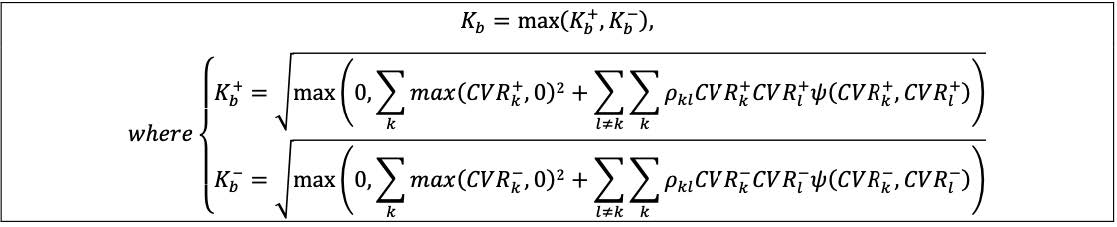

(3) ضمن تجميع المجموعات: يجب تجميع التعرض لمخاطر الانحناء داخل كل مجموعة باستخدام الارتباط الموصوف المقابل ρkɭ كما هو موضح في المعادلة التالية، حيث:

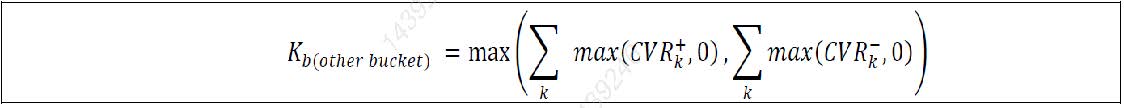

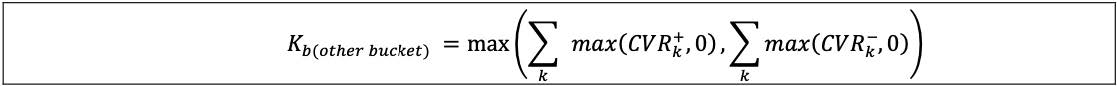

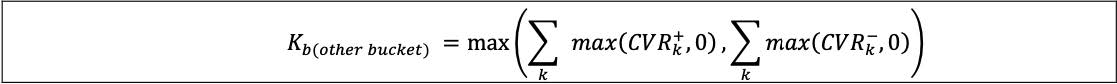

(أ) تُحدد متطلبات رأس المال على مستوى المجموعة (Kb) على أنها الأكبر من متطلبات رأس المال في ظل السيناريو الصاعد (  ) ومتطلب رأس المال في ظل السيناريو الهابط (

) ومتطلب رأس المال في ظل السيناريو الهابط ( Kb). من الجدير بالذكر أن اختيار السيناريوهات الصاعدة والهابطة ليس بالضرورة هو نفسه عبر السيناريوهات ذات الارتباطات العالية والمتوسطة والمنخفضة المحددة في [6.7].

Kb). من الجدير بالذكر أن اختيار السيناريوهات الصاعدة والهابطة ليس بالضرورة هو نفسه عبر السيناريوهات ذات الارتباطات العالية والمتوسطة والمنخفضة المحددة في [6.7].

(i) حيث K  = Kb، وسيطلق على هذا مصطلح “اختيار السيناريو الصاعد”.

= Kb، وسيطلق على هذا مصطلح “اختيار السيناريو الصاعد”.

(ب) حيث Kb  = Kb سيطلق على هذا مصطلح "اختيار السيناريو الهابط".

= Kb سيطلق على هذا مصطلح "اختيار السيناريو الهابط".

(ج) في الحالة الخاصة حيث  k

k = kb إذا كان

= kb إذا كان  kCVR

kCVR >∑k CVR∑، سيعتبر في هذه الحالة أن الاختيار وقع على السيناريو الصاعد؛ ويقع الاختيار على السيناريو الهابط بخلاف ذلك.

>∑k CVR∑، سيعتبر في هذه الحالة أن الاختيار وقع على السيناريو الصاعد؛ ويقع الاختيار على السيناريو الهابط بخلاف ذلك.

(ب) Ψ(CVRk، CVRɭ) تكون قيمته 0 إذا كان لكل من CVRk و CVRɭ قيم سالبة والقيمة 1 بخلاف ذلك.

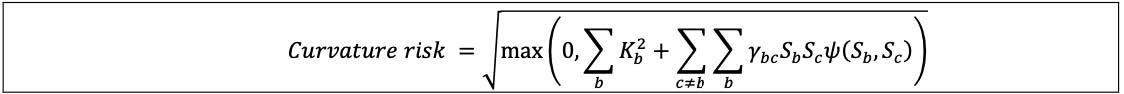

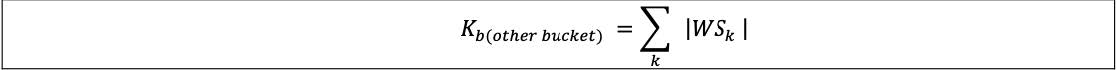

(4) التجميع عبر المجموعات: يجب بعد ذلك تجميع مراكز مخاطر الانحناء عبر المجموعات داخل كل فئة من فئات المخاطر، باستخدام الارتباطات الموصوفة المقابلةγbc، حيث:

(أ)

Sb = ∑k CVR لجميع عوامل الخطر في المجموعة ب، عندما يتم اختيار السيناريو الصاعد للمجموعة ب في (3) (أ) أعلاه.

Sb = ∑k CVR بخلاف ذلك؛ و

Sb = ∑k CVR بخلاف ذلك؛ و

(ب) (Sb, Sc) تكون قيمتها 0 إذا كان لكل من Sb و Sc قيم سالبة وقيمة 1 بخلاف ذلك.

يجب أن تكون دلتا المستخدمة في حساب متطلبات رأس المال لمخاطر الانحناء هي نفسها دلتا المستخدمة في حساب متطلبات رأس المال لمخاطر دلتا. يجب أيضًا استخدام الافتراضات المستخدمة لحساب دلتا (أي دلتا الثابتة للتقلبات العادية أو طبيعية اللوغاريتمات) لحساب السعر المنقول أو المصدوم للأداة.

[17.7] تنص على أن البنوك يجب أن تحدد كل سيناريو من سيناريوهات حساسية دلتا وفيغا والانحناء على أساس أسعار الأدوات أو نماذج التسعير التي تستخدمها وحدة مستقلة لمراقبة المخاطر داخل البنك للإبلاغ عن مخاطر السوق أو الأرباح والخسائر الفعلية إلى الإدارة العليا. ينبغي للبنوك استخدام حساسيات السعر الصفري أو سعر السوق بما يتفق مع نماذج التسعير المشار إليها في تلك الفقرة.

حساب متطلبات رأس المال وفق طريقة الحساسيات المجمعة

6.7 من أجل معالجة خطر زيادة أو نقصان الارتباطات في فترات الضغط المالي، يجب تكرار تجميع متطلبات رأس المال على مستوى المجموعة ومتطلبات رأس المال على مستوى فئة المخاطر لكل فئة مخاطر لمخاطر دلتا وفيغا والانحناء كما هو محدد في [4.7] إلى [5.7]، بما يتوافق مع ثلاثة سيناريوهات مختلفة على القيم المحددة لمعلمة الارتباط ρkɭ (الارتباط بين عوامل الخطر داخل المجموعة) وγbc (الارتباط عبر المجموعات ضمن فئة الخطر).

(1) في سيناريو "الارتباطات المتوسطة"، تنطبق معلمات الارتباط ρkɭ وγbcعلى النحو الموصوف في [39.7] إلى [101.7].

(2) في سيناريو "الارتباطات المرتفعة"، يتم ضرب ρkɭ و γbc الموصوفين في [39.7] إلى [101.7] بشكل موحد في 1.25، مع خضوع ρkɭ و γbc لحد أقصى يبلغ 100%.

(3) في سيناريو "الارتباطات المنخفضة"، يتم تغيير معلمات الارتباطρkɭ و γbc الموصوفين في [39.7] إلى [101.7] بـ  ρ = الحد الأقصى

ρ = الحد الأقصى  ρkɭ - 100%;75% x ρkɭ)γ2x ) و = الحد الاقصى (2x γbc -100%;75%x γbc).

ρkɭ - 100%;75% x ρkɭ)γ2x ) و = الحد الاقصى (2x γbc -100%;75%x γbc).

7.7 يتم تجميع إجمالي متطلبات رأس المال في طريقة الحساسيات على النحو التالي:

(1) بالنسبة لكل من سيناريوهات الارتباط الثلاثة، يجب على البنك ببساطة أن يجمع متطلبات رأس المال المحسوبة بشكل منفصل لدلتا وفيغا والانحناء لجميع فئات المخاطر لتحديد متطلبات رأس المال الإجمالية لهذا السيناريو.

(2) متطلبات رأس المال القائمة على الحساسيات هي أكبر متطلبات رأس مال بين السيناريوهات الثلاثة.

(أ) لحساب متطلبات رأس المال لجميع الأدوات في جميع مكاتب التداول باستخدام النهج المعياري كما هو موضح في[10.3] (1) و[2.17] و[40.13]، يتم حساب متطلبات رأس المال لجميع الأدوات في جميع مكاتب التداول.

لحساب متطلبات رأس المال لكل مكتب تداول باستخدام النهج المعياري كما لو كان هذا المكتب محفظة تنظيمية مستقلة على النحو المحدد في [8.3] (2)، يتم حساب متطلبات رأس المال بموجب كل سيناريو ارتباط ومقارنتها على مستوى كل مكتب تداول، ويتم أخذ الحد الأقصى لكل مكتب تداول كمتطلب رأس مال.

الطريقة القائمة على الحساسية: تعريفات عامل الخطر والحساسية

تعريفات عامل الخطر لمؤشر دلتا وفيغا والانحناء

8.7 عوامل المخاطر العامة لأسعار الفائدة:

(1) عامل دلتا للمخاطر العامة لأسعار الفائدة: عوامل مؤشر دلتا للمخاطر العامة لأسعار الفائدة تتحدد على أساس بُعديْن اثنين: (1) منحنى عائد خالٍ من المخاطر لكل عملة يتم فيها تقييم الأدوات الحساسة لسعر الفائدة و(2) مدد العقود التالية: 0.25 عام، 0.5 عام، عام واحد، عامين، 3 أعوام، 5 أعوام، 10 أعوام، 15 عامًا، 20 عامًا و30 عامًا، التي يتم تعيين عوامل مؤشر دلتا لها.13.

(أ) يجب إنشاء منحنى العائد الخالي من المخاطر لكل عملة باستخدام أدوات سوق المال الموجودة في دفتر التداول، التي تحتوي على أقل مخاطر ائتمانية، مثل مقايضات المؤشر لليلة واحدة. بدلاً من ذلك، يجب أن يعتمد منحنى العائد الخالي من المخاطر على واحد أو أكثر من منحنيات المقايضة الضمنية للسوق التي يستخدمها البنك لتمييز المراكز للسوق. على سبيل المثال، منحنيات مقايضة السعر المعروض بين البنوك (BOR).

(ب) عندما تكون البيانات حول منحنيات المقايضة الضمنية للسوق الموضحة في الفقرة (1)(أ) أعلاه غير كافية، يمكن اشتقاق منحنى العائد الخالي من المخاطر من منحنى السندات السيادية الأنسب لعملة معينة. في مثل هذه الحالات، لا تُعفى مؤشرات الحساسية المرتبطة بالسندات السيادية من متطلبات رأس مال مخاطر فروق أسعار الائتمان: عندما لا يتمكن البنك من إجراء التفكيك y=r+cs، يتم تخصيص أي حساسية تجاه y لكل من المخاطر العامة لأسعار الفائدة وفئات مخاطر فروق أسعار الائتمان حسب الاقتضاء مع تحديد عامل الخطر والحساسية وفقًا للنهج الموحد. تطبيق منحنيات المقايضة على مؤشرات الحساسية المستمدة من السندات للمخاطر العامة لأسعار الفائدة لن يؤدي إلى تغيير متطلبات مخاطر الأساس التي يجب أخذها في الاعتبار بين منحنيات مقايضات السندات والتقصير الائتماني في فئة مخاطر فروق أسعار الائتمان.

(c) لأغراض تكوين منحنى العائد الخالي من المخاطر لكل عملة، يجب اعتبار منحنى مقايضات المؤشر لليلة واحدة (مثل منحنى مقايضة سعر الفائدة بين بنوك الاتحاد الأوروبي أو سعر قياسي جديد) ومنحنى مقايضة السعر المعروض بين البنوك (مثل سعر الفائدة بين البنوك باليورو لمدة 3 شهور أو سعر قياسي جديد) منحنيين مختلفين. واثنان من منحنيات السعر المعروض بين البنوك لهما أجلا استحقاق مختلفان (مثلاً: سعر الفائدة بين البنوك باليورو لأجل 3 أشهر و سعر الفائدة بين البنوك باليورو لأجل 6 أشهر) يجب اعتبارهما منحنيين مختلفين. يجب اعتبار منحنى العملة الداخلي والخارجي (على سبيل المثال منحنى الروبية الهندي الداخلي ومنحنى الروبية الهندية الخارجي) منحنيين مختلفين.

(2) تشمل عوامل خطر دلتا العامة لأسعار الفائدة منحنى مسطح لمعدلات التضخم الضمنية في السوق لكل عملة لها هيكل مدة غير معترف به كعامل خطر.

(أ) تؤدي الحساسية لمعدل التضخم من التعرض للقسائم الضمنية في أداة التضخم إلى متطلبات رأس مال محددة. يجب تجميع جميع مخاطر التضخم للعملة في رقم واحد عن طريق مبلغ بسيط.

(ب) لا يكون عامل الخطر مهمًا للأداة إلا عندما يعتمد التدفق النقدي وظيفيًا على مقياس التضخم (مثلاً: المبلغ الافتراضي أو مدفوعات الفائدة تعتمد على مؤشر أسعار المستهلك). وسيتم تطبيق عوامل المخاطر العامة لأسعار الفائدة بخلاف مخاطر التضخم على مثل هذه الأداة على الرغم من ذلك.

(ج) يُنظر أيضًا في مخاطر معدل التضخم بالإضافة إلى الحساسية لأسعار الفائدة بالنسبة إلى نفس الأداة، ويجب تخصيصها وفقًا لإطار المخاطر العامة لأسعار الفائدة في هيكل المدة لمنحنى العائد الخالي من المخاطر ذي الصلة بنفس العملة.

(3) تشمل عوامل خطر دلتا للمخاطر العامة لأسعار الفائدة أيضًا واحدًا من اثنين من عوامل خطر الأساس المحتملة للعملات المتقاطعة14 لكل عملة (أي لكل مجموعة من مجموعات المخاطر العامة لأسعار الفائدة) مع عدم الاعتراف بهيكل المدة كعامل خطر (أي أن كلاً من منحنيات أساس العملات المتقاطعة مسطح).

(أ) إن عاملي الخطر للعملات المتقاطعة هما أساس كل عملة على الدولار الأمريكي أو أساس كل عملة على اليورو. على سبيل المثال، البنك المقوّم بالدولار الأسترالي الذي يتداول مقايضة أساس لزوج عملات متقاطع ين ياباني/دولار أمريكي سيكون له حساسية تجاه زوج الأساس الين الياباني/الدولار الأمريكي لكن ليس لأساس الين الياباني/اليورو.

(ب) أساس أزواج العملات المتقاطعة التي لا علاقة لها بأساسات الدولار الأمريكي أو اليورو يجب أن يُحسب إما على "الأساس على الدولار" أو "الأساس على اليورو" ولكن ليس كليهما. وسيتم تطبيق عوامل المخاطر العامة لأسعار الفائدة بخلاف مخاطر أساس العملات المتقاطعة على مثل هذه الأداة على الرغم من ذلك.

(ج) يُنظر أيضًا في مخاطر أساس العملات المتقاطعة بالإضافة إلى الحساسية لأسعار الفائدة بالنسبة إلى نفس الأداة، ويجب تخصيصها وفقًا لإطار المخاطر العامة لأسعار الفائدة في هيكل المدة لمنحنى العائد الخالي من المخاطر ذي الصلة بنفس العملة.

(4) مؤشر فيغا للمخاطر العامة لأسعار الفائدة: فيما يتعلق بكل عملة، عوامل خطر فيغا للمخاطر العامة لأسعار الفائدة هي التقلبات الضمنية للخيارات المرتبطة بأساسات حساسة للمخاطر العامة لأسعار الفائدة؛ كما هو محدد على بُعدين اثنين:15

(أ) أجل استحقاق الخيار: التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(ب) الاستحقاق المتبقي لأساس الخيار عند تاريخ انتهاء صلاحية الخيار: التقلب الضمني للخيار حسبما تم تعيينه إلى اثنين (أو واحد) من الآجال التالية للاستحقاق المتبقي: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(5) الانحناء في سياق المخاطر العامة لأسعار الفائدة:

(أ) تتحدد عوامل الانحناء ضمن المخاطر العامة لأسعار الفائدة على بُعد واحد فقط: منحنى العائد الخالي من المخاطر لكل عملة مع عدم وجود تفكيك لهيكل المدة. على سبيل المثال، منحنيات اليورو وسعر الفائدة بين بنوك الاتحاد الأوروبي وسعر الفائدة بين البنوك باليورو لمدة 3 شهور وسعر الفائدة بين البنوك باليورو لمدة 6 شهور يجب أن تتغير في نفس الوقت من أجل حساب متطلبات رأس مال مخاطر منحنى العائد الخالي من المخاطر المتعلقة باليورو. ولحساب جميع مؤشرات الحساسية، يجب تغيير جميع الآجال بالتوازي (كما هو محدد لمؤشر دلتا ضمن المخاطر العامة لأسعار الفائدة).

(ب) لا توجد متطلبات رأس مال لمخاطر الانحناء للتضخم ومخاطر أساس العملات المتقاطعة.

(6) المعاملة الواردة أعلاه في الفقرة (1)(ب) لمؤشر دلتا لأسعار الفائدة تنطبق أيضًا على عوامل مؤشر فيغا لأسعار الفائدة وانحناء المخاطر العامة لأسعار الفائدة.

يُمكن إنتاج نتائج مختلفة حسب منهجية الانحناء الخاصة بالبنك، حيث يكون التنويع مختلفًا باختلاف المنهجية. على سبيل المثال، إذا كان سعر الفائدة بين البنوك باليورو لمدة 3 شهور قد تحدد على أنه "فرق سعر بالنسبة إلى سعر الفائدة بين بنوك الاتحاد الأوروبي"، فسيكون هذا المنحنى منحنى فرق سعر ويمكن اعتباره منحنى عائد مختلف لغرض حساب القيمة المحددة مسبقًا لنقطة الأساس (PV01) المرجحة بالمخاطر والتنويع اللاحق. تنص الفقرة [8.7] (1)(ج) على أنه لغرض تحديد منحنى عائد خالي من المخاطر لكل عملة، يجب اعتبار منحنى مقايضة المؤشر لليلة واحدة (مثل سعر الفائدة بين بنوك الاتحاد الأوروبي) ومنحنى السعر المعروض بين البنوك (مثل سعر الفائدة بين البنوك باليورو لمدة 3 أشهر) على أنهما منحنيين مختلفين، مع عوامل خطر متمايزة لكل مجموعة آجال، وذلك لغرض حساب متطلبات رأس المال للمخاطر.

بالنسبة إلى المخاطر العامة لأسعار الفائدة أو مخاطر فروق أسعار الائتمان أو مخاطر الأسهم أو مخاطر السلع أو مخاطر الصرف الأجنبي، يجب إدراج عوامل الخطر تحت آجال محددة. ولا يُسمح للبنوك بإجراء حسابات رأس المال بناءً على آجال الاستحقاق المستخدمة داخليًا. ويجب إدراج عوامل الخطر ومؤشرات الحساسية تحت الآجال المحددة. وكما ذُكر في الحاشية رقم 14 المرتبط بالفقرة [8.7] والحاشية رقم 19 المرتبطة بالفقرة [25.7]، يجب أن يتم توزيع عوامل الخطر والحساسية على الآجال محددة عن طريق الاستقراء الخطي أو طريقة أكثر اتساقًا مع وظائف التسعير التي تستخدمها وظيفة مراقب المخاطر المستقلة لدى البنك لرفع التقارير عن مخاطر السوق أو الأرباح والخسائر إلى الإدارة العليا.

عند حساب متطلبات رأس المال لفروق أسعار الأساس لأزواج العملات المتقاطعة: نظرًا لأن نماذج التسعير تستخدم منحنى فروق أسعار الأساس للعملات المتقاطعة القائم على هيكل الأجل، يجوز للبنوك أن تستخدم منحنى فروق أسعار الأساس للعملات المتقاطعة القائم على هيكل الأجل والحساسيات الإجمالية بالنسبة إلى الآجال الفردية عن طريق المجموع البسيط.

وتدخل حسابات التضخم وأساسات العملات المتقاطعة في متطلبات رأس المال لمؤشر فيغا ضمن المخاطر العامة لأسعار الفائدة. ونظرًا لعدم تحديد بُعد استحقاق لمتطلبات رأس مال مؤشر دلتا للتضخم أو أساسات العملات المتقاطعة (أي الأساس المحتمل للخيار)، يجب النظر في مؤشر فيغا لمخاطر التضخم وأساسات العملات المتقاطعة فقط على طول البُعد الوحيد لأجل استحقاق الخيار.

بالنسبة إلى الأدوات المحددة، يجب حساب متطلبات رأس المال لمؤشر دلتا وفيغا والانحناء لكل من المخاطر العامة لأسعار الفائدة ومخاطر فروق أسعار الائتمان.

عوامل مخاطر معدل إعادة الشراء لأدوات تمويل الدخل الثابت تخضع لمتطلبات رأس المال للمخاطر العامة لأسعار الفائدة. ويجب النظر في منحنى إعادة شراء ملائم لكل عملة.

لا يُسمح بأوزان المخاطر المحددة لأسعار الفائدة وأدوات الائتمان في معيار مخاطر السوق عند تطبيق أوزان المخاطر للمخاطر العامة لأسعار الفائدة أو مخاطر فروق أسعار الائتمان، نظرًا لوجود احتمال أن تكون أسعار الفائدة سلبية (لمنحنيات الين واليورو مثلاً)

9.7 عوامل خطر عدم توريق مخاطر فروق أسعار الائتمان

(1) مؤشر دلتا لعدم توريق مخاطر فروق أسعار الائتمان: عوامل مؤشر دلتا لعدم توريق مخاطر فروق أسعار الائتمان تتحدد على أساس بُعديْن اثنين:

(أ) منحنيات فروق أسعار ائتمان جهة الإصدار المعنية (السندات ومقايضات التقصير الائتماني CDS)؛

(ب) الآجال التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(2) عدم توريق عوامل مؤشر فيغا لمخاطر فروق أسعار الائتمان: عوامل مؤشر فيغا هي التقلبات الضمنية للخيارات التي تشير إلى أسماء جهات إصدار الائتمان المعنية على أنها أساسات (السندات ومقايضات التقصير الائتماني)؛ والتي تتحدد بناءً على بُعد واحد - استحقاق الخيار. وتُعرف بأنها التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(3) انحناء عدم توريق مخاطر فروق أسعار الائتمان: عوامل خطر انحناء عدم توريق مخاطر فروق أسعار الائتمان تتحدد على أساس بُعد واحد: منحنيات فروق أسعار الائتمان لجهة الإصدار المعنية (السندات ومقايضات التقصير الائتماني). على سبيل المثال، منحنى فرق السعر المستنتج من السندات للجهة المُصدرة ومنحنى فرق السعر المستنتج من مقايضة التقصير الائتماني لنفس جهة الإصدار يجب اعتبارهما منحنى واحد لفرق السعر. ولحساب جميع مؤشرات الحساسية، يجب تغيير جميع الآجال بالتوازي (كما هو محدد لمخاطر فروق أسعار الائتمان).

بالنسبة إلى السندات القابلة للاسترداد، يجب حساب الخيارات على العقود الآجلة للسندات السيادية وخيارات السندات ومتطلبات رأس المال لمخاطر دلتا وفيغا والانحناء لكل من المخاطر العامة لأسعار الفائدة ومخاطر فروق أسعار الائتمان.

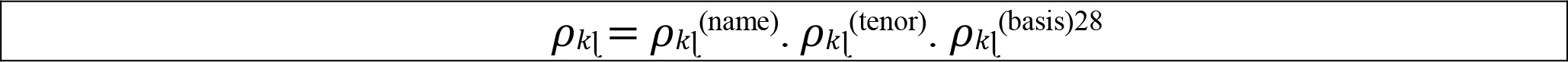

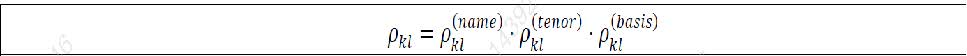

فروق أسعار السندات ومقايضات التقصير الائتماني تعتبر عوامل خطر بموجب الفقرة [19.7] (1)، وpkɭ(الأساس) المُشار إليه في [54.7] و[55.7] يجب أن يعكس أساس مقايضات التقصير الائتماني-السندات فقط.

10.7 توريق مخاطر فروق أسعار الائتمان: عوامل الخطر غير المتعلقة بمحفظة التداول الارتباطي

(1) بالنسبة إلى أدوات التوريق التي لا تفي بتعريف محفظة التداول الائتماني كما هو موضح في الفقرة [5.6] (أي غير المتعلقة بمحفظة التداول الارتباطي)، فإن حساسيات عوامل خطر دلتا (أي بيان التأكيد أو CS01) يجب حسابها في سياق فروق أسعار الشريحة بدلاً من فروق أسعار أساس الأداة.

(2) مؤشر دلتا لتوريق مخاطر فروق أسعار الائتمان (خارج محفظة التداول الارتباطي): عوامل خطر دلتا لتوريق مخاطر فروق أسعار الائتمان تتحدد على أساس بُعديْن اثنين:

(أ) منحنيات فروق أسعار الائتمان في الشريحة؛

(ب) الآجال التالية: 0.5 عام، عام واحد، 3 أعوام ، 5 أعوام، 10 أعوام، التي يتم تعيين عوامل مؤشر دلتا لها.

(3) عوامل خطر فيغا لتوريق مخاطر فروق أسعار الائتمان (خارج محفظة التداول الارتباطي): عوامل خطر فيغا هي التقلبات الضمنية للخيارات التي تشير إلى فروق أسعار الائتمان خارج محفظة التداول الارتباطي على أنها أساسات (السندات ومقايضات التقصير الائتماني)؛ وتتحدد من خلال بُعد واحد - أجل استحقاق الخيار. وتُعرف بأنها التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(4) مخاطر انحناء توريق مخاطر فروق أسعار الائتمان (خارج محفظة التداول الارتباطي): عوامل خطر انحناء توريق مخاطر فروق أسعار الائتمان تعرف من خلال بُعد واحد، منحنيات فروق أسعار الائتمان داخل الشريحة المعنية (السندات ومقايضات التقصير الائتماني). على سبيل المثال، منحنى فرق السعر المستنتج من السندات لشريحة إسبانية من الأوراق المالية المدعومة برهون عقارية سكنية، ومنحنى فرق السعر المستنتج من مقايضة التقصير الائتماني لنفس الشريحة الإسبانية يجب اعتبارهما منحنى واحد لفرق السعر. ولحساب جميع مؤشرات الحساسية، يجب تغيير جميع الآجال بالتوازي.

11.7 توريق مخاطر فروق أسعار الائتمان: عوامل الخطر المتعلقة بمحفظة التداول الارتباطي

(1) بالنسبة إلى أدوات التوريق التي تفي بتعريف محفظة التداول الائتماني كما هو موضح في الفقرة [5.6], فإن حساسيات عوامل خطر دلتا (أي بيان التأكيد أو CS01) يجب حسابها في سياق الأسماء التي تشكل أساس عملية التوريق أو الأداة القائمة على أسلوب ترتيب التخلف عن السداد (nth-to-default).

(2) عوامل دلتا لتوريق مخاطر فروق أسعار الائتمان (داخل محفظة التداول الارتباطي): عوامل خطر دلتا للتداول الارتباطي لمخاطر فروق أسعار الائتمان تتحدد على أساس بُعديْن اثنين:

(أ) منحنيات فروق أسعار ائتمان للأساس المعني (السندات ومقايضات التقصير الائتماني CDS)؛

(ب) الآجال التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام، التي يتم تعيين عوامل مؤشر دلتا لها.

(3) عوامل خطر فيغا لتوريق مخاطر فروق أسعار الائتمان (داخل محفظة التداول الارتباطي): عوامل خطر فيغا هي التقلبات الضمنية للخيارات التي تشير إلى فروق أسعار الائتمان لمحفظة التداول الارتباطية على أنها أساسات (السندات ومقايضات التقصير الائتماني)؛ وتتحدد بناءً على بُعد واحد، أجل استحقاق الخيار. وتُعرف بأنها التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(4) عوامل خطر الانحناء في توريق مخاطر فروق أسعار الائتمان (داخل محفظة التداول الارتباطي): عوامل خطر الانحناء للتداول الارتباطي لمخاطر فروق أسعار الائتمان تتحدد على أساس بُعد واحد، منحنيات فروق أسعار الائتمان للأساس المعني (السندات ومقايضات التقصير الائتماني). على سبيل المثال، منحنى فرق السعر المستنتج من السندات لاسم معين داخل إحدى سلاسل iTraxx ومنحنى فرق السعر المستنتج من مقايضة التقصير الائتماني لنفس الأساس يجب اعتبارهما منحنى واحد لفرق السعر. ولحساب جميع مؤشرات الحساسية، يجب تغيير جميع الآجال بالتوازي.

12.7 عوامل الخطر المتعلقة بالأسهم

(1) دلتا للأسهم: عوامل خطر دلتا للأسهم هي:

(أ) جميع الأسعار الفورية للأسهم؛

(ب) جميع أسعار اتفاقيات إعادة الشراء للأسهم (أسعار إعادة شراء الأسهم).

(2) فيغا للأسهم:

(أ) عوامل خطر فيغا لمخاطر الأسهم هي التقلبات الضمنية للخيارات التي تشير إلى الأسعار الفورية للأسهم على أنها أساسات كما تتحدد بناءً على بُعد واحد، أجل استحقاق الخيار. وتُعرف بأنها التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.

(b) لا توجد متطلبات رأس مال لمخاطر فيغا لمعدلات إعادة شراء الأسهم.

(3) مخاطر الانحناء في الأسهم:

(أ) عوامل خطر انحناء الأسهم هي جميع الأسعار الفورية للأسهم.

لا توجد متطلبات رأس مال لمخاطر الانحناء لمعدلات إعادة شراء الأسهم.

عوامل مخاطر معدل إعادة الشراء لأدوات تمويل الدخل الثابت تخضع لمتطلبات رأس المال للمخاطر العامة لأسعار الفائدة. ويجب النظر في منحنى إعادة شراء ملائم لكل عملة.

13.7 عوامل الخطر المتعلقة بالسلع

(1) دلتا للسلع: عوامل خطر دلتا للسلع هي جميع الأسعار الفورية للسلع. ومع ذلك، بالنسبة إلى بعض السلع مثل الكهرباء (التي تندرج تحت المجموعة 3: الطاقة - الكهرباء وتجارة الكربون) في [82.7] يمكن لعامل الخطر المعني أن يكون إما السعر الفوري أو الآجل، حيث أن المعاملات المتعلقة بالسلع مثل الكهرباء أكثر تكرارًا بالسعر الآجل من معاملات السعر الفوري. عوامل خطر دلتا للسلع تتحدد على أساس بُعديْن اثنين:

(أ) الشروط القانونية فيما يتعلق بموقع تسليم16 السلعة؛

(ب) الوقت المتبقي حتى أجل استحقاق الأداة المتداولة بالآجال التالية: 0 عام، 0.25 عام، 0.5 عام، عام واحد، عامين، 3 أعوام، 5 أعوام، 10 أعوام، 15 عامًا، 20 عامًا، 30 عامًا.

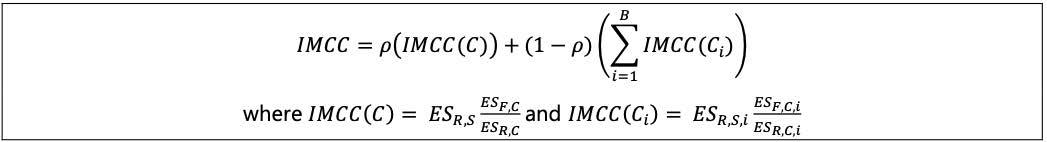

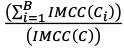

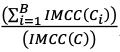

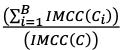

(2) عوامل فيغا للسلع: عوامل خطر فيغا للسلع هي التقلبات الضمنية للخيارات التي تشير إلى الأسعار الفورية للسلع على أنها أساسات. لا يلزم التمييز بين الأسعار الفورية للسلع حسب أجل استحقاق الأساس أو موقع التسليم. وتتحدد عوامل خطر فيغا للسلع بناءً على يُعد واحد، وهو أجل استحقاق الخيار. وتُعرف بأنها التقلب الضمني للخيار حسبما تم تعيينه إلى واحد أو أكثر من آجال الاستحقاق التالية: 0.5 عام، عام واحد، 3 أعوام، 5 أعوام، 10 أعوام.