| 22-14 | يمثل المُدخل A الحد الأدنى الذي سيتم عنده أولاً تخصيص الخسائر داخل المجموعة الأساسية لتعرض التوريق. هذا المُدخل، وهو عبارة عن قيمة عشرية بين الصفر والواحد، يساوي الأكبر من

|

| | (1) | صفر و

|

| | (2) | نسبة

|

| | | (أ) | الرصيد المستحق لجميع الأصول الأساسية في عملية التوريق مطروحًا منه الرصيد المستحق لجميع الشرائح التي تحتل مرتبة أعلى أو مساوية للشريحة التي تحتوي على تعرض التوريق للبنك (بما في ذلك التعرض نفسه) لـ

|

| | | (ب) | الرصيد المستحق لجميع الأصول الأساسية في عملية التوريق.

|

| 22.15 | يمثل المُدخل D الحد الأدنى الذي تؤدي عنده الخسائر داخل المجموعة الأساسية إلى خسارة إجمالية لرأس المال في الشريحة التي يقع فيها تعرض التوريق. هذا المُدخل، وهو عبارة عن قيمة عشرية بين الصفر والواحد، يساوي الأكبر من

|

| | (1) | صفر و

|

| | (2) | نسبة

|

| | | (أ) | الرصيد المستحق لجميع الأصول الأساسية في عملية التوريق مطروحًا منه الرصيد المستحق لجميع الشرائح التي تحتل مرتبة أعلى من الشريحة التي تحتوي على تعرض التوريق للبنك لـ

|

| | | (ب) | الرصيد المستحق لجميع الأصول الأساسية في عملية التوريق.

|

| 22.16 | لأغراض حساب النقاط A وD، يجب الاعتراف بالزيادة في الضمانات وحسابات الاحتياطي الممولة بوصفها شرائح؛ ويجب الاعتراف بالأصول المكونة لهذه حسابات الاحتياطي بوصفها أصول أساسية. يمكن الاعتراف فقط بالجزء الذي يستوعب الخسائر من حسابات الاحتياطي الممولة التي توفر تعزيزاً ائتمانياً بوصفها شرائح وأصول أساسية. لا يجوز تضمين حسابات الاحتياطي غير الممولة، مثل تلك التي سيتم تمويلها من المبالغ المستلمة المستقبلية من التعرضات الأساسية (على سبيل المثال، الفارق الفائض غير المحقق) والأصول التي لا توفر تعزيزًا ائتمانيًا، مثل دعم السيولة النقية، أو مقايضات العملة أو أسعار الفائدة، أو حسابات الضمانات النقدية المتعلقة بهذه الأدوات، في الحساب المذكور أعلاه لـ (أ) و(د). يجب على البنوك أن تأخذ في الاعتبار الجوهر الاقتصادي للمعاملة وتطبق هذه التعريفات بشكل متحفظ في ضوء الهيكل.

|

| 22-17 | يتم التعبير عن المعامل الإشرافي p في سياق نهج SEC-IRBA على النحو التالي، حيث:

|

| | (1) | تمثل 0.3 الحد الأدنى للمعامل p؛

|

| | (2) | (N) يشير إلى العدد الفعّال للقروض في مجموعة الأصول الأساسية، محسوب كما هو موضح في البند 22-20؛

|

| | (3) | KIRB يشير إلى مبلغ رأس المال لمجموعة الأصول الأساسية (كما هو معرف في البنود من 22-2 إلى 22-5)؛

|

| | (4) | LGD يُشير إلى متوسط خسارة التعرض عند التخلف عن السداد مرجحة حسب التعرض لمجموعة الأصول الأساسية، ومحسوب كما هو موضح في البند 22-21)؛

|

| | (5) | MTيُشير إلى تاريخ استحقاق الشريحة محسوب وفقًا للبندين18-22 و18-23؛ و

|

| | (6) | تُحدد المعلمات أ وب وج ود وهـ وفقًا للجدول 32:

|

| | |  |

| جدول البحث عن المعلمات الإشرافية أ وب وج ود وهـ | الجدول 32 | | | أ | ب | ج | د | هـ | | الشركات | الشريحة العليا، متنوعة (N≥25) | 0 | 3.56 | -1.85 | 0.55 | 0.07 | | الشريحة العليا، غير متنوعة (N≥25) | 0.11 | 2.61 | -2.91 | 0.68 | 0.07 | | الشريحة غير العليا، متنوعة (N≥25) | 0.16 | 2.87 | -1.03 | 0.21 | 0.07 | | الشريحة غير العليا، غير متنوعة (N≥25) | 0.22 | 2.35 | -2.46 | 0.48 | 0.07 | | الأفراد | الشريحة العليا | 0 | 0 | -7.48 | 0.71 | 0.24 | | الشريحة غير العليا | 0 | 0 | -5.78 | 0.55 | 0-27 |

|

| 22-18 | إذا كانت مجموعة النُهج الداخلية لتصنيف المخاطر (IRB) الأساسية تتكون من التعرضات في قطاع الأفراد والتعرضات الشاملة، فيجب تقسيم المجموعة إلى مجموعة فرعية واحدة لقطاع الأفراد وأخرى شاملة ومن ثم يجب تقدير قيمة المعامل-p بشكل منفصل لكل مجموعة فرعية (بالإضافة إلى معلمات الإدخال المقابلة N ،KIRB و LGD). وبعد ذلك، ينبغي حساب متوسط مرجح للمعامل p المرجح استنادًا إلى المعاملات p لكل مجموعة فرعية والحجم الاسمي للتعرضات في كل مجموعة فرعية.

|

| 22-19 | إذا طبق البنك النهج الداخلي لتصنيف المخاطر المرتبطة بالتوريق( SEC-IRBA) على مجموعة مختلطة كما هو موضح في البندين 18-46 و 18-47، يجب أن تستند حسابات المعامل p إلى الأصول الأساسية وفقًا للنهج الداخلي لتصنيف المخاطر (IRB) فقط. لا ينبغي النظر في الأصول الأساسية للنهج المعياري (SA) لهذا الغرض.

|

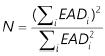

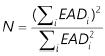

| 22-20 | يتم حساب العدد الفعّال للتعرضات، N، كما يلي، حيث تمثل (EAD)i التعرض عند التخلف عن السداد المرتبط بالأداة ith في المجموعة. يجب دمج التعرضات المتعددة لنفس الملزم (أي اعتبارها أداة واحدة).

|

| |  |

| 22.21 | يتم حساب متوسط خسارة التعرض المرجحة كما يلي، حيث تمثل (LGD)i متوسط خسارة التعرض المرتبطة بجميع التعرضات للملزم ith. عندما يتم التعامل مع مخاطر التخلف عن السداد ومخاطر التخفيف للمستحقات المشتراة بطريقة مجمعة (على سبيل المثال، عندما يتوفر احتياطي واحد أو ضمانات زائدة لتغطية الخسائر من أي من المصدرين) ضمن عملية التوريق، يجب إنشاء مدخلات الخسارة عند التخلف عن السداد LGD كمتوسط مرجح لخسارة التعرض المرتبطة بمخاطر التخلف عن السداد و100% لخسارة التعرض المرتبطة بمخاطر التخفيف. تتمثل الترجيحات في رسوم رأس المال المستقلة وفقًا للنهج الداخلي لتصنيف المخاطر(IRB) وذلك فيما يتعلق بمخاطر التخلف عن السداد ومخاطر التخفيف، على التوالي.

|

| |  |

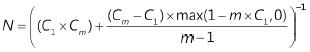

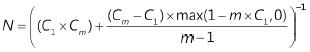

| 22-22 | وبموجب الشروط الموضحة أدناه، يجوز للبنوك استخدام طريقة مبسطة لحساب العدد الفعلي للتعرضات ومتوسط الخسارة المحتملة عند التخلف عن السداد المرجح بالتعرض. دع Cm في الحساب المبسط يشير إلى حصة المجموعة المقابلة لمجموع أكبر عدد من التعرضات (m) (على سبيل المثال، حصة 15٪ تقابل قيمة 0.15). يتم تحديد مستوى m من قبل كل بنك.

|

| | (1) | إذا كانت حصة المحفظة المرتبطة بأكبر تعرض، C1، لا تزيد عن 0.03 (أو 3% من المجموعة الأساسية)، فعندئذٍ لأغراض النهج الداخلي لتصنيف المخاطر المرتبطة بالتوريق (SEC-IRBA)، يجوز للبنك تحديد الخسارة عند التخلف عن السداد ( LGD) بما يعادل 0.50 وN بما يعادل المبلغ التالي:

|

| | |  |

| | (2) | وبدلاً من ذلك، إذا كانت C1 متاحة فقط وكان هذا المبلغ لا يزيد عن 0.03، فيمكن للبنك تحديد قيمة الخسارة عند التخلف عن السداد (LGD) بما يعادل 0.50 وN بما يعادل 1/C1.

|