7. طريقة النماذج الداخلية لمخاطر ائتمان الطرف المقابل

الموافقة على اعتماد طريقة النماذج الداخلية لتقدير التعرض عند التعثر (EAD)

1.7 يجب على البنك الذي يرغب في اعتماد طريقة النماذج الداخلية لقياس التعرض أو التعرض عند التعثر لأغراض رأس المال الرقابي أن يسعى للحصول على موافقة البنك المركزي. طريقة النماذج الداخلية متاحة لكلٍ من البنوك التي تعتمد نهج التصنيف الداخلي لمخاطر الائتمان والبنوك التي ينطبق عليها النهج المعياري لمخاطر الائتمان على جميع تعرضاتها لمخاطر الائتمان. يجب أن يلبي البنك جميع المتطلبات المنصوص عليها في البنود 6.7 إلى 60.7 ويتعين عليه تطبيق الطريقة على جميع تعرضاته التي تخضع لمخاطر ائتمان الطرف المقابل، باستثناء معاملات التسوية الطويلة.

2.7 يمكن للبنك أيضًا اختيار اعتماد طريقة النماذج الداخلية لقياس مخاطر ائتمان الطرف المقابل (CCR) لأغراض رأس المال الرقابي لتعرضاته أو التعرض عند التعثر (EAD) فقط للمشتقات المتداولة خارج البورصة (OTC) أو لمعاملات تمويل الأوراق المالية (SFTs) فقط أو لكليهما، مع مراعاة الإقرار المناسب بالمقاصة المحددة في البنود 61.7 إلى 71.7. يتعين على البنك تطبيق الطريقة على جميع التعرضات ذات الصلة ضمن هذه الفئة، باستثناء تلك التي تفتقد للأهمية حيث الحجم والمخاطر. أثناء التنفيذ الأولي لطريقة النماذج الداخلية، يمكن للبنك استخدام النهج المعياري لمخاطر ائتمان الطرف المقابل لجزء من أعماله. يجب على البنك تقديم خطة إلى البنك المركزي لإخضاع جميع التعرضات المادية لتلك الفئة من المعاملات لطريقة النماذج الداخلية.

3.7 بالنسبة لجميع معاملات المشتقات المتداولة خارج البورصة (OTC) وجميع معاملات التسوية الطويلة التي لم يتلق البنك موافقة من البنك المركزي لاستخدام طريقة النماذج الداخلية لها، يجب على البنك استخدام النهج المعياري لمخاطر ائتمان الطرف المقابل (SA-CCR، المنصوص عليه في الفصل 6 من هذا الإطار).

4.7 يمكن تحديد التعرضات أو التعرضات عند التعثر (EAD) الناتجة عن معاملات التسوية الطويلة باستخدام أيٍ من الطرق المحددة في هذا الإطار بغض النظر عن الطرق المختارة لمعالجة المشتقات المتداولة خارج البورصة وعقود تمويل الأوراق المالية. في حساب متطلبات رأس المال لمعاملات التسوية الطويلة، يمكن للبنوك التي لديها إذن باستخدام نهج التصنيف الداخلي أن تختار تطبيق أوزان المخاطر بموجب النهج المعياري لهذا الإطار لمخاطر الائتمان على أساس دائم وبغض النظر عن أهمية هذه المراكز.

5.7 بعد اعتماد طريقة النماذج الداخلية، يجب على البنك الامتثال للمتطلبات المذكورة أعلاه على أساس دائم. لا يجوز للبنك العودة إلى النهج المعياري لمخاطر ائتمان الطرف المقابل لكل التعرض أو جزء منه إلا في ظل ظروف استثنائية أو في حالة التعرضات غير المهمة. ويتعين على البنك أن يثبت أن العودة إلى أسلوب أقل تعقيدًا لا يؤدي إلى المراجحة في قواعد رأس المال الرقابي.

مبلغ التعرض أو التعرض عند التعثر بموجب طريقة النماذج الداخلية

6.7 يتم قياس تعرض مخاطر ائتمان الطرف المقابل (CCR) أو التعرض عند التعثر (EAD) على مستوى مجموعة المقاصة على النحو المحدد في الفصل 4 من هذا الإطار وفي البنود من 61.7 إلى 71.7 من هذا الإطار. يجب أن يحدد النموذج الداخلي المؤهل لقياس تعرض الائتمان للطرف المقابل توزيع التنبؤ للتغيرات في القيمة السوقية لمجموعة المقاصة المنسوبة إلى التغيرات في متغيرات السوق، مثل أسعار الفائدة وأسعار الصرف الأجنبي، وما إلى ذلك. بعد ذلك يحسب النموذج تعرض البنك لمخاطر ائتمان الطرف المقابل لمجموعة المقاصة في كل تاريخ مستقبلي مع الأخذ في الاعتبار التغيرات في متغيرات السوق. بالنسبة للأطراف المقابلة ذات الهامش، قد يسجل النموذج أيضًا تحركات الضمانات المستقبلية. قد تدرج البنوك الضمانات المالية المؤهلة كما هو محدد في البند 37.9 من متطلبات رأس المال لمخاطر الائتمان والبند 2.9 من هذا الإطار في توزيعات التنبؤ للتغيرات في القيمة السوقية لمجموعة المقاصة، إذا تم استيفاء المتطلبات الكمية والنوعية ومتطلبات البيانات لطريقة النماذج الداخلية للضمانات.

7.7 يجب على البنوك التي تستخدم طريقة النماذج الداخلية حساب الأصول المرجحة بالمخاطر الائتمانية كأعلى مبلغين، أحدهما يعتمد على تقديرات المعلمات الحالية والآخر يعتمد على تقديرات المعلمات الضاغطة. على وجه التحديد، لتحديد متطلبات رأس المال لمخاطر التعثر فيما يتعلق بمخاطر ائتمان الطرف المقابل، يتعين على البنوك استخدام القيمة الأكبر من متطلبات رأس المال على مستوى المحفظة (باستثناء رسوم تعديل تقييم الائتمان أو CVA المنصوص عليها في الفصل 11 من هذا الإطار) استنادًا إلى التعرض الإيجابي المتوقع الفعال (EPE) باستخدام بيانات السوق الحالية ومتطلبات رأس المال على مستوى المحفظة استنادًا إلى التعرض الإيجابي المتوقع الفعال باستخدام معايرة الضغط.24 يجب أن تكون معايرة الضغط معايرة ضغط واحدة متسقة لمحفظة الأطراف المقابلة بالكامل. لا ينبغي تطبيق القيمة الأكبر من التعرض الإيجابي المتوقع الفعال باستخدام بيانات السوق الحالية ومعايرة الضغط على أساس كل طرف مقابل على حدة، ولكن على مستوى المحفظة الإجمالية.

8.7 إلى الحد الذي يقرّ فيه البنك بالضمانات في التعرض عند التعثر من خلال التعرض الحالي، لن يُسمح للبنك بإقرار الفوائد في تقديراته للخسارة عند التعثر (LGD). نتيجة لذلك، سيُطلب من البنك استخدام نسبة الخسارة عند التعثر لتسهيل ائتماني غير مضمون مماثل. بعبارة أخرى، سيُطلب من البنك استخدام نسبة الخسارة عند التعثر التي لا تتضمن ضمانات مدرجة بالفعل في التعرض عند التعثر.

9.7 بموجب طريقة النماذج الداخلية، لا يحتاج البنك إلى استخدام نموذج واحد. على الرغم من أن النص التالي يصف نموذجًا داخليًا كنموذج محاكاة، إلا أنه لا يلزم وجود شكل معين من النماذج. النماذج التحليلية مقبولة طالما أنها تخضع للمراجعة الإشرافية وتفي بجميع المتطلبات المنصوص عليها في هذا القسم ويتم تطبيقها على جميع التعرضات المادية الخاضعة لمتطلب رأس المال المرتبط بمخاطر ائتمان الطرف المقابل كما هو مذكور أعلاه، باستثناء معاملات التسوية الطويلة، والتي يتم التعامل معها بشكل منفصل، وباستثناء التعرضات غير المهمة من حيث الحجم والمخاطر.

10.7 يجب حساب التعرض المتوقع أو مقاييس التعرض الأقصى بناءً على توزيع التعرضات الذي يأخذ بعين الاعتبار عدم طبيعية توزيع التعرضات، بما في ذلك وجود التفرطح "التوزيع ذو الذيل السمين" عند الاقتضاء.

11.7 عند استخدام نموذج داخلي، يتم حساب مبلغ التعرض أو التعرض عند التعثر EAD على أنه حاصل ضرب ألفا في التعرض الإيجابي المتوقع EPE الفعال، كما هو موضح أدناه (باستثناء الأطراف المقابلة التي تم تحديدها على أنها تحمل مخاطر اتجاه خاطئ محددة واضحة – انظر 48.7):

EAD = α × EffectiveEPE (المعادلة 1)

12.7 يتم حساب التعرض الإيجابي المتوقع الفعال من خلال تقدير التعرض المتوقع (EEt) باعتباره متوسط التعرض t في تاريخ مستقبلي t، حيث يتم أخذ المتوسط عبر القيَم المستقبلية المحتملة لعوامل مخاطر السوق ذات الصلة، مثل أسعار الفائدة وأسعار الصرف الأجنبي، وما إلى ذلك. يقوم النموذج الداخلي بتقدير التعرض المتوقع EE في مجموعة من التواريخ المستقبلية t1، t2، t3 ...25 على وجه التحديد، يتم حساب التعرض المتوقع الفعال "Effective EE" بشكل متكرر باستخدام المعادلة التالية، حيث يتم الإشارة إلى التاريخ الحالي على أنه t0 والتعرض الفعال Effective EEt0 يساوي التعرض الحالي:

EffectiveEEtk = max(EffectiveEEtk-1, EEtk (المعادلة 2)

13.7 في هذا الصدد، التعرض الإيجابي المتوقع الفعال “Effective EPE” هو متوسط التعرض المتوقع EE الفعال خلال السنة الأولى من التعرض المستقبلي. إذا استحقت جميع العقود في مجموعة المقاصة قبل سنة واحدة، فإن التعرض الإيجابي المتوقع EPE هو متوسط التعرض المتوقع حتى استحقاق جميع العقود في مجموعة المقاصة. يتم حساب التعرض الإيجابي المتوقع الفعال Effective EPE كمتوسط مرجح للتعرض المتوقع الفعال Effective EE، باستخدام الصيغة التالية حيث تسمح الأوزان Δtk= tk - tk-1 بالحالة التي يتم فيها حساب التعرض المستقبلي في تواريخ غير متباعدة بالتساوي على مدار الوقت:

4.7 ألفا (α) تعادل 1.4.

15.7 قد يطلب البنك المركزي قيمة أعلى لألفا بناءً على تعرضات مخاطر ائتمان الطرف المقابل للبنك. العوامل التي قد تتطلب قيمة أعلى لألفا تشمل التفاصيل المنخفضة للأطراف المقابلة؛ والتعرضات العالية جدًا لمخاطر الاتجاه الخاطئ العامة؛ والارتباط العالي جدًا لقيم السوق عبر الأطراف المقابلة؛ وخصائص أخرى خاصة بالمؤسسة لتعرضات مخاطر ائتمان الطرف المقابل.

تقديرات البنوك لألفا

16.7 يجب على البنوك أن تسعى للحصول على موافقة البنك المركزي لحساب التقديرات الداخلية لألفا بشرط وجود حد أدنى يبلغ 1.2، حيث يساوي ألفا نسبة رأس المال الاقتصادي من المحاكاة الكاملة لتعرض الطرف المقابل عبر الأطراف المقابلة (البسط) ورأس المال الاقتصادي على أساس التعرض الإيجابي المتوقع EPE (المقام)، على افتراض أنها تلبي متطلبات تشغيلية معينة. يجب على البنوك المؤهلة تلبية جميع متطلبات التشغيل للتقديرات الداخلية للتعرض الإيجابي المتوقع EPE ويجب أن تثبت أن تقديراتها الداخلية لألفا تسجل في البسط المصادر المادية للاعتماد العشوائي لتوزيعات قيَم السوق للمعاملات أو محافظ المعاملات عبر الأطراف المقابلة (على سبيل المثال، ارتباط التعثر عبر الأطراف المقابلة وبين مخاطر السوق والتعثر)

17.7 في المقام، يجب استخدام التعرض الإيجابي المتوقع EPE كما لو كان مبلغ قرض مستحق ثابت.

18.7 ولهذا الغرض، يتعين على البنوك التأكد من حساب البسط والمقام لألفا بطريقة متسقة فيما يتعلق بمنهجية النمذجة ومواصفات المعلمات وتكوين المحفظة. يجب أن يستند النهج المستخدم إلى نهج رأس المال الاقتصادي الداخلي للبنك، وأن يكون موثقًا جيدًا وخاضعًا للمصادقة المستقلة. بالإضافة إلى ذلك، يتعين على البنوك مراجعة تقديراتها على أساس ربع سنوي على الأقل، وبشكل أكثر تكرارًا عندما يختلف تكوين المحفظة بمرور الوقت. يتعين على البنوك تقييم مخاطر النموذج وإبلاغ البنك المركزي بأي اختلاف كبير في تقديرات ألفا ينشأ عن احتمال وجود خطأ في المواصفات في النماذج المستخدمة للبسط، وخاصة حيث يوجد تحدب.

19.7 عند الاقتضاء، يجب أن تكون تقلبات وارتباطات عوامل مخاطر السوق المستخدمة في المحاكاة المشتركة لمخاطر السوق والائتمان مشروطة بعامل مخاطر الائتمان لتعكس الزيادات المحتملة في التقلبات أو الارتباط في حالة الركود الاقتصادي. يجب أن تأخذ التقديرات الداخلية لألفا بعين الاعتبار تفاصيل التعرضات.

24 التعرض الإيجابي المتوقع الفعال (EPE) باستخدام بيانات السوق الحالية للمقارنة مع التعرض الإيجابي المتوقع الفعال باستخدام معايرة الضغط على أساس سنوي أثناء عملية تقييم كفاية رأس المال الداخلي ICAAP

25 من الناحية النظرية، يجب أن تؤخذ التوقعات فيما يتعلق بتوزيع الاحتمالات الفعلي للتعرض المستقبلي وليس المحايد للمخاطر. يدرك المشرفون أن الاعتبارات العملية قد تزيد من إمكانية استخدام التوزيع المحايد للمخاطر. نتيجة لذلك، لن يفرض المشرفون نوع توزيع التنبؤ الذي يجب استخدامه.أجل الاستحقاق

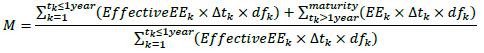

20.7 إذا كان أجل الاستحقاق الأصلي للعقد الأطول أجلاً المدرج في المجموعة يزيد عن عام واحد، يتم استبدال معادلة أجل الاستحقاق الفعلي (M) في 42.12 من متطلبات رأس المال لمخاطر الائتمان بالمعادلة التالية، حيث dfK هو عامل الخصم الخالي من المخاطر لفترة زمنية مستقبلية tK والرموز المتبقية معرَّفة أعلاه. على غرار المعالجة بموجب التعرضات المؤسسية، فإن M لها حد أقصى يبلغ خمس سنوات.26

21.7 بالنسبة لمجموعات المقاصة التي يكون لجميع العقود فيها أجل استحقاق أصلي أقل من عام واحد، فإن معادلة أجل الاستحقاق الفعلي (M) i في 42.12 من متطلبات رأس المال لمخاطر الائتمان لا تتغير ويتم تطبيق حد أدنى لمدة عام واحد، باستثناء التعرضات قصيرة الأجل كما هو موضح في الفقرات من 45.12 إلى 48.12 من متطلبات رأس المال لمخاطر الائتمان..

26 من الناحية المفاهيمية، M يساوي مدة الائتمان الفعلية لتعرض الطرف المقابل. يمكن للبنك الذي يستخدم نموذجًا داخليًا لحساب تعديل تقييم الائتمان أحادي الجانب (CVA) استخدام مدة الائتمان الفعلية المقدرة بواسطة هذا النموذج بدلاً من المعادلة الواردة أعلاه بعد الحصول على موافقة مسبقة من البنك المركزي.

اتفاقيات الهامش

22.7 إذا كانت مجموعة المقاصة خاضعة لاتفاقية هامش وكان النموذج الداخلي يسجل تأثيرات الهامش عند تقدير التعرض المتوقع، فيمكن استخدام مقياس أسهم التعرض المتوقع للنموذج مباشرة في (المعادلة 2) في 12.7. تعتبر هذه النماذج أكثر تعقيدًا بشكل ملحوظ من نماذج التعرض الإيجابي المتوقع للأطراف المقابلة غير الهامشية.

23.7 يجب أن يتضمن نموذج التعرض الإيجابي المتوقع أيضًا معلومات خاصة بالمعاملة من أجل التقاط تأثيرات الهامش. يجب أن يأخذ بعين الاعتبار كلاً من المبلغ الحالي للهامش والهامش الذي سيتم تمريره بين الأطراف المقابلة في المستقبل. يجب أن يأخذ هذا النموذج بعين الاعتبار طبيعة اتفاقيات الهامش (أحادية الجانب أو ثنائية الجانب)، ووتيرة نداءات الهامش، وفترة هامش المخاطرة، وحدود التعرض غير الهامشي التي يكون البنك على استعداد لقبولها، ومبلغ التحويل الأدنى. يجب أن يقوم هذا النموذج إما بنمذجة التغيير في القيمة السوقية للضمانات المقدمة أو تطبيق قواعد هذا الإطار للضمانات.

24.7 بالنسبة للمعاملات الخاضعة لإعادة تحديد الهامش اليومي والتقييم حسب القيمة السوقية، يتم فرض حد أدنى للإشراف يبلغ خمسة أيام عمل لمجموعات المقاصة التي تتكون فقط من معاملات إعادة الشراء، وعشرة أيام عمل لجميع مجموعات المقاصة الأخرى على فترة هامش المخاطرة المستخدمة لغرض نمذجة التعرض عند التعثر مع اتفاقيات الهامش. يُفرض حد أدنى للإشراف في الحالات التالية:

(1) لجميع مجموعات المقاصة حيث يتجاوز عدد الصفقات 5000 في أي وقت خلال فترة ربع سنوية، يتم فرض حد أدنى للإشراف يبلغ 20 يوم عمل لفترة هامش المخاطرة للفترة الربع سنوية التالية.

(2) بالنسبة لمجموعات المقاصة التي تحتوي على صفقة واحدة أو أكثر تنطوي إما على ضمانات غير سائلة، أو مشتق متداول عليه خارج البورصة لا يمكن استبداله بسهولة، يتم فرض حد أدنى للإشراف يبلغ 20 يوم عمل لفترة هامش المخاطرة. لهذه الأغراض، يجب تحديد "الضمانات غير السائلة" و"المشتقات المتداولة خارج البورصة (OTC) والتي لا يمكن استبدالها بسهولة" في سياق ظروف السوق المشددة، وستتميز بغياب الأسواق النشطة باستمرار حيث يمكن للطرف المقابل، في غضون يومين أو أقل، الحصول على عروض أسعار متعددة لن تحرك السوق أو تمثل سعرًا يعكس خصم السوق (في حالة الضمانات) أو القسط (في حالة المشتقات المتداولة خارج البورصة "OTC"). تتضمن أمثلة المواقف التي تعتبر فيها الصفقات غير سائلة لهذا الغرض، على سبيل المثال لا الحصر، الصفقات التي لا يتم تحديدها يوميًا والصفقات التي تخضع لمعاملة محاسبية محددة لأغراض التقييم (على سبيل المثال، المشتقات المتداولة خارج البورصة أو معاملات إعادة الشراء التي تشير إلى الأوراق المالية التي يتم تحديد قيمتها العادلة من خلال نماذج مع مدخلات لا يتم ملاحظتها في السوق).

(3) بالإضافة إلى ذلك، يجب على البنك أن ينظر فيما إذا كانت الصفقات أو الأوراق المالية التي يحتفظ بها كضمان تتركز في طرف مقابل معين وإذا خرج هذا الطرف المقابل من السوق بشكل مفاجئ، ما إذا كان البنك قادرًا على استبدال صفقاته.

25.7 إذا واجه البنك أكثر من نزاعين بشأن نداء الهامش على مجموعة مقاصة معينة خلال الربعين السابقين من العام والتي استمرت لفترة أطول من فترة هامش المخاطرة المعمول بها (قبل النظر في هذا الحكم)، فيجب على البنك أن يعكس هذا السجل بشكل مناسب باستخدام فترة هامش المخاطرة التي لا تقل عن ضعف الحد الأدنى الإشرافي لمجموعة المقاصة هذه للربعين التاليين من العام.

26.7 لإعادة تحديد الهامش بوتيرة تبلغ N أيام، يجب أن تكون فترة هامش المخاطرة مساوية على الأقل للحد الأدنى الإشرافي، F، بالإضافة إلى N أيام ناقص يوم واحد. بمعنى:

فترة هامش المخاطرة = F + N - 1

27.7 لا يجب على البنوك التي تستخدم طريقة النماذج الداخلية تسجيل تأثير انخفاض التعرض عند التعثر EAD بسبب أي بند في اتفاقية الضمان يتطلب استلام الضمان عندما تتدهور جودة ائتمان الطرف المقابل.

مصادقة النموذج

28.7 قد يؤثر مدى استيفاء البنوك للمعايير النوعية على المستوى الذي سيحدد به البنك المركزي عامل الضرب المشار إليه في 14.7 (ألفا) أعلاه. البنوك التي تمتثل بالكامل للمعايير النوعية هي فقط المؤهلة لتطبيق عامل الضرب الأدنى. تشمل المعايير النوعية ما يلي:

(1) يتعين على البنك إجراء برنامج منتظم للاختبار الخلفي، أي مقارنة لاحقة بين مقاييس المخاطر الناتجة عن النموذج ومقاييس المخاطر المحققة، فضلاً عن مقارنة بين التغييرات الافتراضية القائمة على المراكز الثابتة والمقاييس المحققة. لا تشير "مقاييس المخاطر" في هذا السياق إلى التعرض الإيجابي المتوقع (EPE) الفعلي فحسب، وهو مقياس المخاطر المستخدم لاستخلاص رأس المال الرقابي، بل تشير أيضًا إلى مقاييس المخاطر الأخرى المستخدمة في حساب التعرض الإيجابي المتوقع الفعلي مثل توزيع التعرض في مجموعة من التواريخ المستقبلية، وتوزيع التعرض الإيجابي في مجموعة من التواريخ المستقبلية، وعوامل مخاطر السوق المستخدمة لاستخلاص هذه التعرضات وقيم الصفقات المكونة للمحفظة.

(2) يجب على البنك أن يقوم بعملية مصادقة أولية ومراجعة دورية مستمرة للنماذج الداخلية (IMM) ومقاييس المخاطر الناتجة عنها. يجب أن تكون عملية المصادقة والمراجعة مستقلة عن مطوري النموذج.

(3) يجب أن يشارك مجلس الإدارة والإدارة العليا بشكل نشط في عملية التحكم في المخاطر ويجب أن ينظروا إلى التحكم في مخاطر الائتمان والطرف المقابل باعتباره جانبًا أساسيًا من العمل الذي يحتاج إلى تخصيص موارد كبيرة له. وفي هذا الصدد، يجب مراجعة التقارير اليومية التي تعدها وحدة التحكم في المخاطر المستقلة من قِبل مستوى من الإدارة يتمتع بأقدمية وسلطة كافية لفرض كل من تخفيضات المراكز التي يتخذها المتداولون الأفراد وتخفيضات التعرض الإجمالي للمخاطر لدى البنك.

(4) يجب دمج نموذج التعرض لقياس المخاطر الداخلي للبنك بشكل وثيق في عملية إدارة المخاطر اليومية للبنك. وعليه، يجب أن يكون ناتجه جزءًا لا يتجزأ من عملية تخطيط ومراقبة والتحكم في هيكل مخاطر ائتمان الطرف المقابل لدى البنك.

(5) يجب استخدام نظام قياس المخاطر بالتزامن مع التداول الداخلي وحدود التعرض. في هذا الصدد، يجب أن تكون حدود التعرض مرتبطة بنموذج قياس المخاطر لدى البنك بطريقة متسقة بمرور الوقت ومفهومة جيدًا من قِبل المتداولين ووظيفة الائتمان والإدارة العليا.

(6) يجب أن يكون لدى البنوك نظام قائم لضمان الامتثال لمجموعة موثقة من السياسات والضوابط والإجراءات الداخلية المتعلقة بتشغيل نظام قياس المخاطر. يجب توثيق نظام قياس المخاطر لدى البنك جيدًا، على سبيل المثال، من خلال دليل إدارة المخاطر الذي يصف المبادئ الأساسية لنظام إدارة المخاطر والذي يقدم شرحًا للأساليب التجريبية المستخدمة لقياس مخاطر ائتمان الطرف المقابل.

(7) يتعين إجراء مراجعة مستقلة لنظام قياس المخاطر بشكل منتظم ضمن عملية التدقيق الداخلي التي يقوم بها البنك. يجب أن تشمل هذه المراجعة كلاً من أنشطة وحدات التداول التجارية والوحدة المستقلة للتحكم في المخاطر. يجب إجراء مراجعة لمُجمل عملية إدارة المخاطر على فترات منتظمة (لا تقل عن مرة واحدة في السنة) ويجب أن تتناول على وجه التحديد، على الأقل:

(آ) مدى كفاية وثائق نظام وعملية إدارة المخاطر؛

(ب) تنظيم وحدة التحكم في المخاطر؛

(ج) دمج مقاييس مخاطر ائتمان الطرف المقابل في إدارة المخاطر اليومية؛

(د) عملية الموافقة على نماذج مخاطر ائتمان الطرف المقابل المستخدمة في حساب مخاطر ائتمان الطرف المقابل التي يستخدمها موظفو المكتب الأمامي والمكتب الخلفي؛

(هـ) مصادقة أي تغيير كبير في عملية قياس المخاطر؛

(و) نطاق مخاطر ائتمان الطرف المقابل التي يسجلها نموذج قياس المخاطر؛

(ز) سلامة نظام المعلومات الإدارية؛

(ح) دقة واكتمال بيانات المركز؛

(ط) التحقق من اتساق وتوقيت وموثوقية مصادر البيانات المستخدمة لتشغيل النماذج الداخلية، بما في ذلك استقلالية مصادر البيانات هذه؛

(ي) دقة وملاءمة افتراضات التقلب والارتباط؛

(ك) دقة حسابات التقييم وتحويل المخاطر؛ و

(ل) التحقق من دقة النموذج على النحو موضح أدناه في البنود 29.7 إلى 33.7.

(8) يجب مراجعة المصادقة المستمرة لنماذج مخاطر ائتمان الطرف المقابل، بما في ذلك الاختبار الرجعي ، بشكل دوري من قِبل مستوى من الإدارة يتمتع بسلطة كافية لتحديد مسار العمل الذي سيتم اتخاذه لمعالجة نقاط الضعف في النماذج.

29.7 يتعين على البنوك توثيق عملية المصادقة الأولية والمستمرة للنماذج الداخلية (IMM) لديها بحيث يشمل مستوى من التفاصيل من شأنه أن يمكن طرفًا خارجيًا من إعادة إنشاء التحليل. يتعين على البنوك أيضًا توثيق عملية حساب مقاييس المخاطر الناتجة عن النماذج بحيث يشمل مستوى من التفاصيل من شأنه أن يمكّن طرفًا خارجيًا من إعادة إنشاء مقاييس المخاطر. يجب أن تحدد هذه الوثائق وتيرة إجراء تحليل الاختبار الرجعي وأي مصادقة مستمرة أخرى، وكيفية إجراء المصادقة فيما يتعلق بتدفقات البيانات والمحافظ والتحليلات المستخدمة.

30.7 يتعين على البنوك تحديد المعايير التي سيتم من خلالها تقييم نماذج التعرض الإيجابي المتوقع (EPE) الخاصة بها والنماذج التي تدخل في حساب التعرض الإيجابي المتوقع وأن يكون لديها سياسة مكتوبة تصف العملية التي سيتم من خلالها تحديد الأداء غير المقبول ومعالجته.

31.7 يتعين على البنوك تحديد كيفية إنشاء محافظ الأطراف المقابلة التمثيلية لأغراض مصادقة نموذج التعرض الإيجابي المتوقع ومقاييس المخاطر الخاصة به.

32.7 عند مصادقة نماذج التعرض الإيجابي المتوقع ومقاييس المخاطر الخاصة بها التي تنتج توزيعات التنبؤ، يجب أن تقيّم المصادقة أكثر من إحصائية واحدة لتوزيع النموذج.

33.7 يجب استيفاء المتطلبات التالية ضمن عملية المصادقة الأولية والمستمرة للنماذج الداخلية (IMM) ومقاييس المخاطر المرتبطة بها:

(1) يتعين على البنك إجراء اختبار خلفي باستخدام البيانات التاريخية حول تحركات عوامل مخاطر السوق قبل موافقة البنك المركزي. يجب أن يأخذ الاختبار الرجعي بعين الاعتبار عددًا من آفاق زمنية مميزة للتنبؤ تصل إلى عام واحد على الأقل، على مدى مجموعة من تواريخ البدء (الاستهلال) المختلفة وتغطي مجموعة كبيرة من ظروف السوق.

(2) يتعين على البنوك إجراء اختبار خلفي لأداء نموذج التعرض الإيجابي المتوقع لديها ومقاييس المخاطر ذات الصلة بالنموذج بالإضافة إلى تنبؤات عوامل مخاطر السوق التي تدعم التعرض الإيجابي المتوقع. بالنسبة للتداولات المضمونة، يجب أن تتضمن الآفاق الزمنية للتنبؤ التي تم أخذها بعين الاعتبار التداولات التي تعكس فترات الهامش النموذجية للمخاطر المطبقة في التداول المضمون/ الهامشي، ويجب أن تتضمن آفاقًا زمنية طويلة لا تقل عن عام واحد.

(3) يجب اختبار نماذج التسعير المستخدمة لحساب تعرض مخاطر ائتمان الطرف المقابل في سيناريو معين من الصدمات المستقبلية لعوامل مخاطر السوق ضمن عملية المصادقة الأولية والمستمرة للنموذج. قد تختلف نماذج التسعير هذه عن تلك المستخدمة لحساب مخاطر السوق على مدى أفق زمني قصير. يجب أن تأخذ نماذج تسعير عقود الخيارات بعين الاعتبار عدم خطية قيمة الخيار فيما يتعلق بعوامل مخاطر السوق.

(4) يجب أن يلتقط نموذج التعرض الإيجابي المتوقع معلومات خاصة بالمعاملة من أجل تجميع التعرضات على مستوى مجموعة المقاصة. يتعين على البنوك التحقق من تعيين المعاملات لمجموعة المقاصة المناسبة داخل النموذج.

(5) يجب أن يكون الاختبار الرجعي الثابت والتاريخي لمحافظ الطرف المقابل التمثيلية جزءًا من عملية المصادقة. يتعين على البنك إجراء مثل هذا الاختبار الرجعي على عدد من محافظ الطرف المقابل التمثيلية على فترات منتظمة وفقًا لتوجيهات البنك المركزي. يجب اختيار المحافظ التمثيلية بناءً على حساسيتها لعوامل الخطر المادية والارتباطات التي يتعرض لها البنك. بالإضافة إلى ذلك، يجب على البنوك التي تطبق طريقة النماذج الداخلية (IMM) إجراء اختبارات خلفية مصممة لاختبار الافتراضات الرئيسية لنموذج التعرض الإيجابي المتوقع ومقاييس المخاطر ذات الصلة، على سبيل المثال، العلاقة النموذجية بين آجال نفس عامل الخطر، والعلاقات النموذجية بين عوامل الخطر.

(6) قد تشير الاختلافات الكبيرة بين التعرضات المحققة والتوزيع المتوقع إلى وجود مشكلة في النموذج أو البيانات الأساسية التي قد يطلب البنك المركزي من البنك تصحيحها. وفي ظل هذه الظروف، قد يطلب البنك المركزي الاحتفاظ برأس مال إضافي أثناء حل المشكلة.

(7) يجب أن يخضع أداء نماذج التعرض الإيجابي المتوقع ومقاييس المخاطر المرتبطة بها لممارسات اختبار خلفية جيدة. يجب أن يكون برنامج الاختبار الرجعي قادرًا على تحديد الأداء الضعيف في مقاييس المخاطر الخاصة بنموذج التعرض الإيجابي المتوقع.

(8) يجب على البنوك مصادقة نماذج التعرض الإيجابي المتوقع لديها وجميع مقاييس المخاطر ذات الصلة على مدى أفق زمني يتناسب مع آجال استحقاق الصفقات التي يتم حساب التعرض لها باستخدام طريقة النماذج الداخلية.

(9) يجب اختبار نماذج التسعير المستخدمة لحساب التعرض للطرف المقابل بشكل منتظم مقابل معايير مستقلة مناسبة ضمن عملية المصادقة المستمرة للنموذج.

(10) تشمل المصادقة المستمرة لنموذج التعرض الإيجابي المتوقع للبنك ومقاييس المخاطر ذات الصلة تقييم الأداء الأخير.

(11) يجب تقييم الوتيرة التي يتم بها تحديث معلمات نموذج التعرض الإيجابي المتوقع ضمن عملية المصادقة.

(12) بموجب طريقة النماذج الداخلية (IMM)، يمكن استخدام مقياس أكثر تحفظًا من المقياس المستخدم لحساب التعرض الرقابي عند التعثر لكل طرف مقابل، بدلاً من ضرب ألفا في التعرض الإيجابي المتوقع الفعال بموافقة مسبقة من البنك المركزي. سيتم تقييم درجة التحفظ النسبي عند الموافقة الأولية للبنك المركزي وفي المراجعات الإشرافية المنتظمة لنماذج التعرض الإيجابي المتوقع. يتعين على البنك مصادقة التحفظ بشكل منتظم.

(13) يجب أن يغطي التقييم المستمر لأداء النموذج جميع الأطراف المقابلة التي تُستخدم النماذج من أجلها.

(14) يجب أن تقيّم مصادقة النماذج الداخلية (IMM) ما إذا كانت حسابات التعرض على مستوى البنك ومجموعة المقاصة للتعرض الإيجابي المتوقع مناسبة أم لا.

المتطلبات التشغيلية لنماذج التعرض الإيجابي الأولي

34.7 يجب أن يستوفي البنك المتطلبات التشغيلية التالية لكي يكون مؤهلاً لاعتماد نموذج داخلي لتقدير التعرض الإيجابي الداخلي الناشئ عن مخاطر ائتمان الطرف المقابل (CCR) لأغراض رأس المال الرقابي. يتضمن ذلك تلبية المتطلبات المتعلقة بالمعايير المؤهلة لإدارة مخاطر ائتمان الطرف المقابل، واختبار الاستخدام، واختبار التحمل، وتحديد مخاطر الطريقة الخاطئة، والضوابط الداخلية.

المعايير المؤهلة لإدارة مخاطر ائتمان الطرف المقابل (CCR)

35.7 يجب على البنك أن يثبت للبنك المركزي أنه بالإضافة إلى تلبية المتطلبات التشغيلية المحددة في البنود 36.7 إلى 60.7 أدناه، فإنه يلتزم بالممارسات السليمة لإدارة مخاطر ائتمان الطرف المقابل، بما في ذلك تلك المحددة في قسم مخاطر ائتمان الطرف المقابل في فصل مخاطر الائتمان من عملية المراجعة الإشرافية في إطار بازل.

اختبار الاستخدام

36.7 يجب دمج توزيع التعرضات الناتجة عن النموذج الداخلي المستخدم لحساب التعرض الإيجابي المتوقع الفعال بشكل وثيق في العملية اليومية لإدارة مخاطر ائتمان الطرف المقابل بالبنك. على سبيل المثال، يمكن للبنك استخدام التعرض الأقصى من التوزيعات لحدود الائتمان للطرف المقابل أو التعرض الإيجابي المتوقع لتخصيص رأس المال الداخلي. وبالتالي، يجب أن يلعب ناتج النموذج الداخلي دورًا أساسيًا في الموافقة على الائتمان وإدارة مخاطر ائتمان الطرف المقابل وتخصيص رأس المال الداخلي والحوكمة المؤسسية للبنوك التي تسعى للحصول على موافقة لتطبيق مثل هذه النماذج لأغراض كفاية رأس المال. لا يتم قبول النماذج والتقديرات المصممة والمنفذة بشكل حصري للتأهل لطريقة النماذج الداخلية (IMM).

37.7 يلزم أن يكون لدى البنك سجل حافل في استخدام النماذج الداخلية التي تنتج توزيع التعرضات لمخاطر ائتمان الطرف المقابل. وبالتالي، يجب على البنك أن يثبت أنه كان يستخدم نموذجًا داخليًا لحساب توزيعات التعرضات التي يستند إليها حساب التعرض الإيجابي المتوقع والذي يلبي على نطاق واسع الحد الأدنى من المتطلبات لمدة عام واحد على الأقل قبل موافقة البنك المركزي.

38.7 يتعين أن يكون لدى البنوك التي تستخدم طريقة النماذج الداخلية وحدة تحكم مستقلة مسؤولة عن تصميم وتنفيذ نظام إدارة مخاطر ائتمان الطرف المقابل بالبنك، بما في ذلك المصادقة الأولية والمستمرة للنموذج الداخلي. يجب أن تتحكم هذه الوحدة في سلامة بيانات الإدخال وأن تقوم بإنتاج وتحليل التقارير اليومية حول مخرجات نموذج قياس المخاطر الخاص بالبنك، بما في ذلك تقييم العلاقة بين مقاييس التعرض لمخاطر ائتمان الطرف المقابل وحدود الائتمان والتداول. يجب أن تكون هذه الوحدة مستقلة عن وحدات الائتمان والتداول التجارية؛ ويجب أن تضم عددًا كافٍ من الموظفين؛ ويجب أن ترفع تقاريرها مباشرة إلى الإدارة العليا للبنك. يجب دمج عمل هذه الوحدة بشكل وثيق في العملية اليومية لإدارة مخاطر الائتمان للبنك. وبناءً على ذلك، يجب أن يكون ناتجها جزءًا لا يتجزأ من عملية تخطيط ومراقبة والتحكم في هيكل الائتمان والمخاطر الإجمالية للبنك.

39.7 يلزم أن يكون لدى البنوك التي تطبق طريقة النماذج الداخلية وحدة إدارة ضمانات مسؤولة عن حساب وإجراء نداءات الهامش، وإدارة نزاعات نداءات الهامش ورفع التقارير عن مستويات المبالغ المستقلة والهوامش الأولية وهوامش التباين بدقة على أساس يومي. يتعين على هذه الوحدة التحكم في سلامة البيانات المستخدمة في إجراء نداءات الهامش، والتأكد من اتساقها وتوافقها بشكل منتظم مع جميع مصادر البيانات ذات الصلة داخل البنك. يتعين على هذه الوحدة أيضًا تتبع مدى إعادة استخدام الضمانات (النقدية وغير النقدية) والحقوق التي يمنحها البنك لأطرافه المقابلة فيما يتعلق بالضمانات التي يقدمها. يجب أن تشير هذه التقارير الداخلية إلى فئات أصول الضمانات التي تتم إعادة استخدامها، وشروط إعادة الاستخدام بما في ذلك الأداة وجودة الائتمان وأجل الاستحقاق. يتعين على الوحدة أيضًا تتبع التركيز على فئات أصول الضمانات الفردية التي تقبلها البنوك. يجب على الإدارة العليا تخصيص موارد كافية لهذه الوحدة حتى تتمتع أنظمتها بمستوى مناسب من الأداء التشغيلي، كما يقاس من خلال توقيت ودقة المكالمات الصادرة ووقت الاستجابة للمكالمات الواردة. يتعين على الإدارة العليا التأكد من أن هذه الوحدة مزودة بعدد كافٍ من الموظفين للتعامل مع المكالمات والنزاعات في حينها حتى في ظل أزمة السوق الشديدة، وتمكين البنك من الحد من عدد النزاعات الكبيرة الناجمة عن أحجام التداول.

40.7 يتعين على وحدة إدارة الضمانات في البنك أن تنتج وتحافظ على معلومات مناسبة لإدارة الضمانات والتي يتم رفع التقارير عنها بشكل منتظم إلى الإدارة العليا. يجب أن يتضمن هذا التقرير الداخلي معلومات عن نوع الضمانات (النقدية وغير النقدية) المستلمة والمودعة، بالإضافة إلى الحجم والعمر وسبب نزاعات نداء الهامش. يجب أن يعكس هذا التقرير الداخلي أيضًا الاتجاهات في هذه الأرقام.

41.7 يتعين على البنك الذي يستخدم طريقة النماذج الداخلية التأكد من أن سياسات إدارة النقد لديه تأخذ بعين الاعتبار في نفس الوقت مخاطر السيولة لنداءات الهامش الواردة المحتملة في سياق تبادلات هامش التباين أو أنواع الهامش الأخرى، مثل الهامش الأولي أو المستقل، في ظل صدمات السوق المعاكسة، والنداءات الواردة المحتملة لإعادة الضمانات الزائدة التي قدمتها الأطراف المقابلة، والنداءات الناتجة عن خفض محتمل لتصنيفه العام. يتعين على البنك التأكد من أن طبيعة وأفق إعادة استخدام الضمانات تتوافق مع احتياجاته من السيولة ولا تعرض قدرته على تقديم أو إعادة الضمانات في حينها للخطر.

42.7 يجب أن يكون النموذج الداخلي المستخدم لإنتاج توزيع التعرضات جزءًا من إطار إدارة مخاطر الطرف المقابل الذي يتضمن تحديد مخاطر الطرف المقابل وقياسها وإدارتها والموافقة عليها ورفع التقارير الداخلي عنها.27 يجب أن يتضمن هذا الإطار قياس استخدام خطوط الائتمان (تجميع تعرضات الطرف المقابل مع التعرضات الائتمانية الأخرى) وتخصيص رأس المال الاقتصادي. بالإضافة إلى التعرض الإيجابي المتوقع (قياس التعرض المستقبلي)، يجب على البنك قياس وإدارة التعرضات الحالية. حيثما كان ذلك مناسبًا، يجب على البنك قياس التعرض الحالي الإجمالي والصافي بعد الضمانات المحتفظ بها. يتم استيفاء اختبار الاستخدام إذا استخدم البنك مقاييس أخرى لمخاطر الطرف المقابل، مثل التعرض الأقصى أو التعرض المستقبلي المحتمل (PFE)، بناءً على توزيع التعرضات الناتجة عن نفس النموذج لحساب التعرض الإيجابي المتوقع.

43.7 لا يُطلب من البنك قياس التعرض المتوقع بصورة يومية، ولكن لتلبية متطلبات اختبار الاستخدام يجب أن يكون لديه القدرة على تقدير التعرض المتوقع بصورة يومية، إذا لزم الأمر، ما لم يثبت للبنك المركزي أن تعرضاته لمخاطر ائتمان الطرف المقابل تستوجب بعض الحسابات الأقل تكرارًا. يتعين عليه اختيار مخطط زمني للآفاق الزمنية للتنبؤ يعكس بشكل كافٍ الهيكل الزمني للتدفقات النقدية المستقبلية وآجال استحقاق العقود. على سبيل المثال، قد يحسب البنك التعرض المتوقع على أساس يومي لأول عشرة أيام، ومرة واحدة في الأسبوع حتى شهر واحد، ومرة واحدة في الشهر حتى ثمانية عشر شهرًا، ومرة واحدة كل ثلاثة أشهر حتى خمس سنوات وما بعد خمس سنوات بطريقة تتفق مع الأهمية النسبية للتعرض وتكوينه.

44.7 يجب قياس التعرض على أساس فترات جميع العقود في مجموعة المقاصة (وليس فقط على أساس الأفق الزمني البالغ عام واحد)، ومراقبته والتحكم فيه. يلزم أن يكون لدى البنك إجراءات قائمة لتحديد المخاطر للأطراف المقابلة والتحكم فيها حيث يرتفع التعرض إلى ما بعد الأفق الزمني البالغ عام واحد. علاوة على ذلك، يجب أن تكون الزيادة المتوقعة في التعرض مدخلاً في نموذج رأس المال الاقتصادي الداخلي للبنك.

اختبار الضغط

45.7 يتعين على البنك إجراء عمليات اختبار تحمل سليمة لاستخدامها في تقييم كفاية رأس المال. يجب مقارنة تدابير التحمل هذه بمقياس التعرض الإيجابي المتوقع واعتبارها من قِبل البنك جزءًا من العملية الداخلية لتقييم كفاية رأس المال. يجب أن يتضمن اختبار التحمل أيضًا تحديد الأحداث المحتملة أو التغييرات المستقبلية في ظل الظروف الاقتصادية التي قد يكون لها آثار غير مواتية على تعرضات الائتمان للبنك وتقييم قدرة البنك على تحمل مثل هذه التغييرات. فيما يلي أمثلة على السيناريوهات التي يمكن استخدامها؛

(1) الانكماش الاقتصادي أو الصناعي،

(2) أحداث السوق، أو

(3) الحدّ من شروط السيولة.

46.7 يجب أن تطبق البنوك برنامج اختبار تحمل شامل لمخاطر ائتمان الطرف المقابل. يجب أن يتضمن برنامج اختبار التحمل العناصر التالية:

(1) يتعين على البنوك ضمان الاستحواذ الكامل على التداول وتجميع التعرض عبر جميع أشكال مخاطر ائتمان الطرف المقابل (وليس فقط المشتقات المتداولة خارج البورصة) على مستوى الطرف المقابل المحدد في إطار زمني كافٍ لإجراء اختبارات تحمل منتظمة.

(2) بالنسبة لجميع الأطراف المقابلة، يجب على البنوك أن تنتج، شهريًا على الأقل، اختبارات تحمل للتعرض لعوامل مخاطر السوق الرئيسية (على سبيل المثال، أسعار الفائدة، والنقد الأجنبي، والأسهم، وفروق الائتمان، وأسعار السلع الأساسية) من أجل تحديد التركيزات الضخمة بشكل استباقي، وعند الضرورة، تقليلها إلى حساسيات اتجاهية محددة.

(3) يتعين على البنوك تطبيق سيناريوهات اختبار التحمل متعدد العوامل وتقييم المخاطر غير الاتجاهية المادية (أي التعرض لمنحنى العائد، ومخاطر الأساس، وما إلى ذلك) كل ثلاثة أشهر على الأقل. يجب أن تهدف اختبارات التحمل متعددة العوامل، على الأقل، إلى تناول السيناريوهات التي تشمل أ) أحداث اقتصادية أو سوقية حادة؛ ب) انخفاض السيولة في السوق بشكل كبير؛ ج) تأثير السوق على تصفية مراكز وسيط مالي كبير. قد تكون اختبارات التحمل هذه جزءًا من اختبارات التحمل على مستوى البنك.

(4) لا تؤثر تحركات السوق الضاغطة على تعرضات الأطراف المقابلة فحسب، بل تؤثر أيضًا على جودة الائتمان للأطراف المقابلة. يتعين على البنوك إجراء اختبارات تحمل بمعدل ربع سنوي على الأقل، مع تطبيق الظروف الضاغطة على الحركة المشتركة للتعرضات والجدارة الائتمانية للطرف المقابل.

(5) يجب إجراء اختبارات تحمل للتعرض (بما في ذلك المخاطر ذات العامل الواحد ومتعددة العوامل والمخاطر غير الاتجاهية المادية) والضغط المشترك للتعرض والجدارة الائتمانية على مستوى الطرف المقابل والمجموعة المقابلة (على سبيل المثال، القطاع والمنطقة) ومستويات مخاطر ائتمان الطرف المقابل الإجمالية على مستوى البنك.

(6) يجب دمج نتائج اختبارات التحمل في التقارير المنتظمة المقدمة للإدارة العليا. يجب أن يسجل التحليل أكبر التأثيرات على مستوى الطرف المقابل عبر المحفظة، والتركيزات المادية داخل قطاعات المحفظة (داخل نفس القطاع أو المنطقة)، والاتجاهات ذات الصلة الخاصة بالمحفظة والطرف المقابل.

(7) يجب أن تكون شدة صدمات العوامل متسقة مع الغرض من اختبار التحمل . عند تقييم الملاءة المالية تحت الضغط، يجب أن تكون صدمات العوامل شديدة بالقدر الكافي لتسجيل بيئات السوق الشديدة التاريخية و/أو ظروف السوق الضاغطة الشديدة ولكن المعقولة. يجب تقييم تأثير هذه الصدمات على موارد رأس المال، وكذلك التأثير على متطلبات رأس المال والأرباح. لغرض مراقبة المحفظة اليومية، والتحوط، وإدارة التركيزات، يتعين على البنوك أيضًا النظر في سيناريوهات أقل شدة وأعلى احتمالية.

(8) يتعين على البنوك النظر في اختبارات التحمل العكسية لتحديد السيناريوهات الشديدة، ولكن المعقولة، والتي يمكن أن تؤدي إلى نتائج سلبية كبيرة.

9 يتعين على الإدارة العليا أن تتولى دورًا قياديًا في دمج اختبارات التحمل في إطار إدارة المخاطر وثقافة المخاطر في البنك والتأكد من أن النتائج ذات مغزى وتُستخدم بشكل استباقي لإدارة مخاطر ائتمان الطرف المقابل. كحد أدنى، يجب مقارنة نتائج اختبارات التحمل للتعرضات الكبيرة بالمبادئ التوجيهية التي توضح استعداد البنك للمخاطرة ورفعها للمناقشة واتخاذ الإجراءات اللازمة في حالة وجود مخاطر مفرطة أو مركزة.

مخاطر الاتجاه الخاطئ

47.7 يجب على البنوك تحديد التعرضات التي تؤدي إلى درجة أكبر من مخاطر الاتجاه الخاطئ العامة. يجب تصميم اختبارات التحمل وتحليل السيناريوهات لتحديد عوامل الخطر المرتبطة بشكل إيجابي بالجدارة الائتمانية للطرف المقابل. ويجب أن تتناول مثل هذه الاختبارات إمكانية حدوث صدمات شديدة عندما تتغير العلاقات بين عوامل الخطر. يتعين على البنوك مراقبة مخاطر الاتجاه الخاطئ العامة حسب المنتج أو المنطقة أو القطاع أو الفئات الأخرى ذات الصلة بالعمل. ويجب تقديم التقارير إلى الإدارة العليا أو اللجنة المختصة في مجلس الإدارة أو السلطة المفوضة من مجلس الإدارة بشكل منتظم والتي تبلغ بمخاطر الاتجاه الخاطئ والخطوات التي يتم اتخاذها لإدارة هذه المخاطر.

48.7 يكون البنك معرضًا لـ "مخاطر الاتجاه الخاطئ المحددة" إذا كان التعرض المستقبلي لطرف مقابل محدد مرتبطًا ارتباطًا وثيقًا باحتمالية تعثر الطرف المقابل في السداد. على سبيل المثال، تخلق الشركة التي تتداول عقود خيارات البيع على أسهمها الخاصة تعرضات الاتجاه الخاطئ للمشتري والتي تكون خاصة بالطرف المقابل. يجب أن يكون لدى البنك إجراءات قائمة لتحديد ومراقبة والتحكم في حالات مخاطر الاتجاه الخاطئ المحددة، بدءًا من بداية الصفقة وبشكل مستمر طوال عمر الصفقة. ولحساب متطلبات رأس المال لمخاطر ائتمان الطرف المقابل، لا تعتبر الأدوات التي توجد لها صلة قانونية بين الطرف المقابل والمصدر الأساسي، والتي تم تحديد مخاطر اتجاه خاطئ معينة لها، ضمن نفس مجموعة المقاصة مثل المعاملات الأخرى مع الطرف المقابل. وعلاوة على ذلك، بالنسبة لمقايضات التعثر الائتماني ذات الاسم الواحد حيث توجد صلة قانونية بين الطرف المقابل والمصدر الأساسي، وحيث تم تحديد مخاطر اتجاه خاطئ معينة لها، فإن التعرض عند التعثر فيما يتعلق بمقايضة هذا التعرض للطرف المقابل يساوي الخسارة المتوقعة الكاملة في القيمة العادلة المتبقية للأدوات الأساسية على افتراض أن المصدر الأساسي في حالة تصفية. إن استخدام الخسارة المتوقعة الكاملة في القيمة العادلة المتبقية للأداة الأساسية يتيح للبنك تقييد، فيما يتعلق بهذه المقايضة، القيمة السوقية التي تم فقدها بالفعل وأي استردادات متوقعة. وبناءً عليه، يجب ضبط نسبة الخسارة عند التعثر للبنوك التي تستخدم النهج الأساسي أو المتقدم القائم على التصنيف الداخلي (IRB) على 100% لمعاملات المقايضة هذه.28وبالنسبة للبنوك التي تستخدم النهج المعياري، فإن وزن المخاطر الذي يجب استخدامه هو وزن المعاملة غير المضمونة. بالنسبة لمشتقات الأسهم وخيارات السندات ومعاملات تمويل الأوراق المالية، وغيرها، التي تشير إلى شركة واحدة حيث توجد صلة قانونية بين الطرف المقابل والشركة الأساسية، وحيث تم تحديد مخاطر اتجاه خاطئ محددة، فإن التعرض عند التعثر يساوي قيمة المعاملة تحت افتراض القفز إلى التعثر للأوراق المالية الأساسية. ونظرًا لأن هذا يؤدي لإعادة استخدام الحسابات الموجودة (مخاطر السوق) (لرسوم المخاطرة المتزايدة) التي تحتوي بالفعل على افتراض الخسارة عند التعثر، فيجب ضبط الخسارة عند التعثر على 100%.

سلامة عملية النمذجة

49.7 تركز المتطلبات التشغيلية الأخرى على الضوابط الداخلية اللازمة لضمان سلامة مدخلات النموذج؛ على وجه التحديد، تتناول المتطلبات بيانات المعاملات وبيانات السوق التاريخية ووتيرة الحساب ونماذج التقييم المستخدمة في قياس التعرض الإيجابي المتوقع.

50.7 يجب أن يعكس النموذج الداخلي شروط ومواصفات المعاملات في أوانها وبطريقة كاملة ومحافظة. تتضمن هذه الشروط، على سبيل المثال لا الحصر، المبالغ الاسمية للعقد، وآجال الاستحقاق، والأصول المرجعية، وحدود الضمانات، وترتيبات الهامش، واتفاقيات المقاصة، وما إلى ذلك. يجب أن تتواجد الشروط والمواصفات في قاعدة بيانات آمنة تخضع للتدقيق الرسمي والدوري. يجب أن تتطلب عملية التعرف على اتفاقيات المقاصة موافقة موظفي قسم الشؤون القانونية للتحقق من قابلية التنفيذ القانوني للمقاصة وإدخالها في قاعدة البيانات بواسطة وحدة مستقلة. ينبغي أن يخضع نقل بيانات شروط ومواصفات المعاملات إلى النموذج الداخلي أيضًا للتدقيق الداخلي ويجب إجراء عمليات مطابقة رسمية بين النموذج الداخلي وأنظمة بيانات المصدر للتحقق بشكل مستمر من أن شروط ومواصفات المعاملات تنعكس في التعرض الإيجابي المتوقع بشكل صحيح أو على الأقل بشكل متحفظ.

51.7 عندما تتم معايرة نموذج التعرض الإيجابي المتوقع الفعال باستخدام بيانات السوق التاريخية، يجب على البنك استخدام بيانات السوق الحالية لحساب التعرضات الحالية ويجب استخدام ثلاث سنوات على الأقل من البيانات التاريخية لتقدير معلمات النموذج. على نحو بديل، يمكن استخدام بيانات السوق الضمنية لتقدير معلمات النموذج. في جميع الأحوال، يجب تحديث البيانات بمعدل ربع سنوي أو بمعدل أكبر إذا كانت ظروف السوق تستدعي ذلك. من أجل حساب التعرض الإيجابي المتوقع الفعال باستخدام معايرة الضغط، يتعين على البنك أيضًا معايرة التعرض الإيجابي المتوقع الفعال باستخدام ثلاث سنوات من البيانات التي تتضمن فترة ضغط لفروق التعثر الائتماني للأطراف المقابلة للبنك أو معايرة التعرض الإيجابي المتوقع الفعال باستخدام بيانات ضمنية للسوق من فترة ضغط مناسبة. سيتم استخدام العملية التالية لتقييم كفاية معايرة الضغط:

(1) يتعين على البنك أن يثبت، على الأقل بمعدل ربع سنوي، أن فترة الضغط تتزامن مع فترة من زيادة مقايضات التعثر الائتماني (CDS) أو فروق الائتمان الأخرى - مثل فروق القروض أو سندات الشركات - لاختيار ممثل للأطراف المقابلة للبنك مع فروق الائتمان المتداولة. في المواقف التي لا يمتلك فيها البنك بيانات كافية عن فروق الائتمان للطرف المقابل، يجب على البنك ربط كل طرف مقابل ببيانات فروق الائتمان المحددة بناءً على المنطقة والتصنيف الداخلي وأنواع الأعمال.

(2) يجب أن يستخدم نموذج التعرض لجميع الأطراف المقابلة البيانات، سواء التاريخية أو الضمنية، التي تتضمن البيانات من فترة الائتمان الضاغطة، ويجب استخدام هذه البيانات بطريقة تتفق مع الطريقة المستخدمة لمعايرة نموذج التعرض الإيجابي المتوقع الفعال للبيانات الحالية.

(3) لتقييم فعالية معايرة الضغط للتعرض الإيجابي المتوقع الفعال، يجب على البنك إنشاء العديد من محافظ المعايير التي تكون عرضة لنفس عوامل الخطر الرئيسية التي يتعرض لها البنك. يجب حساب التعرض لهذه المحافظ المعيارية باستخدام:

(a) المراكز الحالية بأسعار السوق الحالية والتقلبات الضاغطة والارتباطات الضاغطة وغيرها من مدخلات نموذج التعرض الضاغط ذات الصلة من فترة الضغط البالغة 3 سنوات، و

(ب) المراكز الحالية بأسعار السوق في نهاية فترة الضغط والتقلبات الضاغطة والارتباطات الضاغطة وغيرها من مدخلات نموذج التعرض الضاغط ذات الصلة من فترة الضغط البالغة 3 سنوات. قد يعدل البنك المركزي معايرة الضغط إذا انحرفت تعرضات هذه المحافظ المعيارية بشكل كبير.

52.7 لكي يتمكن البنك من تسجيل تأثير الضمانات بخلاف النقد بنفس عملة التعرض في حساباته الخاصة بالتعرض عند التعثر (EAD) للمشتقات المالية المتداولة خارج البورصة، إذا لم يكن قادرًا على نمذجة الضمانات بشكل مشترك مع التعرض، فيجب عليه استخدام الخصوم القسرية الإشرافية القياسية للنهج الشامل.

53.7 إذا كان النموذج الداخلي يتضمن تأثير الضمانات على التغيرات في القيمة السوقية لمجموعة المقاصة، فيجب على البنك نمذجة الضمانات بخلاف النقد بنفس عملة التعرض بشكل مشترك مع التعرض في حساباته الخاصة بالتعرض عند التعثر (EAD) لمعاملات تمويل الأوراق المالية.

54.7 ينبغي أن يخضع نموذج التعرض الإيجابي المتوقع (والتعديلات التي أجريت عليه) لعملية مصادقة النموذج الداخلي. يجب أن تكون العملية واضحة في سياسات وإجراءات البنوك. يجب أن تحدد عملية المصادقة نوع الاختبار المطلوب لضمان سلامة النموذج وتحديد الظروف التي يتم فيها انتهاك الافتراضات وقد تؤدي إلى التقليل من قيمة التعرض الإيجابي المتوقع. يجب أن تتضمن عملية المصادقة مراجعة شمولية نموذج التعرض الإيجابي المتوقع، على سبيل المثال ما إذا كان نموذج التعرض الإيجابي المتوقع يغطي جميع المنتجات التي لها مساهمة جوهرية في تعرضات مخاطر الطرف المقابل.

55.7 سيكون استخدام نموذج داخلي لتقدير التعرض الإيجابي المتوقع، وبالتالي مبلغ التعرض أو التعرض عند التعثر، للمراكز الخاضعة لمتطلب رأس المال لمخاطر ائتمان الطرف المقابل مشروطًا بالموافقة الصريحة من البنك المركزي. سيعمل البنك المركزي والسلطات الإشرافية ذات الصلة للبنوك التي تقوم بأنشطة تداول جوهرية في ولايات قضائية متعددة بشكل تعاوني لضمان عملية موافقة فعالة.

56.7 سيتطلب البنك المركزي من البنوك التي تسعى إلى الاستفادة من النماذج الداخلية لتقدير التعرض الإيجابي المتوقع تلبية المتطلبات المتعلقة، على سبيل المثال، بسلامة نظام إدارة المخاطر، ومهارات الموظفين الذين سيعتمدون على هذه المقاييس في المجالات التشغيلية وفي وظائف الرقابة، ودقة النماذج، وصرامة الضوابط الداخلية على العمليات الداخلية ذات الصلة. على سبيل المثال، يجب على البنوك التي تسعى إلى الاستفادة من نموذج داخلي لتقدير التعرض الإيجابي المتوقع أن تثبت أنها تلبي المعايير العامة للبنوك التي تسعى إلى الاستفادة من النماذج الداخلية لتقييم تعرضات مخاطر السوق، ولكن في سياق تقييم مخاطر ائتمان الطرف المقابل.29

57.7 يوفر معيار عملية المراجعة الإشرافية (SRP) لهذا الإطار خلفية عامة وإرشادات محددة لتغطية مخاطر ائتمان الطرف المقابل التي قد لا تكون مغطاة بالكامل من خلال عملية الركيزة الأولى.

58.7 لا يلزم وجود شكل معين من النموذج للتأهل للاستفادة من نموذج داخلي. على الرغم من أن هذا النص يصف نموذجًا داخليًا كنموذج محاكاة، فإن أشكالاً أخرى من النماذج، بما في ذلك النماذج التحليلية، مقبولة بشرط موافقة البنك المركزي ومراجعتها. يتعين على البنوك التي تسعى للحصول على موافقة باستخدام نموذج داخلي لا يعتمد على المحاكاة أن تثبت للبنك المركزي أن النموذج يلبي جميع المتطلبات التشغيلية.

59.7 بالنسبة للبنك المؤهل للمعاملات الصافية،

(1) يجب أن يكون لدى البنك إجراءات داخلية للتحقق من أنه، قبل تضمين معاملة في مجموعة مقاصة،

(2) المعاملة مغطاة بعقد مقاصة قابل للتنفيذ قانونًا ويلبي المتطلبات المعمول بها للنهج المعياري لمخاطر ائتمان الطرف المقابل (في الفصل 6 من هذا الإطار)، أو الفصل 9 من متطلبات رأس المال لمخاطر الائتمان، أو قواعد المقاصة بين المنتجات المنصوص عليها في البنود من 61.7 إلى 71.7 أدناه في هذا الإطار.

60.7 بالنسبة للبنك الذي يستخدم الضمانات للتخفيف من مخاطر ائتمان الطرف المقابل، يجب أن يكون لدى البنك إجراءات داخلية للتحقق مما إذا كانت الضمانات تلبي معايير اليقين القانوني المناسبة كما هو موضح في الفصل التاسع من متطلبات رأس المال لمخاطر الائتمان، وذلك قبل تقييد تأثير الضمانات في حساباته.

قواعد التقاص بين المنتجات

61.7 تنطبق قواعد التقاص بين المنتجات على وجه الخصوص على التقاص بين معاملات تمويل الأوراق المالية، أو على التقاص بين كلٍ من معاملات تمويل الأوراق المالية والمشتقات المتداولة خارج البورصة، لأغراض حساب رأس المال الرقابي بموجب طريقة النماذج الداخلية (IMM).

62.7 يجوز للبنوك التي تحصل على موافقة لتقدير تعرضاتها لمخاطر ائتمان الطرف المقابل (CCR) باستخدام طريقة النماذج الداخلية أن تدرج ضمن مجموعة المقاصة معاملات تمويل الأوراق المالية، أو كلاً من معاملات تمويل الأوراق المالية والمشتقات المتداولة خارج البورصة (OTC)، بشرط أن يكون هناك شكل صحيح من الناحية القانونية للتقاص الثنائي التي تلبي المعايير القانونية والتشغيلية التالية لاتفاقية التقاص بين المنتجات (كما هو موضح أدناه). يجب أن يكون البنك قد استوفى أيضًا أي موافقة مسبقة أو متطلبات إجرائية أخرى يحددها البنك المركزي لتنفيذها لأغراض تقييد اتفاقية التقاص بين المنتجات.

المعايير القانونية

63.7 نفذ البنك اتفاقية تقاص ثنائية مكتوبة مع الطرف المقابل والتي تنشئ التزامًا قانونيًا واحدًا، يغطي جميع الاتفاقيات والمعاملات الرئيسية الثنائية المضمنة ("اتفاقية التقاص بين المنتجات")، بحيث يكون للبنك إما مطالبة بتلقي أو التزام بدفع فقط صافي مبلغ

(1) القيَم الإيجابية والسلبية لأي اتفاقيات رئيسية فردية مضمنة و

(2) القيَم العادلة الإيجابية والسلبية لأي معاملات فردية مضمنة (المبلغ الصافي متعدد المنتجات)، في حالة فشل الطرف المقابل في الأداء بسبب أيٍ مما يلي: التعثر أو الإفلاس أو التصفية أو ظروف مماثلة.

64.7 كتب البنك آراء قانونية مسببة خلصت بدرجة عالية من اليقين إلى أنه في حالة الطعن القانوني، ستجد المحاكم أو السلطات الإدارية ذات الصلة أن تعرض البنك بموجب اتفاقية التقاص بين المنتجات هو المبلغ الصافي متعدد المنتجات بموجب قوانين جميع الولايات القضائية ذات الصلة. في التوصل إلى هذا الاستنتاج، يجب أن تتناول الآراء القانونية صحة وقابلية تنفيذ اتفاقية التقاص بين المنتجات بالكامل بموجب شروطه وتأثير اتفاقية التقاص بين المنتجات على الأحكام الجوهرية لأي اتفاقية رئيسية ثنائية متضمنة.

(1) قوانين "جميع الولايات القضائية ذات الصلة" هي: (1) قانون الولاية القضائية التي تم فيها تأسيس الطرف المقابل، وإذا كان الفرع الأجنبي للطرف المقابل مشاركًا، فعندئذٍ أيضًا بموجب قانون الولاية القضائية التي يقع فيها الفرع، (2) القانون الذي يحكم المعاملات الفردية، و(3) القانون الذي يحكم أي عقد أو اتفاقية ضرورية لإنفاذ التقاص.

(2) يجب إقرار الرأي القانوني بشكل عام على هذا النحو من قِبل المجتمع القانوني في بلد المنشأ للبنك أو مذكرة قانونية تتناول جميع المسائل ذات الصلة بطريقة معقولة.

65.7 لدى البنك إجراءات داخلية للتحقق من أن المعاملة مغطاة بآراء قانونية تفي بالمعايير المذكورة أعلاه قبل تضمينها في مجموعة المقاصة.

66.7 يلتزم البنك بتحديث الآراء القانونية حسب الضرورة لضمان استمرار إمكانية تنفيذ اتفاقية التقاص بين المنتجات في ضوء التغييرات المحتملة في القانون ذي الصلة.

67.7 لا تتضمن اتفاقية التقاص بين المنتجات شرط الانسحاب. شرط الانسحاب هو شرط يسمح للطرف المقابل غير المتعثر بإجراء مدفوعات محدودة فقط، أو عدم إجراء أي مدفوعات على الإطلاق، إلى حوزة المتعثر، حتى لو كان المتعثر دائنًا صافيًا.

68.7 تفي كل اتفاقية رئيسية ثنائية ومعاملة مدرجة في اتفاقية التقاص بين المنتجات بالمتطلبات القانونية المعمول بها لإقرار أساليب تخفيف مخاطر الائتمان المنصوص عليها في قسم أساليب تخفيف مخاطر الائتمان في الفصل التاسع من متطلبات رأس المال لمخاطر الائتمان.

69.7 يحتفظ البنك بجميع الوثائق المطلوبة في ملفاته.

المعايير التشغيلية

70.7 البنك المركزي مقتنع بأن تأثيرات اتفاقيات التقاص بين المنتجات تؤخذ في الاعتبار عند قياس البنك لتعرض الطرف المقابل لمخاطر الائتمان الإجمالية وأن البنك يدير مخاطر ائتمان الطرف المقابل على هذا الأساس.

71.7 يتم تجميع مخاطر الائتمان لكل طرف مقابل للوصول إلى تعرض قانوني واحد عبر المنتجات التي تغطيها اتفاقية التقاص بين المنتجات. يجب أن يؤخذ هذا التجميع بعين الاعتبار عند تحديد حد الائتمان وعمليات رأس المال الاقتصادي.

27يعتمد هذا القسم بشكل كبير على ورقة مجموعة سياسة إدارة مخاطر الطرف المقابل، تحسين ممارسات إدارة مخاطر الطرف المقابل (يونيو 1999).

28 لاحظ أن عمليات الاسترداد قد تكون ممكنة أيضًا على الأداة الأساسية بموجب هذه المقايضة. يجب حساب متطلبات رأس المال لمثل هذا التعرض الأساسي دون تخفيض للمقايضة التي تقدم مخاطر الاتجاه الخاطئ. وبشكل عام، يعني هذا أن هذا التعرض الأساسي سيتلقى وزن المخاطر والمعالجة الرأسمالية المرتبطة بالمعاملة غير المضمونة (أي بافتراض أن هذا التعرض الأساسي هو تعرض ائتماني غير مضمون).

29 انظر الفصل 1.10 إلى الفصل 4.10 من متطلبات رأس المال لمخاطر السوق..